Aperçu des placements Juillet 2023

Entre gueule de bois et frais comme un gardon

Après son impressionnante reprise post-pandémie, l’économie mondiale reste actuellement au ralenti. En Europe surtout, la conjoncture s’est essoufflée et ne semble pas près de se rétablir.

Notre évaluation

Le retour de l’euphorie se fait attendre

Qui dit été dit festivals, manifestations de plein air et fêtes populaires. Et parfois, une soirée de liesse peut laisser la place à un lendemain qui déchante.

L’industrie européenne se trouve dans une situation difficile

Du point de vue conjoncturel, la zone euro se trouve actuellement dans cet état. La vigoureuse reprise qui a fait suite à la pandémie de coronavirus s’est essoufflée et la lutte de la BCE contre l’inflation excessive laisse désormais des traces de freinage considérables dans l’économie, comme en témoignent les données de l’industrie de l’Union monétaire. Alors que le climat dans le secteur des services, certes morose, reste globalement meilleur en raison d’effets de rattrapage persistants, la situation de l’industrie manufacturière est vraiment sombre. C’est ce qu’indique par exemple l’indice des directeurs des achats. Cet important baromètre conjoncturel a de nouveau reculé en juin, à 43,4 points, un niveau nettement inférieur, même, à celui observé au paroxysme de la pandémie. Le vigoureux resserrement monétaire et l’absence d’impulsions sur l’économie mondiale tiennent hors de portée le seuil de croissance de 50 points, d’autant plus que la BCE n’a pas encore achevé son cycle de freinages monétaires. D’ici à la fin de l’année, elle devrait relever ses taux directeurs de 50 points de base supplémentaires, ce qui ralentira le réveil des moteurs conjoncturels.

L’économie américaine se montre résiliente

Aux États-Unis, il n’est toujours pas question de gueule de bois. Certes, la dynamique de croissance de la demande de consommation privée, principal pilier de la conjoncture, s’est sensiblement affaiblie. Mais en même temps, la situation des prestataires de services s’est améliorée de manière étonnante en juin. À 53,9 points, l’indice des directeurs des achats se situe largement dans la zone de croissance et a renforcé sa position par rapport au mois précédent (50,3 points).

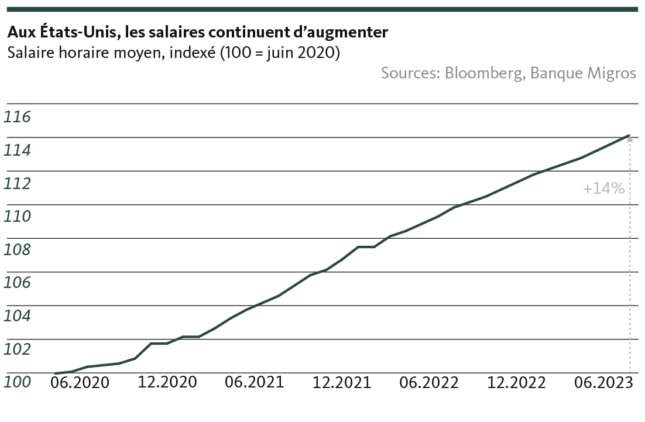

Qui plus est, le marché du travail ne se laisse pas déstabiliser, même si la hausse officielle du nombre d’emplois dans le secteur privé (209 000) pour le mois de juin n’a jamais été aussi faible depuis la fin 2020. Dans le même temps, le rapport sur le marché du travail de l’institut de recherche ADP a enregistré pour la même période environ un demi-million de créations d’emplois, tandis que les salaires horaires moyens ont à nouveau fortement augmenté.

Les données relatives à la conjoncture américaine restent donc contrastées. De ces informations quelque peu contradictoires, nous dégageons deux principaux enseignements. Tout d’abord, la croissance de l’économie américaine perd beaucoup de son élan. Dans le même temps, la conjoncture américaine reste étonnamment robuste malgré le brusque freinage de la politique monétaire. Nous considérons donc notre scénario de base comme durablement étayé: les risques de récession restent élevés, mais un atterrissage conjoncturel en douceur demeure pour l’instant le plus probable.

Deuxièmement, malgré son resserrement monétaire musclé, la Fed n’a pas encore atteint son pic. Pour l’année en cours, nous tablons encore sur deux hausses de taux de 25 points de base chacune. La Fed est poussée à agir, en particulier par le marché du travail à peine ralenti qui, à son tour, alimente l’excédent d’inflation sous-jacente tenace.

Prendre avec des pincettes les données sur l’inflation suisse

L’inflation reste également le facteur déterminant de la suite que donnera la Banque nationale suisse à sa politique. Certes, le taux d’inflation globale et le taux d’inflation sous-jacente sont repassés au-dessous de la barre des 2% en juin. Mais il convient selon nous de traiter cette évolution avec prudence. En effet, le recul s’explique largement par les effets de base et la hausse des prix reste globalement élevée. Qui plus est, pour de nombreux biens de première nécessité, la pression sur les prix demeure forte. C’est pourquoi nous pensons que la BNS non plus n’a pas encore fini de redresser la barre. Outre de nouvelles interventions sur le marché des changes pour contrôler par les taux de change l’inflation importée, elle devrait donc procéder d’ici à la fin de l’année à un relèvement supplémentaire de 25 points de base de son taux directeur afin de maîtriser la tendance sous-jacente des prix et le risque d’effets secondaires. La conjoncture suisse sera suffisamment robuste pour absorber ces interventions. Certes, en raison de l’environnement international et du niveau des taux d’intérêt, la croissance économique ralentit également dans notre pays. Mais on ne parle toujours pas de récession.

Notre positionnement

Adapter l’allocation en restant prudent

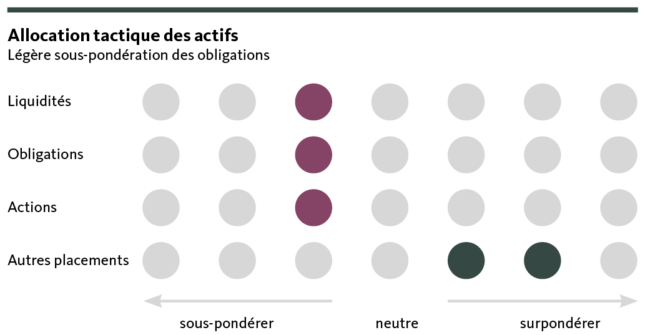

Le pic des taux s’approchant en Suisse, nous augmentons la pondération des obligations en francs suisses au détriment des hedge funds. Ce faisant, nous nous approchons de la quote-part stratégique. Le portefeuille reste défensif.

Obligations

Les dernières annonces faites de part et d’autre de l’Atlantique indiquent pour l’instant la poursuite du cycle de resserrement par les banques centrales. Lorsque les taux finaux seront atteints, les taux directeurs devraient rester élevés pendant un moment. Les premiers assouplissements ne pourraient avoir lieu qu’après le semestre hivernal. Les courbes des taux continuent donc de présenter des éléments inversés. À court terme, les prochaines hausses de taux déjà intégrées dans les cours sur les marchés à terme feront grimper les rendements, tandis qu’à plus long terme, il faut s’attendre à une baisse des rendements des emprunts longs du fait de la détente escomptée en matière d’inflation, de l’amélioration des perspectives économiques et de l’assouplissement de la politique monétaire. En Suisse, nous tablons sur un dernier relèvement des taux directeurs de la BNS en septembre. C’est pourquoi nous étoffons nos positions en obligations en francs suisses afin de profiter du niveau plus élevé des taux d’intérêt. La légère sous-pondération de la classe d’actifs reste inchangée.

Actions

Malgré l’incertitude économique, les marchés des actions ont nettement progressé depuis le début de l’année. Les bénéfices des entreprises ont été meilleurs que prévu, et la consommation des ménages est restée solide en Suisse et aux États-Unis. De plus, la volatilité est faible. Toutefois, la hausse des cours boursiers n’est pas généralisée, mais est plutôt due à la reprise des entreprises technologiques. Pour les mois à venir, nous tablons sur un ralentissement de la croissance qui pèsera sur les marges et les bénéfices des entreprises. Cela devrait se refléter au cours de la saison de résultats actuelle. La zone euro devrait être la plus touchée. Compte tenu du risque accru de récession, nous maintenons une légère sous-pondération des actions.

Placement alternatifs

Les marchés immobiliers internationaux restent sous pression en raison des taux d’intérêt élevés et des vents économiques contraires. Le marché immobilier suisse reste cependant relativement peu impacté: fort d’une demande élevée et d’une offre insuffisante, il se montre étonnamment robuste. C’est pourquoi l’immobilier suisse reste une composante importante du portefeuille. Par ailleurs, nous continuons de miser sur l’or comme élément de diversification du portefeuille dans un contexte d’incertitude, mais réduisons la forte surpondération des hedge funds au profit de l’élargissement de la quote-part obligataire.

Nos prévisions

La situation conjoncturelle mondiale reste tendue

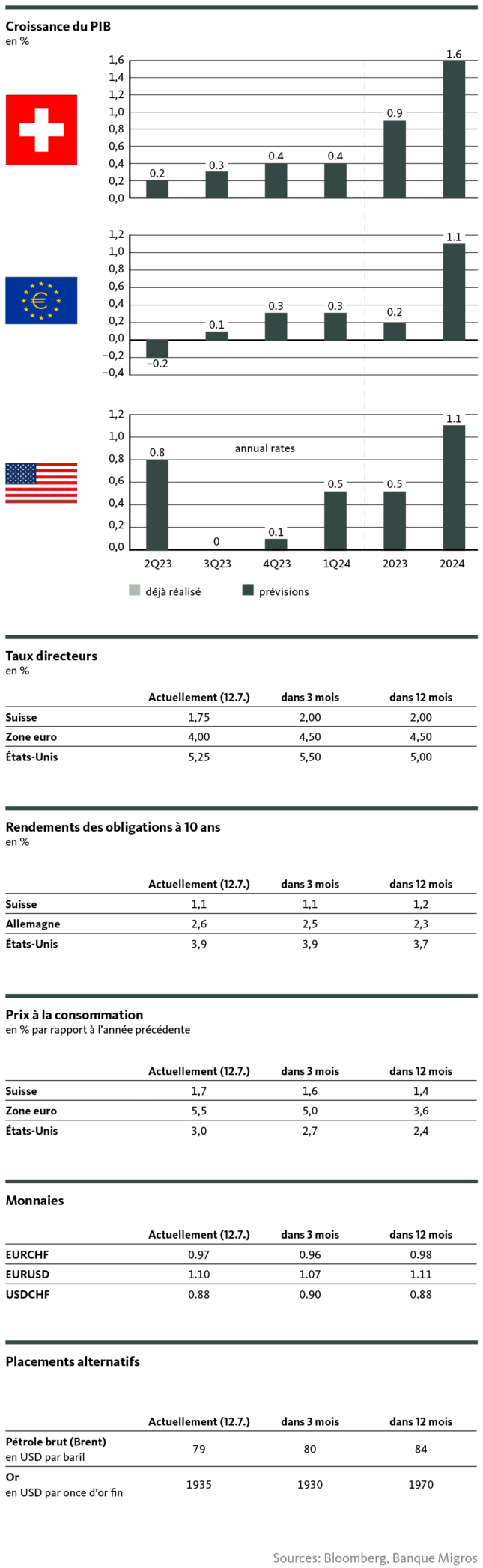

Conjoncture

L’économie mondiale reste au ralenti. Dans la zone euro, la demande en berne des ménages et les vents contraires qui soufflent sur l’industrie pèsent sur la conjoncture. Qui plus est, il ne faut attendre pour l’instant aucune impulsion de la part de l’économie chinoise affaiblie.

Aux États-Unis, l’économie se montre étonnamment résiliente malgré le brutal coup de frein de la politique monétaire. Le marché du travail en surchauffe, surtout, ne montre guère de signes d’accalmie pour l’instant. Dans ce contexte, nous nous en tenons à notre évaluation: le ralentissement de la croissance devrait se poursuivre et les risques de récession demeurer accrus. Toutefois, un atterrissage en douceur nous semble toujours probable.

En Suisse, aucune récession ne se profile pour l’instant à l’horizon. L’économie helvétique ne pourra cependant pas se soustraire aux tensions de l’environnement conjoncturel international et la croissance va nettement ralentir. Mais la solide demande de consommation, en particulier, devrait permettre une croissance annuelle relativement solide.

Inflation

Le reflux de l’inflation se poursuit dans de larges pans de l’économie. Toutefois, cette tendance à la désinflation doit encore être interprétée avec une certaine prudence. Premièrement, les taux d’inflation restent nettement supérieurs aux objectifs fixés par les banques centrales, et les taux sous-jacents, en particulier, s’avèrent très tenaces. Deuxièmement, le recul de l’inflation s’explique en grande partie par des effets de base. La perte effective de pouvoir d’achat continue d’affecter considérablement la conjoncture, notamment en Europe. Dans ce contexte, le risque d’une spirale salaires-prix similaire à celle des États-Unis reste élevé au sein de l’Union monétaire.

Taux directeurs

Nous approchons du pic des taux d’intérêt. Il n’est cependant pas encore atteint, ni en Suisse, ni aux États-Unis, ni dans la zone euro. Nous ne tablons toutefois plus que sur une augmentation gérable pour les trois zones économiques, et celle-ci devrait être achevée dans le courant de l’année. Nous n’attendons toujours aucune baisse des taux directeurs pour 2023.

Taux sur les marchés des capitaux

Notre évaluation du mois dernier reste globalement valable: compte tenu des vents contraires conjoncturels dans l’Union monétaire, nous tablons, pour l’instant, sur une pression à la hausse sur les taux d’intérêt des emprunts d’État européens, pression à laquelle les titres suisses ne pourront pas échapper.

Nous nous attendons à un niveau de rendement durablement élevé pour les bons du Trésor américain. Ceci en raison des vents conjoncturels contraires, des incertitudes liées à la campagne présidentielle américaine et de la nouvelle baisse du bilan de la Fed.

Monnaies

Compte tenu de la fragilité de la conjoncture américaine et des baisses de taux déjà intégrées par les marchés pour l’avenir immédiat, le dollar aura tendance à rester sous pression. Le billet vert devrait cependant avoir franchi le creux de la vague et rester couvert à la baisse, notamment du fait du différentiel de taux.

Pour des raisons conjoncturelles et structurelles, nous tablons sur un euro toujours à la traîne par rapport au franc suisse. Pour l’instant, un retour à la parité EUR/CHF ne se profile pas à l’horizon.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent pas une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du destinataire. Le destinataire est expressément invité à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur migrosbank.ch/bib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. La Banque Migros ne garantit ni l’exactitude ni l’exhaustivité des présentes informations et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de l’utilisation de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.

© Migros Bank, Santosh Brivio (évaluation et prévisions), Valentino Guggia (positionnement)