Il ristagno dei tassi pone numerosi investitori di fronte a una difficile decisione: è meglio spostare una parte del patrimonio in azioni? Oppure è già troppo tardi dopo il forte rialzo delle quotazioni?

Con la loro politica dei tassi bassi le banche centrali costringono i risparmiatori a investire di più in titoli. In realtà l’afflusso di risparmi è notevolmente diminuito da quest’anno. Sale invece l’interesse per possibili alternative ai modesti rendimenti dei titoli fruttiferi, ma è tutt’altro che facile, poiché le quotazioni azionarie hanno nel frattempo raggiunto un livello considerevole.

Su questo dilemma dei risparmiatori il professore di economia Bernd Raffelhüschen ha recentemente formulato una tesi provocatoria:

Chi non possiede azioni ora è stato sciocco a suo tempo.

Secondo il professore, quindi, la maggior parte della gente non comprerebbe azioni perché sarebbe analfabeta in economia. Che dire in proposito? Io non condivido questa opinione: al contrario, chi assume un atteggiamento cauto nei confronti delle azioni agisce in modo astuto.

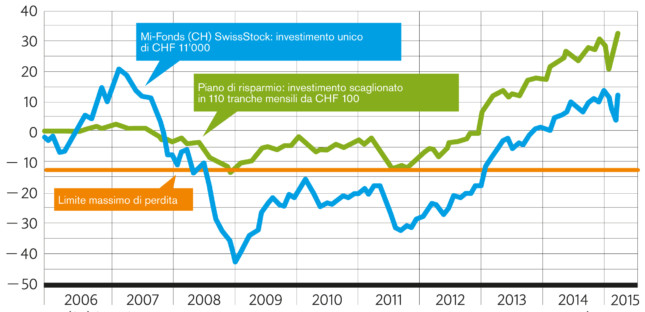

La maggior parte degli investitori vuole prima di tutto limitare il rischio di perdita che in borsa, almeno nel breve termine, non è affatto da minimizzare: con le azioni la probabilità storica di ritrovarsi in territorio negativo dopo dodici mesi è pur sempre del 30 percento. Su un periodo più lungo di dieci anni questo rischio di perdita scende gradualmente ad appena il 5 percento. Ciò significa che per me come risparmiatore un investimento in azioni entra in considerazione se posso ridurre il loro rischio almeno nella fase iniziale. È proprio questo il vantaggio del piano di risparmio, con il quale investo il denaro non in un’unica soluzione, ma in modo scaglionato mese dopo mese. Il grafico 1 illustra come ha funzionato durante la crisi finanziaria: la curva inferiore mostra la performance del Mi-Fonds (CH) SwissStock con azioni svizzere dal 2006 per un investimento unico di 11‘000 franchi.

Superato brillantemente il crash

La perdita massima durante il crash si è attestata sul 40 percento. A titolo di confronto un investimento nello stesso fondo, tuttavia con un piano di risparmio distribuito su 110 tranche mensili da cento franchi l’una, ha consentito di limitare la perdita massima ad appena il 13 percento.

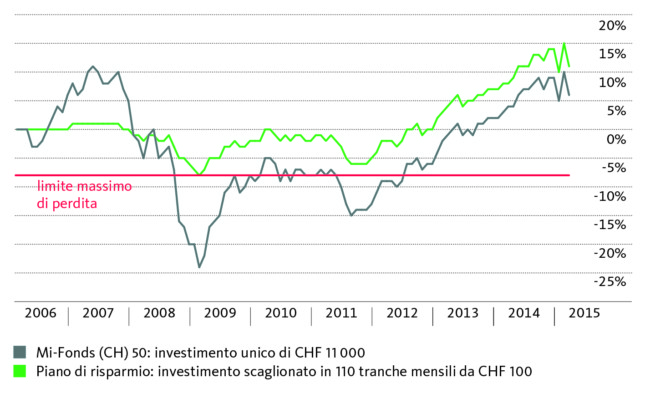

Invece che con un puro fondo azionario come il Mi-Fonds (CH) SwissStock il piano di risparmio può essere utilizzato anche per un fondo strategico con una quota azionaria più bassa, così il rischio diminuisce ancora. Il Mi-Fonds (CH) 50, per esempio, investe la metà del patrimonio in azioni e l’altra metà in obbligazioni. Ha raggiunto il suo punto minimo durante la crisi finanziaria con un meno 8 percento (v. grafico 2). La Banca Migros offre inoltre fondi strategici con quote azionarie del 45, 40, 30 e 10 percento. Il nostro profilo di rischio e utile vi aiuta nella scelta dei fondi. Un altro vantaggio del piano di risparmio consiste nel fatto che il capitale, confluendo in uno o più fondi, è automaticamente molto diversificato, contrastando il pericolo di un rischio di accumulo.

Conclusione: chi tiene il rischio sotto controllo ha ancora oggi la possibilità di attuare investimenti dosati e graduali in azioni. In modo che il seguente detto rivisitato un giorno non si applichi anche a voi:

Chi ha perso denaro ora è stato sciocco a suo tempo.

Con un fondo strategico le oscillazioni del valore sono ancora più contenute

Abbasso le diete – Con i Mi-Fonds risparmi in piena forma. Per sapere di più: bancamigros.ch/mi-fonds