Das Zurückdrängen der Inflation gilt als grosser Verdienst der Zentralbanken. Dieser Erfolg darf aber nicht darüber hinwegtäuschen, dass die Geldpolitik schnell auch mal an ihre Grenzen stossen und äusseren Umständen ausgeliefert sein kann.

Es ist mehr als nur ein Licht am Ende des Inflationstunnels: Die in den entwickelten Volkswirtschaften massiv überschiessende Teuerung befindet sich nicht nur auf dem Rückzug, sondern ist drauf und dran, sich den Zielwerten der Notenbanken anzunähern. In den USA und in der Eurozone etwa liegt die 2-Prozent-Zielmarke mittlerweile in Griffweite. In der Schweiz wiederum bewegt sich der Preisauftrieb seit geraumer Zeit innerhalb des Zielbandes der Schweizerischen Nationalbank (SNB).

Genügt die geldpolitische Werkzeugkiste?

Diese Beruhigung an der Preisfront wird gemeinhin auf den geldpolitischen Kurs der Zentralbanken zurückgeführt. Mit teilweise historisch ebenso schnellen wie umfangreichen Zinsstraffungen begegneten die Notenbanker den förmlich explodierenden Inflationsraten und zwangen die ausser Kontrolle geratene Preisentwicklung wieder in geordnete Bahnen. Sie liessen ihre geldpolitischen Muskeln spielen, und es stellt sich die Frage, ob die Notenbanken damit wieder die Macht über das Inflationsgeschehen zurückerlangt haben, nachdem sie die Teuerungsdynamik zu lange sträflich ignorierten und unterschätzten hatten.

Ich bleibe hier etwas skeptisch. Das hat weniger mit der grundsätzlichen Bereitschaft der Zentralbanken zu tun, den Preisauftrieb unter Kontrolle zu halten wollen. Dass die geldpolitischen Entscheidungsträger offenbar – und hoffentlich auch längerfristig – aufgrund der schmerzlich verbrannten Finger gegenüber der Inflationsentwicklung wieder stärker sensibilisiert sind und diese argwöhnisch im Auge behalten, ist begrüssenswert. Jedoch kommen bei mir zuletzt vermehrt Bedenken auf, inwieweit das Notenbank-Instrumentarium überhaupt ausreicht, um die geldpolitischen Ziele auch unter ausserordentlichen Umständen durchzusetzen. Anders formuliert: Ich befürchte, dass die Zentralbanken neben viel Macht auch eine gehörige Portion Ohnmacht besitzen.

Das Inflationsgespenst lauert an US-Häfen

Stolpersteine, welche diese mögliche Ohnmacht augenfällig machen können, gibt es derzeit einige. Schauen wir hierfür zuerst in die USA. In der grössten Volkswirtschaft hat sich die Inflation deutlich von ihrem 40-Jahre-Höchstand von 9,1 Prozent gelöst (Juni 2022) und notiert zuletzt wieder bei 2,5 Prozent. Dies erlaubte der US-Notenbank Fed am 18. September, den historisch hohen Leitzins gleich um 50 Basispunkte auf eine Spanne von nunmehr 4,75 bis 5 Prozent zu senken. Weitere Lockerungsschritte sind von der Fed-Spitze in verklausulierter Form angedeutet und an den Terminmärkten sowieso bereits fest eingepreist. Die Inflation scheint schliesslich bald endgültig unter Kontrolle zu sein. Oder doch nicht?

Ein dicker Strich durch die Rechnung könnte von ungeahnter Seite kommen. Denn mit den grossflächigen Streiks an den amerikanischen Ostküste-Häfen droht der Warenhandel – nicht nur – in den USA in einem Chaos zu versinken. Drastische Engpässe sowohl bei Industriefabrikaten und bei Vorprodukten als auch bei Gütern des täglichen Bedarfs werden mit Andauern der Streiks zusehends wahrscheinlicher. Leeren sich aber die Regale in den Supermärkten, wenn die Kaufbereitschaft der Konsumenten weiterhin vorhanden ist (das Angebot also nicht mehr mit der Nachfrage mithalten kann), beginnen auch die Preise zu steigen. Die Inflation zieht wieder an, ohne dass die Geldpolitik etwas dagegen tun könnte, da eine Anpassung des Zinsniveaus nichts an der Ursache des gestörten Angebots- und Nachfrageverhältnisses zu ändern vermag.

Die Krux mit dem Doppelmandat

Je länger die Hafenstreiks andauern, desto mehr droht der Fed somit ein Zutagetreten der Grenzen ihrer Gestaltungsmacht. Grenzen, die sich latent schon bei einer anderen Dimension abzeichnen – oder zumindest ihr Dilemma zum Ausdruck bringen. Denn die US-Notenbank besitzt ein offizielles Doppelmandat: Sie soll einerseits für stabile Preise sorgen und andererseits die Beschäftigung möglichst an ihrem nachhaltigen Maximum halten. Mit Blick auf diese zweite Komponente lässt sich denn auch zu einem grossen Grad die September-Zinssenkung erklären. Eintrübungsanzeichen am Arbeitsmarkt wollte die Fed gleich von Beginn abfedern, um eine sanfte Landung der US-Wirtschaft nicht zu gefährden.

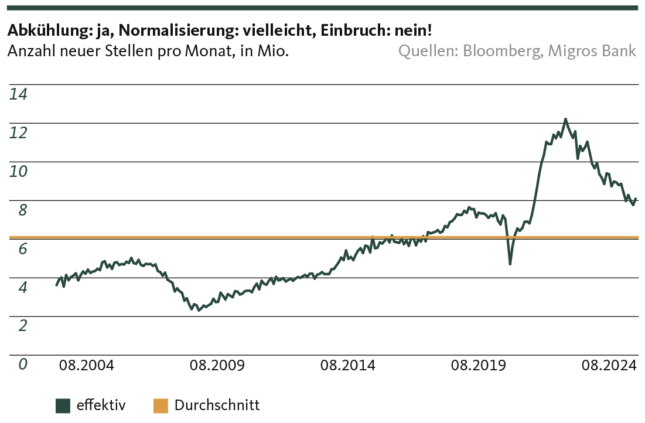

So weit, so gut. Bloss: Die befürchtete deutliche Abkühlung des Arbeitsmarkts hat sich bislang nicht eingestellt. Die Arbeitslosigkeit notiert mit zuletzt 4,2 Prozent weiterhin deutlich unterhalb des langjährigen Durchschnitts (5,7 Prozent seit der Jahrtausendwende), während die Anzahl neu geschaffener Stellen sogar noch deutlicher darüber liegt (siehe Grafik).

Gleichzeitig bewegt sich das jährliche Lohnwachstum nach wie vor bei knapp 4 Prozent und liegt in einzelnen Branchen sogar deutlich höher. Um nochmals zu den Hafenstreiks zurückzukehren: Die involvierten Gewerkschaften fordern eine Lohnerhöhung von 77 (!) Prozent im Vergleich zum Vorjahr und wiesen das Arbeitgeberangebot einer Salärerhöhung um 40 Prozent als «Frechheit» zurück.

Für die Fed bleibt Vorsicht angezeigt

Eine markante Arbeitsmarktabkühlung sieht definitiv anders aus. Kommt hinzu, dass sich die amerikanische Konjunktur auch insgesamt robust zeigt. So rechnet das Atlanta-Fed aufgrund von Echtzeit-Daten für das laufende Jahr mit einem Wirtschaftswachstum 2,5 Prozent. Auch hier: Von einer drastischen Wachstumsverlangsamung oder gar von der weitum befürchteten Rezession ist nach wie vor keine Spur auszumachen.

Ein nach wie vor heisslaufender Arbeitsmarkt und ein solide brummender Gesamtwirtschaftsmotor auf der einen, nach möglichst baldigen und möglichst umfangreichen Zinssenkungen lechzende Finanzmärkte auf der anderen Seite – die Fed steckt wahrlich in der Zwickmühle. Gleichzeitig hat die historische Zinsstraffung bislang noch nicht zur erwünschen Arbeitsmarktberuhigung geführt. Da ist guter Rat teuer. Wir bleiben vor diesem Hintergrund aber bei unserer Einschätzung, dass die Zinssenkungserwartungen an den Terminmärkten überzogen sind und der weitere Lockerungspfad spürbar vorsichtiger als eskomptiert ausfallen wird.

Die SNB erledigte einen guten Inflations-Job. Aber…

Werfen wir einen Blick in die Schweiz. Während es im Ausland an der Preisfront noch bis vor kurzem lichterloh brannte, befindet sich hierzulande die Inflation seit mehr als einem Jahr innerhalb des Zielbandes der SNB. Es darf daher mit Fug und Recht behauptet werden, dass die Schweizer Währungshüter bei der Teuerungsrückführung einen hervorragenden Job erledigten. Jedoch ist auch die SNB nicht vor zumindest partieller Ohnmacht gefeit. Denn mit der tiefen, unter Kontrolle gehaltenen Inflation ändert sich der Blickwinkel, aus dem die Geldpolitiker den Frankenkurs betrachten. So war in Zeiten galoppierender Auslandsinflation ein starker Franken von Interesse, um den Teuerungsimport möglichst zu minimieren. Mittlerweile haben sich die Vorzeichen aber geändert: Die SNB möchte den Franken abschwächen, um einerseits Druck von der wichtigen Exportwirtschaft zu nehmen und andererseits die Festsetzung allfälliger Deflationstendenzen zu verhindern.

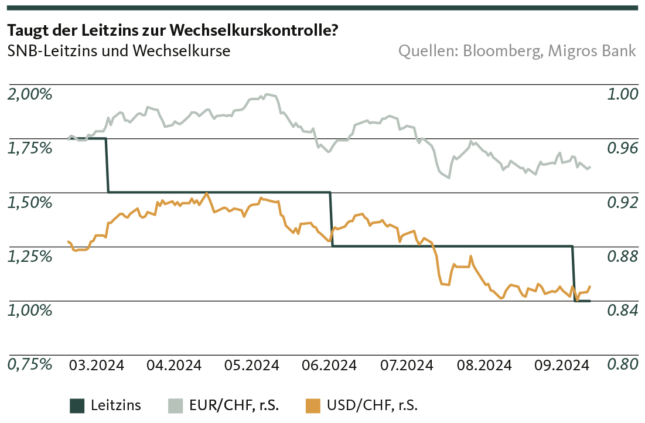

Doch nach mittlerweile drei Zinssenkungen ist zu konstatieren, dass das klassische Instrumentarium der SNB ins Leere zielt. Gegenüber dem Euro notiert die Schweizer Währung rund 3 Prozent höher als vor Beginn des Zinssenkungszyklus im letzten März (siehe Grafik). Gegenüber dem US-Dollar beträgt die Frankenaufwertung sogar mehr als 4,3 Prozent.

…kann sie sich auch gegen Devisenmarktkräfte stemmen?

Der SNB beisst sich damit beim Versuch der Frankenabschwächung ausgerechnet an jenem Effekt die Zähne aus, der ihr bei der Inflationsbekämpfung in die Hände spielte: Die Schweiz ist und bleibt in Zeiten geopolitischer Wirren ein sicherer Anlegerhafen, was mit entsprechendem Aufwertungsdruck für den Schweizerfranken einhergeht. Die dramatische Verschärfung der Situation im Nahen und Mittleren Osten erhöht diesen Druck zusätzlich.

Mit konventionellen Mitteln kann sich die SNB kaum gegen die aus einem Sicherheitsbedürfnis resultierenden Kräfte am Devisenmarkt stemmen. Womit wir wieder beim Thema Ohnmacht wären. Halten die geopolitischen Unwägbarkeiten an oder verstärken sich diese noch weiter, kann diese Ohnmacht nicht ohne Griff in die geldpolitische Trickkiste überwunden werden. Das bedeutet, dass die Schweizer Währungshüter (noch) stärker in den Devisenmarkt eingreifen und/oder sich sogar wieder mit dem Gedanken an Negativzinsen auseinandersetzen müssen.

«No such thing as a free lunch.» Auch nicht für Zentralbanken

Doch beide Massnahmen bergen nicht unerhebliche Risiken: Mit einem massiven Ausbau der Devisenmarkt-Interventionen läuft die Schweiz Gefahr, von den USA erneut als Währungsmanipulator gebrandmarkt zu werden. Eine Rückkehr zu einem Leitzins unter null wiederum würde zu schwerwiegenden Verwerfungen führen, deren Nachwirkungen auch zwei Jahren nach Ende des Negativzinsregimes immer noch nicht vollständig verschwunden sind. Enteignung der Kleinsparer, Anlagenotstand und Befeuerung der Immobilienpreise sind nur die grössten Sorgen, die es zu bedenken gilt. Zumal es fraglich ist, ob die SNB tatsächlich den Schnauf hat, einen tieferen Schweizer Franken über längere Zeit mit aller Konsequenz zu verteidigen. Die 2015 Knall auf Fall aufgelöste Anbindung des Frankens an den Euro lässt zumindest Zweifel daran aufkommen.

Ob Preisstabilität, Beschäftigungsoptimum oder Wechselkursziele – ja, die Notenbanken verfügen in vielen Konjunktur- und Marktphasen mit dem Leitzins über eine beeindruckende Stellschraube. In Zeiten, in denen die stärksten Triebfedern weder bei der Produktions- noch der Nachfrageseite liegen, sondern (geo-) politischer und struktureller Natur sind, kann sich der effektive Gestaltungsraum schnell einmal einengen. Er wird zur Frage nach Macht und Ohnmacht.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide aufgrund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Der Inhalt dieser Publikation wurde möglicherweise ganz oder teilweise mit Hilfe künstlicher Intelligenz erstellt. Die Migros Bank AG verwendet beim Einsatz von künstlicher Intelligenz ausgewählte Technologien und veröffentlicht keine maschinell generierten Inhalte ohne menschliche Überprüfung. Unabhängig davon, ob die vorliegenden Informationen mit oder ohne Unterstützung durch künstliche Intelligenz erstellt wurden, übernimmt die Migros Bank AG keine Garantie für die Richtigkeit oder Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche im Zusammenhang mit diesen Informationen entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.