Die EZB hat angekündigt, die Leitzinsen so lange wie nötig zu erhöhen, um die Inflation unter das mittelfristige 2-Prozent-Ziel zu drücken. Dies wird auch die Devisenmarktinterventionen der SNB beeinflussen.

Anfang dieser Woche fand die jährliche Klausur der Europäischen Zentralbank (EZB) in der malerischen portugiesischen Kleinstadt Sintra statt. Während dreier Tage diskutierten Zentralbankgouverneure, Akademiker*innen, Finanzmarktakteure, Journalist*innen und andere Fachpersonen das aktuelle Konjunkturgeschehen sowie die langfristigen Perspektiven. Das beherrschende Thema der diesjährigen Ausgabe war nicht überraschend die makroökonomische Stabilisierung in einem volatilen Inflationsumfeld. Unter anderem handelte es sich dabei um die optimale Beeinflussung der Inflationserwartungen durch die Geldpolitik bei mehreren Angebotsschocks.

Die aktuelle Lage in der Eurozone

Bei der Einführungsrede äusserte sich EZB-Chefin Christine Lagarde öffentlich zu den künftigen geldpolitischen Absichten. Einerseits wurden die erzielten Fortschritte erkannt, da die Inflation in der Eurozone den Höhepunkt bereits im Oktober 2022 überwand und seitdem einen Abwärtstrend aufweist – auch dank kräftiger Basiseffekte im Frühling.

Andererseits gibt es mehrere Risiken am Horizont. Erstens bleibt die Teuerung hartnäckig: Das Budget der Haushalte in der Eurozone wird von den anziehenden Nahrungsmittel- und Dienstleistungspreise immer mehr belastet, und Entspannungszeichen sind nur wenige in Sicht. Zu dieser Entwicklung tragen sowohl das Angebot als auch die Nachfrage bei: zum einen sind die Inputpreise teilweise stark gestiegen (z.B. Nahrungsmittel für die Gastronomie), zum anderen führt die steigende Nachfrage aufgrund von Nachholeffekten nach der Pandemie bei einem eher starren Angebot zu höheren Preisen (z.B. Fremdenverkehr).

Zweitens läuft der Arbeitsmarkt trotz der fragilen Konjunktur – die Wirtschaft der Währungsunion ist in den beiden letzten Quartalen leicht geschrumpft – nach wie vor einigermassen solide. Die Arbeitslosenquote notiert auf historischen Tiefständen, und die Anzahl offener Stelle ist hoch. Daraus folgt ein überdurchschnittliches Nominallohnwachstum.

Zwei Phasen des Inflationsprozesses

Lagarde betonte, dass sich die Eurozone im Übergang zwischen der ersten und zweiten Phase des Inflationsprozesses befindet. Schematisch können die zwei Phasen so zusammengefasst werden: In der ersten Phase führen die Angebotsschocks zu teilweise kräftigen Steigerungen der Vorleistungskosten. Die Unternehmen verteidigen ihre Gewinnmargen durch die Weitergabe des Kostenanstiegs an die Konsument*innen. Zudem haben Unternehmen in einem inflationären Umfeld mehr Spielraum, um die Nachfrage mit höheren Preisen zu testen. Die Verbraucher*innen haben es schwer, nachvollzuziehen, ob höhere Kosten oder eine höhere Gewinnmarge für den Preisanstieg gesorgt haben. Generell erlitten die Haushalte einen realen Kaufkraftverlust, und die Konsumnachfrage lässt allmählich nach.

Die zweite Phase fängt zeitverzögert an und beeinflusst die Hartnäckigkeit der Inflation: Die Beschäftigten möchten den Rückgang der realen Löhne ausgleichen und fordern kräftige Lohnsteigerungen. Entscheidend sind hier die Inflationserwartungen: Je länger die Inflation über dem Zielwert bleibt, desto höher wird die Erwartungen der Arbeitnehmenden, dass die Inflation auch in Zukunft über dem Zielwert liegen wird, und dementsprechend werden höhere Löhne verhandelt. Dies begünstigt die Entstehung einer Lohn-Preis-Spirale.

Die EZB-Präsidentin sprich Klartext

Lagarde musste zugeben, dass die bisherige Leitzinserhöhungen im Umfang von insgesamt 4 Prozentpunkten innerhalb eines Jahres nicht ausreichend gewirkt haben. Sie unterstrich das Ziel der EZB eines zeitnahen Inflationsrückgangs zum mittelfristigen 2 Prozent-Ziel. Dafür werde sie das hohe Zinsniveau so lang wie nötig aufrechterhalten. Die Rhetorik der EZB-Präsidentin lässt wenig Spielraum für Interpretation und deutet klar darauf hin, dass auch nach dem Sommer mit weiteren Leitzinserhöhungen zu rechnen ist.

Für das nächste Meeting von Ende Juli erwarten wir daher nach wie vor einen weiteren Zinsschritt um 0,25 Prozentpunkte. Somit dürfte der Hauptrefinanzierungszinssatz auf 4,25 Prozent angehoben werden. Die weiteren Zinsschritte werden datenabhängig beschlossen: Wir gehen davon aus, dass im Herbst der Leitzins nochmal um 0,25 Prozentpunkte erhöht wird. Ob über den Winter weitere Zinsschritte erforderlich sein werden, ist schwierig einzuschätzen. Weiterhin besteht das Risiko, dass es im Winterhalbjahr zu einem Energiemangel kommt und dieser zu dramatischen Preisanstiegen führt.

Die Schweizerische Nationalbank schaut mit Interesse an

Die Entscheidungen der EZB haben einen indirekten Einfluss auch diesseits der Grenze. Die Schweizerische Nationalbank (SNB) folgt strikt ihrem Preisstabilitätsmandat und erhöhte letzte Woche den Leitzins erneut. Für September rechnen wir gegenwärtig mit einem letzten Zinsschritt um 0,25 Prozentpunkte. Der Leitzins dürfte dann für längere Zeit auf diesem Niveau verharren. Sollte aber die EZB ihre Leitzinsen stärker als erwartet erhöhen, würde auch die Zinsdifferenz zwischen der Schweiz und der Währungsunion zunehmen. Demzufolge würde sich der Franken gegenüber dem Euro abwerten.

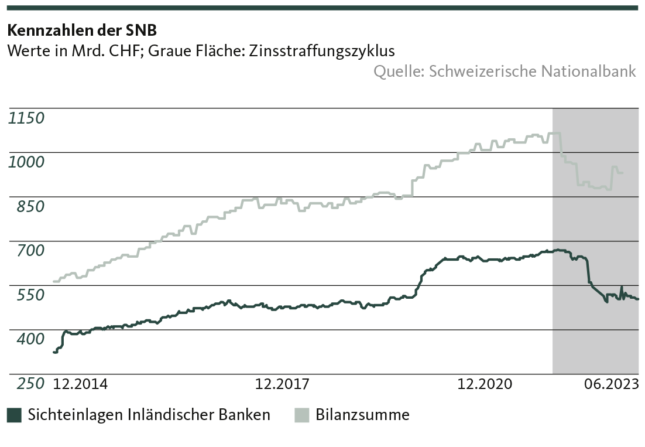

Dies wäre herausfordernd. Denn die SNB bekämpft die hiesige Inflation mit zwei Mitteln: dem Leitzins und Devisenmarktinventionen. Seit dem Beginn ihres Leitzinsstraffungszyklus im Juni 2022 sind die Sichteinlagen inländischer Banken bei der SNB deutlich gesunken. Diese wöchentlich verfügbare Kennzahl gibt eine Vorstellung von den erfolgten Offenmarktoperationen der SNB. Die Abnahme der Sichteinlagen steht im Einklang mit einer restriktiveren Geldpolitik der SNB, die Liquidität abschöpft. Zudem gilt diese Entwicklung als Indiz dafür, dass die SNB Fremdwährungen verkauft. Die SNB bucht den Banken den entsprechenden Franken-Betrag auf deren SNB-Konten ab. Der Frankeneinkauf seitens der SNB führt zu einer Aufwertung der Landeswährung, die die Einfuhr der Teuerung aus dem Ausland vermindert.

Wir erwarten vorderhand, dass die SNB auch bei einer sich stärker ausweitenden Zinsdifferenz nur im Fall einer erneuten Inflationswiederbelebung eine Leitzinserhöhung über 2 Prozent vornehmen wird. Dem Druck auf den Franken wird die SNB durch Verkäufe von Fremdwährungen entgegenzuwirken versuchen. Mit diesen wurde ihr Tresor im letzten Jahrzehnt mehr als reichlich gefüllt.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide auf Grund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Information entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.