Börsenweisheiten verdeutlichen komplexe Zusammenhänge in einfachen Worten. Einige der besten Börsenzitate stammen von der US-Anlegerlegende Warren Buffett. Zu den Perlen seiner Börsenweisheiten zählt folgender Ratschlag: «Regel eins lautet: Verliere nie Geld. Regel zwei: Vergesse nie Regel Nummer eins.» Unglücklicherweise ist dies leichter gesagt, als an der Börse erlebt.

Wenn Sie in Aktien investieren, werden Sie Verluste erleiden. Früher oder später wird es passieren, garantiert. Wahrscheinlich ist es schon geschehen. Sie haben eine Aktie gekauft – und sehen dann, wie der Kurs fällt. Womöglich haben Sie in Ihrem Portfolio auch eine «Depotleiche». Verluste gehören zum Börsenalltag wie Kursgewinne. Daran führt kein Weg vorbei. Das Kursgewitter Anfang Februar hat dies schmerzhaft in Erinnerung gerufen. Kursverluste wiederum schmerzen uns deutlich stärker, als wir uns über Kursgewinne jeweils freuen. Der Grossinvestor Buffett rät uns daher auch: «Kaufe nie eine Aktie, wenn Du nicht damit leben kannst, dass sich der Kurs halbiert.»

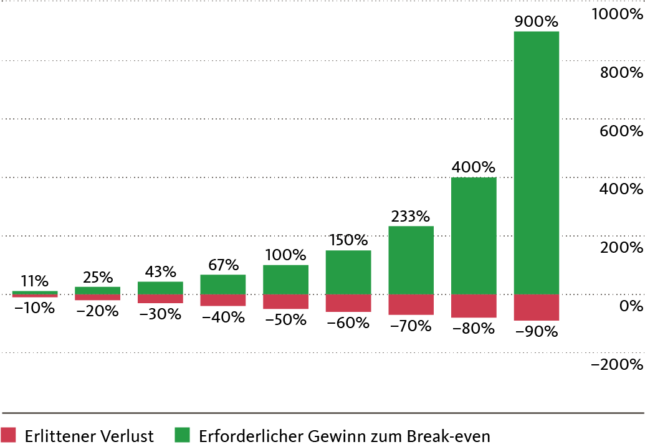

Welch Schaden ein Kursverlust verursachen kann, zeigt uns die Mathematik der Prozentsätze.

Hinter den beiden Zitaten des «Orakels von Omaha» steckt letztlich viel mehr, als dass sie auf den ersten Blick offenbaren. Denn welch Schaden ein Kursverlust verursachen kann, zeigt uns die Mathematik der Prozentsätze. Dazu eine kleine Rechenaufgabe: Sie haben eine Aktie gekauft und deren Kurs ist nach dem Einstieg um 50 Prozent gefallen. Um wie viele Prozent muss der Aktienkurs steigen, damit Sie wieder den Einstandswert erreichen beziehungsweise aus der Verlustzone kommen?

Viele Leute antworten instinktiv: 50 Prozent. Aber das ist falsch. Angenommen, der Einstandskurs der Aktie beträgt 100 Franken. Nach einer Kurshalbierung notiert der Titel nun bei 50 Franken. Von dieser Basis aus würde eine Kurssteigerung um 50 Prozent den Aktienwert nur auf 75 Franken erhöhen. Um wieder die 100 Franken zu erreichen, müsste der Aktienkurs 100 Prozent zulegen – also doppelt so viel, wie er zuvor prozentual verloren hat!

Um einen Kurseinbruch wettzumachen, braucht es stets grössere prozentuale Gewinne als die zuvor erlittenen Verluste.

Um den Prozentsatz korrekt zu kalkulieren, müssen Sie beachten, dass die Berechnung immer vom Anfangs- zum Endwert geht, wobei der Startwert als Basis dient. Verdeutlichen wir das an einem weiteren Rechenbeispiel. Nach einer Korrektur von 10 Prozent kostet die Aktie noch 90 Franken, ausgehend von ursprünglich 100 Franken. Der neue Startpunkt ist jetzt 90 Franken. Um wieder auf 100 Franken zu kommen, braucht es einen Kursgewinn von 10 Franken respektive 11,1 Prozent (10 geteilt durch 90), um sich vom Verlust zu erholen.

Anhand dieser Rechenbeispiele lernen wir zwei weitere Fakten. Um einen Kurseinbruch wettzumachen, braucht es stets grössere prozentuale Gewinne als die zuvor erlittenen Verluste. Und die prozentuale Steigerung, die es zur Rückkehr zum Startwert (Break-Even-Punkt) benötigt, nimmt mit wachsendem Verlust umso mehr zu. Während ein Verlust von 10 Prozent noch einen Gewinn von 11,1 Prozent erfordert, um sich zu erholen, sind es bei einem Minus von 20 Prozent bereits 25 Prozent bis zum Erreichen der Gewinnschwelle. Richtig bitter wird es ab Kursverlusten von mehr als 50 Prozent. Ein Minus von 80 Prozent erfordert eine Zunahme von 400 Prozent!

Was braucht es, um Ihr Geld zurückzuverdienen?

Möglicherweise sind diese Rechenbeispiele etwas deprimierend, aber letztlich unterstreichen sie umso mehr die Wichtigkeit der Diversifizierung, auf die wir in einem früheren Blogartikel hingewiesen haben. Würden Sie Ihr Kapital nur in eine einzige Aktie investieren, deren Kurs dann aber implodiert, so wäre der Schaden nicht nur immens, sondern dieser Einzeltitel würde sich eventuell auch nie mehr vollständig vom Kurseinbruch erholen. Verständlicherweise wollen Investoren diese Art von Risiko vermeiden und diversifizieren daher ihre Anlagen.

Diversifikation bietet einen Mechanismus zur Risikobegrenzung.

Statt das ganze Geld in ein einziges Wertpapier zu investieren, streuen sie den Kapitaleinsatz über mehrere Wertschriften, Anlageklassen und Regionen. Denn Diversifikation bietet einen Mechanismus zur Risikobegrenzung. Und in fast jedem Marktumfeld werden Verluste der einen Anlageklasse oder Titelkategorie durch mögliche Gewinne der anderen kompensiert. Mit Investitionen in die Strategie- und Nachhaltigkeitsfonds der Migros Bank erreichen Sie auch bei kleinem Startkapital eine gute Diversifikation.

Mit Blick auf die Aktienmärkte mag uns die gnadenlose Mathematik vielleicht dennoch entmutigen, weil Aktienindizes und -kurse dazu neigen, jeweils in einem deutlich schnelleren Tempo zu fallen als zu steigen. Allerdings ist dies allein kein Grund, die Zuversicht zu verlieren und von Aktienanlagen abzusehen. Die Börsenhistorie ist auf Ihrer Seite: Der globale Aktienmarkt hat sich bisher stets von allen Börsenbaissen wieder erholt – und hernach den langfristigen Aufwärtstrend fortgesetzt.

Sie haben ein anderes wichtiges Zitat von W. Buffett ausgelassen, das jedoch richtig angewendet, Verluste nochmals vermindern kann.» Kaufe nie eine Aktie die du nicht 10 Jahre halten kannst/willst. Wenn nämlich der Kurs 20 oder 30 % einbricht, man eine Neubewertung macht, kann dies ein grossartiger Einstiegspunkt sein um Nachzukaufen.