Les adages boursiers illustrent des rapports complexes avec des mots simples. Certaines des meilleures citations sont le fait du célèbre investisseur américain Warren Buffet, également surnommé l’«oracle d’Omaha». Parmi ses mots célèbres, on trouve le conseil suivant: «Règle numéro un: ne perds jamais d’argent! Règle numéro deux: n’oublie jamais la règle numéro un!» C’est malheureusement plus facile à dire qu’à faire en bourse.

En investissant dans des actions, vous subirez aussi des pertes. Tôt ou tard, mais cela arrivera. Et cela vous est sûrement déjà arrivé. Après avoir misé sur une action, vous avez dû assister, impuissant, à la chute du cours. Votre portefeuille cache peut-être même un titre moribond depuis longtemps. Les pertes, comme les gains, font partie du quotidien à la bourse. Impossible d’y échapper. La débâcle des cours, début février, nous l’a d’ailleurs bien rappelé. Et la déception suscitée par des cours qui plongent est plus intense que la satisfaction résultant du mouvement inverse. Grand investisseur, Buffet nous le dit: «N’achète pas une action si tu ne peux supporter de voir son cours baisser de moitié.»

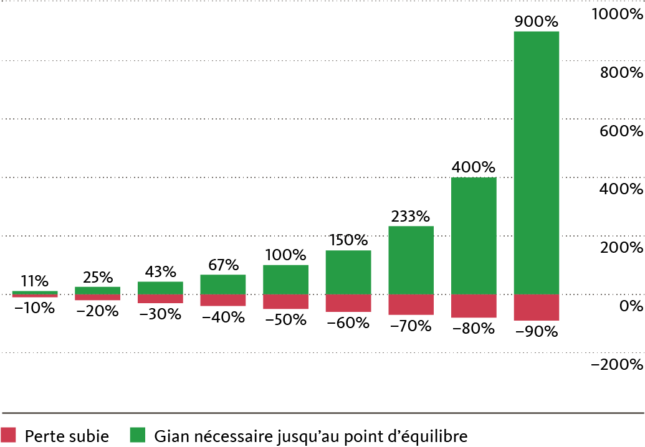

Le calcul des pourcentages nous éclaire sur le dommage qu’une perte de cours peut causer.

Les deux adages de l’«oracle d’Omaha» sont plus vrais qu’il n’y paraît à première vue. Il faut en effet recourir au calcul des pourcentages pour prendre toute la mesure du dommage qu’une perte de cours peut occasionner. Un petit exercice de mathématique à ce propos: vous achetez une action dont le cours plonge tout de suite de 50%. De combien de pour-cent le cours devra-t-il ensuite augmenter pour atteindre à nouveau le cours d’acquisition et effacer la perte?

D’instinct, la plupart des gens répondent: de 50%. Mais c’est faux. Admettons que le cours d’achat de l’action soit de 100 francs. Suite à une baisse de moitié, le cours du titre ne s’élève plus qu’à 50 francs. Sur cette base, une hausse de 50% ne propulserait le cours qu’à 75 francs. Pour atteindre les 100 francs initiaux, le cours de l’action devra donc augmenter de 100%, soit le double du pourcentage de la perte.

Pour annuler une chute de cours, il faut toujours un pourcentage de gain plus élevé que la perte subie auparavant.

Afin de pouvoir calculer correctement ce pourcentage, vous ne devez jamais oublier que le calcul va toujours de la valeur initiale à la valeur finale et que c’est la valeur de départ qui sert de base. Un autre exemple pour l’illustrer: après une correction de cours de 10%, l’action ne vaut plus que 90 francs, contre 100 francs au début. La valeur de départ est donc maintenant de 90 francs. Pour revenir à 100 francs et effacer la perte, il faudra un gain de cours de 10 francs, soit une hausse de 11,1% (10 divisés par 90).

Ces exercices de calcul nous apprennent deux choses. La première, on l’a vu, est qu’il faut toujours un pourcentage de gain plus élevé que la perte subie auparavant pour annuler une baisse de cours. Et la seconde, c’est que le pourcentage de hausse nécessaire pour revenir à la valeur initiale (point d’équilibre) est d’autant plus élevé que la perte est forte. Tandis qu’une perte de 10% exige une hausse du cours de 11,1% pour être annulée, une chute de cours de 20% requiert déjà 25% de hausse pour revenir au point d’équilibre. Et la situation devient très difficile à partir de pertes de cours supérieures à 50%. Un plongeon de 80% exigera ainsi une hausse de 400%!

Que faut-il pour regagner votre argent?

Il se peut que ces exemples de calcul soient un peu déprimants, mais ils soulignent d’autant plus l’importance de la diversification, comme nous l’avons exposé dans un blog précédent. Si vous investissiez tout votre argent dans une seule action et que son cours venait à s’effondrer, la gravité du dommage pourrait encore s’accentuer si, par malheur, ce titre ne devait jamais plus retrouver son cours de départ. Evidemment, les investisseurs souhaitent éviter ce type de risque et diversifient par conséquent leurs placements.

La diversification est une sorte de mécanisme permettant de limiter les risques.

Plutôt que de mettre tous vos œufs dans le même panier, mieux vaut donc répartir vos capitaux sur différents titres, classes d’actifs et régions. La diversification est en effet une sorte de mécanisme limitant les risques. Car, dans tout environnement de marché, les pertes subies par une classe d’actifs ou une catégorie de titres seront éventuellement compensées par les gains d’une autre. Un placement dans les fonds stratégiques durables de la Banque Migros vous offrira, par exemple, une bonne diversification, même avec un capital de départ modeste.

Les marchés des actions, sous l’angle impitoyable des mathématiques, peuvent apparaître peu engageants, puisque les indices et les cours tendent à chuter plus vite qu’ils ne montent. Cela n’est toutefois pas une raison suffisante pour perdre confiance et se détourner des placements en actions. Historiquement, la bourse est de votre côté: les marchés mondiaux des actions se sont jusqu’ici toujours rétablis après des baisses de cours, poursuivant, sur la durée, leur tendance haussière.