All’inizio di agosto la borsa è stata scossa da forti tempeste. Fortunatamente sono durate poco e le perdite sono state nel frattempo ampiamente recuperate. Si può comunque prevedere che la volatilità rimarrà elevata. Come si posiziona l’SMI in questo contesto borsistico a rischio di correzione?

Agosto solleva interrogativi…

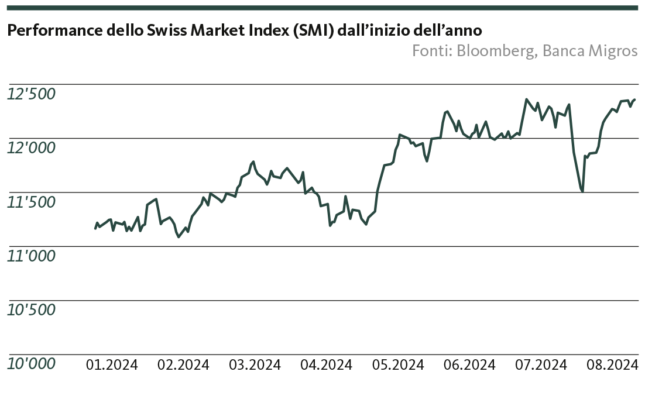

La performance del mercato azionario svizzero è impressionante. Quest’anno l’indice guida svizzero (SMI) è già salito dell’11%. Ma il rialzo delle borse non è stato privo di temporanee turbolenze. In particolare, all’inizio di agosto, violente tempeste borsistiche hanno investito i mercati azionari e anche l’indice SMI è crollato a tratti di oltre il 7%. La volatilità è cresciuta e i rendimenti obbligazionari sono scesi a livelli che non si vedevano dal 2022. Una delle ragioni principali di questa correzione sono state le preoccupazioni per il mercato del lavoro negli USA. A seguito di dati sul lavoro deludenti, fra gli investitori si insinua sempre più l’interrogativo di cosa succederà se non si verificherà, come previsto, un atterraggio morbido e se gli Stati Uniti cadranno davvero in recessione.

Fortunatamente, queste perdite sono state recuperate quando i mercati si sono resi conto che i timori di una recessione negli Stati Uniti erano eccessivi. La situazione sui mercati azionari resta tuttavia sfumata. Da un lato, vi sono notevoli incertezze di natura geopolitica, come ad esempio il conflitto in Medio Oriente, l’aggressione armata all’Ucraina e le tensioni geopolitiche tra Stati Uniti e Cina. Dall’altro, non è chiaro quale sarà l’andamento dell’economia globale. L’economia mondiale e, in particolare, il settore industriale sono in condizioni più deboli del previsto. L’attenzione è quindi rivolta anche all’economia statunitense, ancora robusta, e alla domanda se nei prossimi mesi assisteremo, come previsto, a un atterraggio morbido.

Pur continuando a ipotizzare un soft landing negli Stati Uniti, gli investitori dovrebbero prepararsi a un contesto borsistico più volatile rispetto a quanto si è potuto osservare fino ad agosto.

Molto richiesti i mercati difensivi

Alla luce della situazione di tensione e dell’aumento della volatilità, un investimento in indici azionari difensivi è senz’altro opportuno. Con i suoi titoli ad alto dividendo e l’elevata concentrazione nei settori farmaceutico e dei beni di consumo di base, l’SMI è meno suscettibile alle oscillazioni rispetto ad altri indici, come ad esempio il Nasdaq o l’S&P 500. Tuttavia, per il suo orientamento difensivo e la sua scarsa esposizione ai titoli tecnologici, il rialzo registrato quest’anno dall’SMI non è stato così netto quanto quello di questi ultimi indici.

Una particolarità dell’SMI è costituita dall’elevato peso dei tre giganti del mercato azionario: Roche, Novartis e Nestlé. Essi hanno una forte presenza nei portafogli degli investitori svizzeri e incidono sensibilmente sulla performance dell’SMI, in quanto nell’insieme rappresentano il 45% dell’indice. Ai due titoli farmaceutici Novartis e Roche vanno ascritti quest’anno circa due terzi della performance dell’SMI, mentre Nestlé ha avuto sull’indice un impatto negativo del -10%. Chi investe nell’indice SMI è fortemente esposto all’andamento di questi titoli.

Novartis e Roche

Incentrarsi sulle innovazioni redditizie sembra essere la scelta giusta per Novartis. Dopo l’esito positivo della ristrutturazione, Novartis si concentra solo sul core business con medicamenti ad alto margine e ha ceduto le attività del settore dell’oftalmologia (Alcon) e dei farmaci generici (Sandoz). Novartis ottiene i margini elevati grazie a forti barriere all’ingresso nel mercato, come i brevetti di lunga durata e i vantaggi nel campo della ricerca. Novartis ha inoltre abbattuto di 1 miliardo i costi in tutto il gruppo. Dal 2023 Novartis ha costantemente aumentato le previsioni e punta ora a una crescita media annua del 5% e a un margine a medio termine del 40%.

Fino a poco tempo fa, Roche ha risentito di un periodo di magra del settore della diagnostica, comparto che aveva avuto un lungo periodo di successo e che aveva fruttato molti soldi durante la pandemia. In più, erano scaduti molti brevetti del core business dei medicamenti antitumorali e nella pipeline non c’erano prodotti altamente redditizi. Tutto questo ha turbato gli investitori e ha provocato un calo del corso azionario. Da agosto la situazione del mercato è migliorata, gli sforzi compiuti nella ricerca di un’iniezione dimagrante e l’approvazione negli Stati Uniti del farmaco per gli occhi Vabysmo hanno dato slancio al corso delle azioni.

Nestlé

Nestlé è il gigante borsistico dell’SMI e la sua è la quotazione che più ha sofferto negli ultimi tempi. Dall’inizio dell’anno ha registrato un calo del 7,4%. Nestlé ha risentito soprattutto dell’inflazione degli ultimi anni, delle perturbazioni delle catene di approvvigionamento globali e del lungo lockdown in Cina. Da allora Nestlé non è riuscita a risalire la china. Ecco perché è stata ovvia la decisione, adottata la scorsa settimana, di nominare un nuovo CEO. È un cambio positivo per Nestlé, poiché negli ultimi anni l’azienda ha perso in misura eccessiva la fiducia degli investitori. Il nuovo CEO, von Freixe, mira alla concentrazione sulle competenze chiave. L’obiettivo è aumentare la redditività e recuperare le quote di mercato perse.

I tre titoli sono ben posizionati per il futuro e anche nei prossimi anni dovrebbero continuare a distribuire dividendi elevati, in media superiori al 3%, diventando in tal modo anche una sorta di titolo obbligazionario. Non è ancora chiaro se i due titoli farmaceutici Roche e Novartis saranno in grado di resistere alla pressione della concorrenza nell’industria farmaceutica e di difendere i loro brevetti. Per Nestlé la grande domanda è se con il nuovo CEO il gruppo ritroverà la forza di un tempo.

Ripensare la concentrazione dei colossi svizzeri nel portafoglio

Nonostante la posizione di partenza favorevole dei tre giganti della borsa svizzera, gli investitori non dovrebbero fare affidamento solo su questi tre titoli. Da un lato, un portafoglio eccessivamente concentrato non è consigliabile in un contesto borsistico volatile. Dall’altro, con un portafoglio concentrato è possibile anche lasciarsi sfuggire tendenze rialziste. Un esempio è il trend dell’intelligenza artificiale (IA). Qui nell’indice SMI i titoli adatti sono troppo pochi. Bisogna cercare titoli in altri Paesi.

E quando l’economia riprenderà a crescere, ci sarà anche una maggiore domanda di small e mid cap. Spesso presentano valutazioni più convenienti, beneficiano di un aumento della domanda e di un calo dei tassi d’interesse e possono registrare tassi di crescita nettamente più elevati rispetto alle imprese che hanno già raggiunto dimensioni considerevoli.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Le informazioni non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio né della capacità di rischio né della situazione finanziaria né di altre esigenze particolari del destinatario o della destinataria. La/Il destinataria/o è espressamente invitata/o a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è consultabile sulla pagina web bancamigros.ch/fib-it. Il contenuto di questa pubblicazione potrebbe essere stato interamente o parzialmente creato con l’aiuto dell’intelligenza artificiale. Nell’impiego dell’intelligenza artificiale, la Banca Migros SA utilizza tecnologie selezionate e non pubblica contenuti generati meccanicamente senza verifica umana. Indipendentemente dal fatto che le presenti informazioni siano state create con o senza l’aiuto dell’intelligenza artificiale, la Banca Migros SA non fornisce alcuna garanzia in merito alla loro esattezza o completezza e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura che potrebbero derivare dalle presenti informazioni. Le informazioni qui riportate rappresentano esclusivamente un’istantanea della situazione al momento della stampa; non sono previsti aggiornamenti automatici regolari.