Prospettive d’investimento aprile 2023

La situazione è fragile

All’inizio del secondo trimestre la situazione congiunturale non è poi tanto rosea: anche se non bisogna abbandonarsi a un eccessivo pessimismo, è opportuno prestare attenzione all’intensificarsi dei rischi e adottare la necessaria prudenza.

La nostra valutazione

Un contesto impegnativo

Che cosa hanno in comune la crisi energetica e la più recente crisi bancaria? Si sono dissipate prima che potessero raggiungere le proporzioni temute. Un’altra caratteristica condivisa: non si può fare molto affidamento sulla sostenibilità dell’allentamento e lo scetticismo rimane elevato. In tutta Europa, ad esempio, la mitezza dell’inverno è un grande sollievo. Tuttavia, per quanto riguarda l’autunno, vi sono ancora alcune riserve. I mesi invernali saranno ancora molto caldi? Pura speculazione. Basteranno le capacità di GNL create fino a questo momento? Più che discutibile. Gli appelli al risparmio energetico sono sufficienti? No di certo.

Crisi bancaria: permane una sensazione di disagio

Si delinea un quadro analogo se si considera il settore bancario. A parte la storica battuta d’arresto sulla piazza bancaria svizzera, il disastroso «big bang» non si è verificato. Finora non abbiamo assistito a un crollo globale della fiducia nel settore finanziario e a un’infezione dell’economia reale. Eppure, a parte il sollievo, si avverte molto di più di una semplice sensazione di disagio. È quindi allarmante che, 15 anni dopo la crisi finanziaria globale, gli istituti finanziari debbano essere nuovamente salvati dallo Stato, qualunque sia il nome dato a tali operazioni. Fa riflettere il fatto che il framework adottato «too big to fail» faccia acqua da tutte le parti, e che le banche traballanti possano ancora gettare nel panico la politica e l’economia. Ed è preoccupante l’offuscamento che si sta profilando all’orizzonte, in particolare per le banche regionali americane (cfr. in proposito il Punto focale del 31 marzo 2023).

Infatti, sono soprattutto queste piccole e medie banche americane a rappresentare una minaccia latente per l’economia americana e, di conseguenza, per la congiuntura globale. Questo perché, in seguito all’allentamento delle norme introdotte durante l’amministrazione Trump per gli istituti con un totale di bilancio inferiore a 250 miliardi di dollari, esse devono soddisfare solo prescrizioni minime in materia di rischio. Il risultato: a causa del brusco e violento aumento dei tassi d’interesse, molte di queste banche si trovano ad affrontare enormi problemi per gestire e garantire gli impegni assunti. Di conseguenza, negli Stati Uniti si intensifica la caccia di nuovi finanziamenti passivi, mentre la concessione di crediti è sempre più restrittiva. Tuttavia, poiché le banche regionali costituiscono la spina dorsale dell’economia americana, il rischio di una vera e propria stretta creditizia è notevolmente cresciuto e si tratta di una tendenza in aumento.

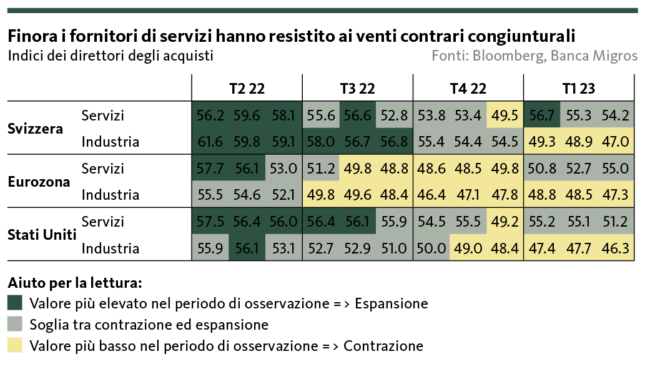

L’economia mondiale è sorprendentemente solida

Nonostante queste difficoltà, l’attività economica pare non aver ancora subito particolari contraccolpi. È vero che, dopo la forte ripresa dello scorso anno, la congiuntura continua a rallentare e, in particolare, il clima nel settore industriale è ulteriormente peggiorato. Il settore dei servizi continua tuttavia a beneficiare degli effetti di recupero dovuti al coronavirus e dei consistenti stimoli fiscali. La domanda di consumi privati, fondamentale per la crescita economica, finora è scampata a un vero e proprio crollo.

Riteniamo tuttavia che si debba procedere con grande cautela nel valutare questa situazione congiunturale sorprendentemente robusta. Resta infatti il rovescio della medaglia: in molti luoghi il mercato del lavoro si conferma più che surriscaldato, il che si riflette nelle pressioni inflazionistiche costantemente elevate dovute agli effetti di secondo impatto. È vero che l’inflazione complessiva è in calo in ampie parti del mondo occidentale, anche in seguito ai forti effetti base. Allo stesso tempo, l’innalzamento dei prezzi sottostante si è tendenzialmente ampliato, creando sempre più problemi alle banche centrali, le quali vogliono infatti evitare che le aspettative di un’inflazione eccessiva per un periodo prolungato persistano su vasta scala. Anche se il ciclo di aumento dei tassi volge al termine, non prevediamo ancora la fine immediata di tali inasprimenti. Di conseguenza, per il momento dovrebbe intensificarsi il vento contrario sulla politica monetaria negli Stati Uniti, nell’eurozona ma anche in Svizzera.

A ciò si aggiunge che, anche al di là dell’andamento puramente congiunturale, si celano numerose fonti di perturbazione che possono compromettere lo sviluppo dell’economia globale. Da un lato, naturalmente, l’ignobile guerra in Ucraina, i cui possibili sviluppi sono semplicemente imprevedibili. Dall’altro lato, però, vi sono anche crescenti attriti tra Cina e Occidente, che riguardano sistemi diversi in generale e la questione di Taiwan in particolare. Anche se attualmente le reciproche provocazioni trovano spazio soprattutto sul fronte diplomatico ed economico, la crescente tensione militare nel Mar Cinese Meridionale e l’avvicinamento tra Mosca e Pechino sono senz’altro preoccupanti.

Nessun pessimismo prematuro

L’inasprimento della situazione creditizia negli Stati Uniti, un’inflazione «vischiosa», ulteriori venti contrari dal punto di vista della politica monetaria e imprevedibili fattori di disturbo geopolitico: all’inizio del secondo trimestre lo scenario per l’economia mondiale non si presenta poi tanto roseo. Tuttavia, per il momento non riteniamo opportuno dipingere tutto a tinte fosche. Quindi, nonostante i maggiori rischi di recessione, nel nostro scenario di base non ci attendiamo una contrazione dell’economia statunitense. Nell’eurozona, dal canto suo, un rallentamento congiunturale probabilmente non è evitabile, ma dovrebbe essere piuttosto breve e moderato. Infine, l’economia svizzera non può sottrarsi alla congiuntura globale, ma si dimostra ancora resistente grazie alla sua struttura e alla solidità delle imprese. Nel nostro Paese non si intravedono ancora segnali di recessione.

In questo senso, non serve evocare lo spettro della congiuntura globale. Tuttavia, occorre rendersi conto che attualmente occorre ben poco per mettere completamente a repentaglio lo sviluppo economico. Anche se la Pasqua è passata, la situazione congiunturale rimane fragile come il guscio di un uovo.

La nostra posizione

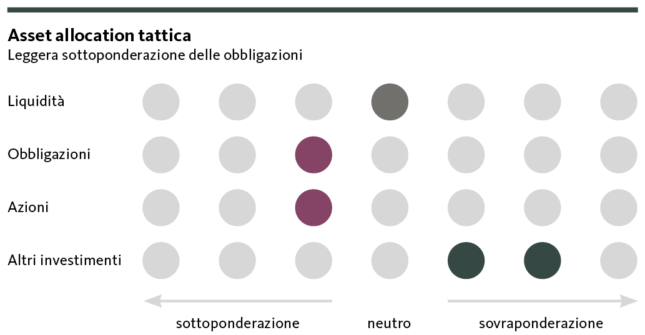

Manteniamo un approccio difensivo alla luce dell’aumento dei rischi

Le recenti turbolenze nel settore bancario hanno nuovamente aumentato i rischi di crescita, ma la lotta all’inflazione resta al primo posto tra le priorità delle banche centrali. Il contesto per gli investitori rimane teso fino a nuovo avviso e per questo ci atteniamo al nostro orientamento tattico leggermente difensivo del portafoglio.

Obbligazioni

Le turbolenze nel settore bancario hanno fatto aumentare la domanda di titoli di Stato come beni rifugio, mettendo sotto pressione i rendimenti. Con la temporanea attenuazione dell’incertezza, anche gli interessi dovrebbero tendere leggermente al rialzo nelle prossime settimane. Il potenziale di incremento è tuttavia limitato dall’avvicinarsi del picco massimo nel ciclo di irrigidimento dei tassi d’interesse delle banche centrali. Sul lungo termine continuiamo a prevedere una tendenziale flessione dei tassi d’interesse in seguito all’attesa attenuazione dell’inflazione e al previsto peggioramento della crescita. Aumentiamo di nuovo leggermente le nostre consistenze di obbligazioni in franchi svizzeri, riducendo così ulteriormente la sottoponderazione tattica in obbligazioni.

Azioni

Nel complesso i mercati azionari si sono ripresi bene dalle temporanee perturbazioni dovute all’aumento dei rischi per la stabilità finanziaria. Tuttavia, sono aumentati i rischi di crescita. In questo contesto i margini e gli utili societari dovrebbero rimanere sotto pressione. Per il momento, però, i consumi privati relativamente stabili costituiscono un sostegno per i mercati azionari. Considerando l’aumento del rischio di recessione, rimaniamo moderatamente difensivi e manteniamo una leggera sottoponderazione delle azioni.

Investimenti alternativi

I mercati immobiliari internazionali rimangono sotto pressione a causa dei tassi elevati e dei venti contrari che soffiano sull’economia. Questo vale ancora in misura limitata per il mercato immobiliare svizzero che, sostenuto dalla domanda costantemente elevata e dalla scarsa offerta, si mostra sorprendentemente solido. Per questo motivo manteniamo gli immobili svizzeri come importante sostegno per l’allocazione. Continuiamo inoltre a puntare sull’oro come importante elemento di diversificazione all’interno del portafoglio in un contesto di persistente incertezza.

Le nostre previsioni

All’insegna del rallentamento congiunturale

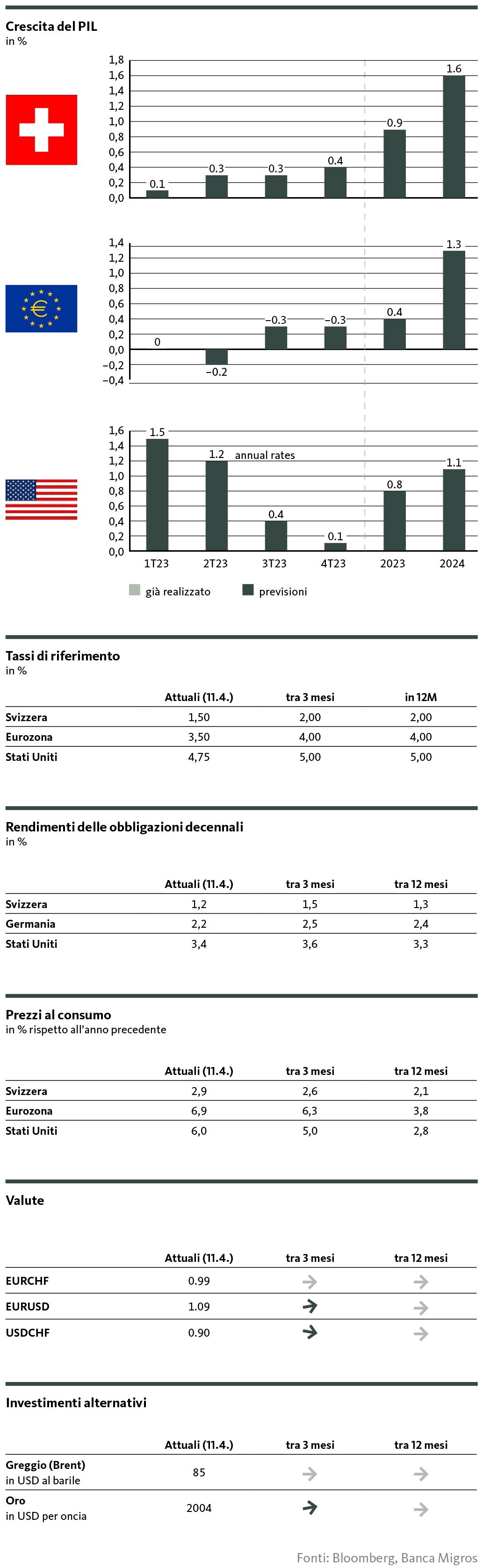

Congiuntura

La congiuntura globale è peggiorata, ma nel complesso rimane sorprendentemente solida. La situazione è tuttavia molto fragile e i rischi sono aumentati. L’inasprimento della situazione creditizia negli Stati Uniti, un’inflazione «vischiosa» e altri venti contrari provenienti dalla politica monetaria potrebbero mettere a dura prova l’andamento dell’economia.

Al momento, tuttavia, non ci attendiamo una contrazione dell’economia statunitense nonostante i maggiori rischi di recessione. Nell’eurozona, dal canto suo, un rallentamento congiunturale probabilmente non è evitabile, ma dovrebbe essere piuttosto breve e moderato. Infine, l’economia svizzera non può sottrarsi alla congiuntura globale, ma si dimostra ancora resistente. Nel nostro Paese non si intravedono ancora segnali di recessione.

Inflazione

È vero che l’inflazione complessiva è in calo in ampie parti del mondo occidentale, anche in seguito ai forti effetti base. Allo stesso tempo, l’innalzamento dei prezzi sottostante si è tendenzialmente ampliato, creando sempre più problemi alle banche centrali, le quali vogliono infatti evitare che le aspettative di un’inflazione eccessiva per un periodo prolungato persistano su vasta scala. Tale rischio non può essere sottovalutato se si considera che l’aumento dei prezzi dei prodotti alimentari si è accentuato in misura superiore alla media. I nuclei familiari a basso reddito, che spendono una quota superiore alla media dei loro redditi nel commercio al dettaglio, subiscono quindi la perdita di potere d’acquisto maggiore.

Tassi di riferimento

Anche se il ciclo di aumento dei tassi volge al termine, non prevediamo ancora la fine immediata degli inasprimenti dei tassi. Le banche centrali dispongono ancora di un margine di manovra congiunturale sufficiente per continuare a combattere l’inflazione persistente e, soprattutto, più ampia. Entro l’estate ci attendiamo un moderato rialzo dei tassi di riferimento, sia per gli Stati Uniti che per l’eurozona e la Svizzera. Escludiamo significative riduzioni dei tassi già nell’anno in corso.

Tassi sui mercati dei capitali

Nonostante la difficile situazione in cui versano le banche regionali americane, riteniamo scongiurato, almeno per il momento, il rischio che la crisi bancaria si trasformi in un incendio di vaste dimensioni. Inoltre, gli istituti europei sono fondamentalmente solidi. L’inversione di tendenza attuata anticipa quindi in gran parte un ulteriore aumento dei rendimenti. Nell’eurozona l’incertezza congiunturale pesa in generale sui corsi obbligazionari, pertanto si prevede un ampliamento o una riduzione dello spread rispetto ai rendimenti svizzeri e americani a lungo termine.

Valute

I tassi di cambio rilevanti dal nostro punto di vista continuano a muoversi entro un margine di negoziazione relativamente stretto. In seguito alla fragilità della congiuntura statunitense e al ridotto potenziale di rialzo dei tassi della Fed, il dollaro rimarrà sotto pressione nel breve termine. A medio termine, tuttavia, il biglietto verde sarà sostenuto, non da ultimo, per motivi correlati al differenziale dei tassi d’interesse, mentre l’euro rimane indebolito anche per ragioni strutturali.

In un contesto ancora incerto, il franco svizzero continua a essere richiesto e resta quindi forte. In particolare nei confronti dell’euro, la forza del franco è senz’altro nell’interesse della BNS, a causa dell’effetto anti-inflazionistico.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio o della capacità di rischio o della situazione finanziaria o di altre esigenze particolari del destinatario. Il destinatario è espressamente tenuto a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è ottenibile tramite migrosbank.ch/bib. La Banca Migros non si assume alcuna responsabilità in merito all’esattezza o alla completezza delle informazioni fornite e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura, che potrebbero derivare dall’utilizzo delle presenti informazioni. Le informazioni riportate rispecchiano esclusivamente un’istantanea dei dati al momento della pubblicazione ed escludono pertanto qualsiasi adeguamento automatico a cadenza regolare.

© Migros Bank, Santosh Brivio (valutazione e previsioni), Michael Birrer (posizionamento)