Im neuen Jahr dürfte die Weltwirtschaft die Krise hinter sich lassen. Damit rücken auch in der Schweiz zyklische Werte stärker in den Fokus. Defensive Qualitäten sollten bei der Titelselektion aber nicht vernachlässigt werden.

Das Jahr 2020 wird als schwarzes Jahr in die Wirtschaftsgeschichte eingehen. Angesichts der schwerwiegenden Wirtschaftsschäden sind die Aktienanleger mit einem blauen Auge davongekommen. Zu verdanken haben sie das in erster Linie der raschen und umfassenden Reaktion der Zentralbanken und Regierungen auf die Krise. Die grosszügigen fiskalen Hilfsmassnahmen haben die Folgen des wirtschaftlichen Einbruchs abgefedert, und die Liquiditätsflut durch die Zentralbanken verhinderte eine Finanzkrise. Profitiert haben davon auch die Aktienmärkte, die in einer der schwersten Wirtschaftskrisen der Geschichte den kürzesten Bärenmarkt aller Zeiten durchliefen.

Schweizer Aktien schlugen sich wacker

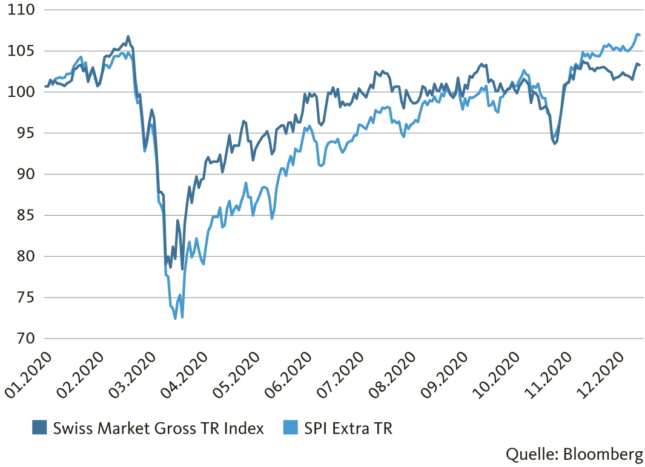

In diesem herausfordernden Umfeld hat sich der Schweizer Aktienmarkt im Krisenjahr gut gehalten. Erwartungsgemäss sorgte sein defensiver Charakter für vergleichsweise geringe Verluste im Crash, dafür hinkte der SPI seinen Pendants aus den USA und den Emerging Markets in der Erholung hinterher. Übers ganze Jahr gesehen reiht sich der Schweizer Aktienmarkt im internationalen Vergleich im Mittelfeld ein. Während die defensiven Schwergewichte vor allem in der turbulenten ersten Jahreshälfte eine wichtige Stütze waren, übernahmen mit dem Durchbruch bei der Impfstoffentwicklung die Small- und Midcaps das Zepter.

Small- und Midcaps bauen Momentum auf

Aktien bleiben attraktiv

Viele Treiber der Hausse werden die Aktienmärkte auch im neuen Jahr unterstützen. Allen voran trägt die expansive Geldpolitik entscheidend zur Attraktivität von Aktien bei. Sie sorgt dafür, dass die Renditen von Obligationen tief und die Nachfrage nach Aktien entsprechend hoch bleiben wird.

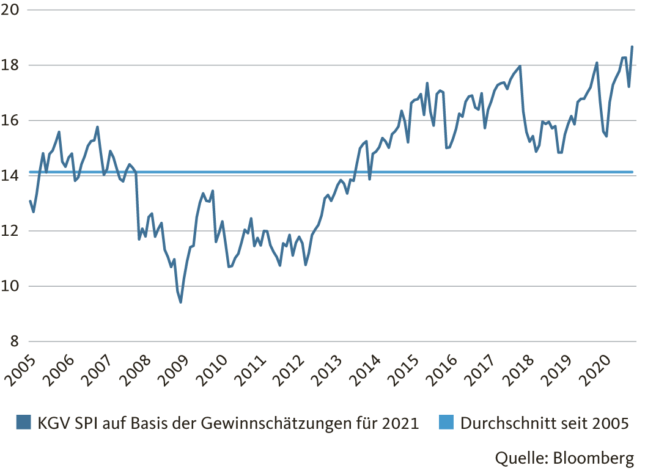

Ist der Schweizer Aktienmarkt teuer geworden? Gemessen am Kurs-Gewinn-Verhältnis (KGV) von gut 18 für 2021 ist die Bewertung sportlich – der Durchschnittswert seit dem Jahr 2005 liegt etwas über 14. In Relation zu Obligationen ist er aber nach wie vor vernünftig bewertet, wie der Blick auf die Risikoprämie, die Differenz zwischen der Gewinnrendite von Aktien und der Rendite von langfristigen Staatsanleihen, von 6 Prozent impliziert. TINA (There Is No Alternative) gilt mehr denn je: Aktien bleiben im Umfeld des anhaltenden Anlagenotstands als Anlageklasse alternativlos.

Schweizer Aktien sind gemessen am KGV relativ teuer geworden

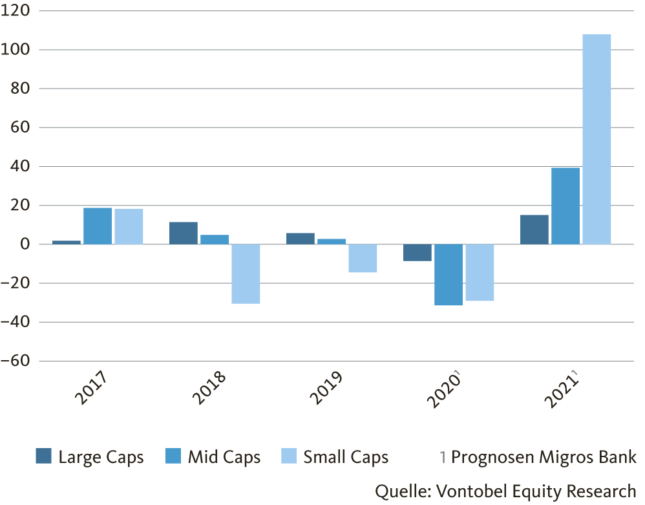

Höheres Gewinnwachstum bei den Small- und Midcaps

Spielraum für eine weitere Bewertungsexpansion gibt es kaum noch. 2021 müssen steigende Unternehmensergebnisse die Kursentwicklung antreiben. Im Sog besserer Unternehmensresultate bilden sich auch die KGV wieder etwas zurück; ein Absinken auf die historischen Durchschnittswerte ist im Umfeld der ultralockeren Geldpolitik allerdings unwahrscheinlich. Relativ hohe Bewertungen sind Teil des «New Normal» in einer von hoher Verschuldung und tiefen Zinsen geprägten Welt nach Covid-19.

Die Gewinne der konjunktursensitiveren klein- und mittelkapitalisierten Unternehmen dürften im Aufschwung deutlich stärker steigen, als die der Large Caps. Wir erwarten, dass die Schweizer Small- und Midcaps das Momentum aus der zweiten Jahreshälfte 2020 mitnehmen können und im neuen Jahr bessere Renditechancen bieten als Blue Chips.

Small- und Midcaps mit starkem Gewinnwachstum im 2021

Zykliker mit Aufholpotenzial

Vermehrt in den Fokus der Anleger dürften im Aufschwung zyklische Werte rücken. Sie profitieren stark von der erwarteten Wachstumsbeschleunigung der Weltwirtschaft. Mit dem Nachziehen der Zykliker wird der Marktanstieg breiter abgestützt. Qualitativ hochwertige Schweizer Industrietitel wie SGS, Komax, Huber + Suhner und VAT sind interessant und offerieren beachtliches Kurspotenzial.

Tech bleibt gefragt

Teil des «New Normal» ist auch die Digitalisierung. Zwar wird sich deren Dynamik wieder etwas normalisieren, aber die strukturelle Verschiebung in Richtung digitale Ökosysteme wird noch lange ein wichtiges Thema bleiben. Unternehmen werden kräftig in die digitale Transformation investieren. Der Siegeszug der Technologietitel ist damit alles andere als beendet. Der Gegenwind könnte aber etwas zunehmen, denn ein weiteres substanzielles Absinken des realen Zinsniveaus, im vergangenen Jahr ein wichtiger Treiber der Tech-Werte, zeichnet sich nicht ab.

Auch an der Schweizer Börse gibt vielversprechende IT-Titel: Logitech sollte nach einer Konsolidierung noch immer über Momentum verfügen, ALSO befindet sich mitten in der Expansionsphase und der Anbieter von Banksoftware, Temenos, ist bestens positioniert, um vom Digitalisierungstrend langfristig zu profitieren.

Risiken im Blick behalten

Trotz der deutlich aufgehellten Konjunkturperspektiven sollten Anleger die Risiken nicht aus den Augen verlieren. Mögliche Rückschläge bei der Entwicklung und Verteilung der Covid-19-Impstoffe würden die Stimmung an den Aktienmärkten stark eintrüben.

Defensive Werte bleiben daher als stabilisierender Portfoliobaustein wichtig. Schweizer Qualitätstitel mit attraktiven Dividendenausschüttungen wie Nestlé und Roche zählen auch 2021 zu unseren Favoriten.

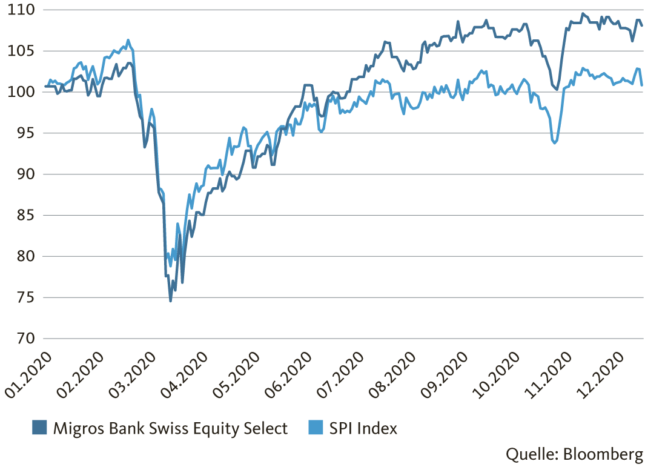

Migros Bank Swiss Equity Select schlägt den breiten Markt