Die Schwellenländer sind im Moment sehr unbeliebt. Trübe Konjunkturaussichten und das schlechte Börsenjahr 2022 beeinflussen unser Anlageverhalten stark. Dabei haben die Schwellenländer für dieses Jahr gute Aussichten, sofern wir das Ende des Zinserhöhungszyklus erreichen und Chinas Öffnung nach dem Ende der Null-Covid-Politik erfolgreich verläuft.

Schwellenländer haben aktuell gegenüber den Industrienationen eher das Nachsehen. Viele Anleger*innen sind angesichts der globalen trüben Konjunkturaussichten skeptisch und haben ein klares Untergewicht in Schwellenländern gegenüber anderen Anlageklassen. Die meisten Anleger*innen ziehen im Moment eine defensive Ausrichtung vor. Dazu gehört die Anlageklasse der Schwellenländer definitiv nicht, obwohl sie eine interessante und vermutlich zu wenig beachtete Anlageklasse ist. Für 2023 sind die prognostizierten Wachstumsraten von Schwellenländern deutlich höher als jene der Industriestaaten. So geht der Internationale Währungsfonds (IWF) in diesem Jahr von einem Wachstum in den Schwellenländern von 3,7 Prozent aus, während für die USA und die Eurozone nur ein Wachstum von 1,0 respektive 0,5 Prozent erwartet wird. Die Migros Bank erwartet für dieses Jahr in den USA ein Wachstum von 0,3 Prozent und in Europa einen leichten Rückgang von 0,2 Prozent.

Im letzten Jahr büsste der Schwellenländerindex MSCI Emerging Market 20 Prozent ein. Die Aktien sind dementsprechend sehr tief bewertet gegenüber dem amerikanischen und dem europäischen Index. Gründe für die schlechte Aktienperformance waren die sich stark verlangsamende Weltwirtschaft, die schnellste geldpolitische Straffung in den USA seit drei Jahrzehnten, die strenge Null-Covid-Politik Chinas und die erhöhten geopolitischen Risiken. Wird das Umfeld für die Schwellenländer dieses Jahr auch so negativ sein? Oder gibt es Gründe, optimistischer zu sein?

Ende der Null-Covid-Politik in China

Ein wichtiges makroökonomisches Ereignis für die Schwellenländer war im letzten Dezember Chinas Ausstieg aus der Null-Covid-Politik. Obwohl China seither mit starken Infektionswellen kämpft, wird die Öffnung der chinesischen Wirtschaft einen unglaublichen Nachholbedarf bei chinesischen Konsumenten*innen auslösen. Die chinesische Bevölkerung verzichtete in den letzten Jahren auf grössere Anschaffungen und konnten somit höhere Ersparnisse ansammeln. Die aufgestaute Nachfrage ist nicht nur positiv für Chinas Wirtschaft, sondern auch für die Schwellenländer. Als wichtiger Handelspartner ist China mit mehr als 30 Prozent im Schwellenländerindex MSCI Emerging Market (MXEF) vertreten. Es ist deshalb gut möglich, dass der Schwellenländerindex MSCI Emerging Market gegenüber den Indizes MSCI World und dem S&P 500 einen Tiefpunkt erreicht hat. Die grosszügige Kreditvergabe und die Massnahmen der chinesischen Regierung zur Unterstützung des angeschlagenen Immobiliensektors tragen zur Beschleunigung von Chinas Öffnung bei. Im Unterschied zu den USA und Europa kann sich China eine wirtschaftsfreundliche Geldpolitik erlauben, da China nicht mit einer hohen Inflation und steigenden Leitzinsen kämpft.

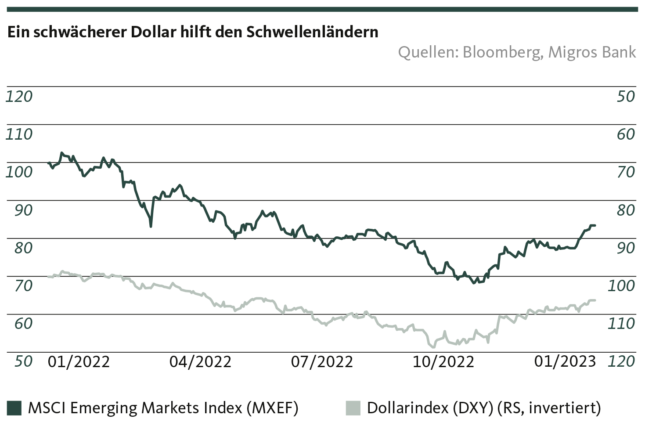

Ein schwächerer Dollar hilft den Schwellenländern

Der US-Dollarindex (DXY) misst den Wert des Dollars im Verhältnis zu einem Währungskorb, der sich aus sechs verschiedenen Währungen zusammensetzt (Euro, Yen, britisches Pfund, kanadischer Dollar, schwedische Kronen und Schweizer Franken). Ein schwächerer Dollar ist normalerweise gut für die Schwellenländer, da die relative Schuldenlast in Dollar abnimmt und die lokalen Währungen sich aufwerten. Im letzten Jahr stieg der DXY um 7,6 Prozent, während der MSCI Emerging Market Index 20 Prozent an Wert einbüsste. Ein wichtiger Grund war die straffe Geldpolitik der US-Notenbank Fed. Es verstärken sich aber die Anzeichen, dass sich der Zinserhöhungszyklus der Fed dem Ende nähert und der Druck auf den Dollar zunehmen wird. Eine Abschwächung des Dollars und eine positive Entwicklung des MSCI Emerging Market Index können wir bereits in diesem noch jungen Jahr feststellen: Der Dollarindex hat sich um 1,2 Prozent abgeschwächt, während sich der MSCI Emerging Market Index um 7,1 Prozent aufgewertet hat.

US-China Konflikt verändert die Handelsbeziehungen zu Gunsten der Schwellenländer

Der Handelskonflikt zwischen China und den USA stellt die bestehenden Lieferketten infrage. Das Bedürfnis nach Unabhängigkeit von China ist unter westlichen Ländern stark gewachsen. Die Schwellenländer bieten sich als interessante Alternativen an, besonders in den Sektoren Konsum und Industrie. Es ist davon auszugehen, dass neue Handelsbeziehungen zwischen Industrieländern und Schwellenländern entstehen werden. China selbst wird sich auch bemühen, in den Schwellenländern mehr Fuss zu fassen, um die Anhängigkeit von den USA zu verringern und das Infrastrukturprogramm «Belt & Road» voranzubringen. Diese jüngsten Entwicklungen helfen den Schwellenländern.

Auch wenn die Konjunkturaussichten für die nächsten Monate eingetrübt sind, dürfen die Schwellenländer nicht in Vergessenheit geraten. Spätestens wenn der Zinserhöhungszyklus der Fed abgeschlossen ist und die Öffnung von Chinas Wirtschaft mit der Abkehr von der Null-Covid-Politik erfolgreich umgesetzt ist, sollten die Anleger*innen ihr Exposure in Schwellenländern überdenken. Gerade auch weil die Schwellenländer so unbeliebt sind.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide auf Grund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Information entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.