Anlageüberblick August 2023

Der Konjunkturhimmel bleibt durchzogen

Im August präsentiert sich das globale Wirtschaftsklima insgesamt eingetrübt. Den zeitweiligen Aufhellungen in den USA stehen dunkle Wolken über Europa und China gegenüber. In der Schweiz wird das Konjunkturwetter zwar windig, aber nicht stürmisch.

Unsere Einschätzung

Unsichere Grosswetterlage

Man kennt es vom Wetterbericht: «Es bleibt wechselhaft» ist da allenthalben zu hören. Im Sommer bedeutet dann das jeweils, dass man von Badehose und Sonnenbrille bis zum Regenschirm und Gummistiefel so ziemlich alles gebrauchen kann.

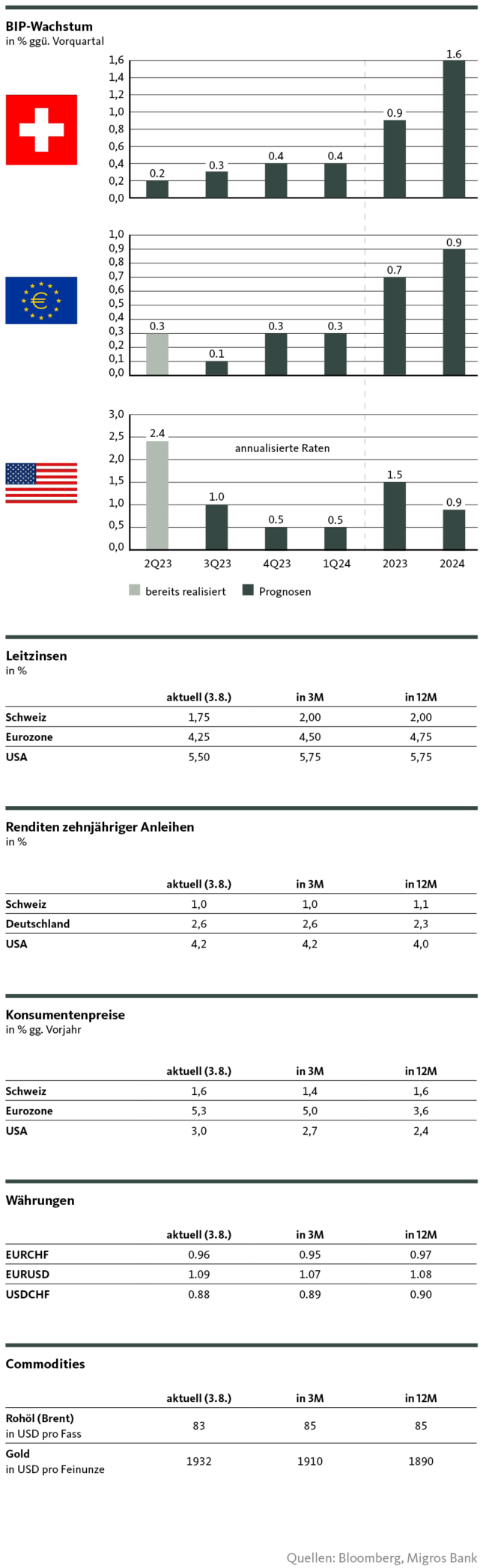

Ähnlich wechselhaft präsentiert sich derzeit die konjunkturelle Grosswetterlage. Sonnige Abschnitte sind vor allem beim Blick in die USA auszumachen. Getrieben vom privaten Konsum und den Investitionsausgaben legte dort das Wirtschaftswachstum im zweiten Quartal überraschend stark zu. Auf das Jahr hochgerechnet wuchs das amerikanische Bruttoinlandprodukt (BIP) von April bis Juli um 2,4 Prozent. Entgegen der breiten Erwartung nahm damit die Wachstumsdynamik in der grössten Volkswirtschaft der Welt wieder zu: Im ersten Jahresviertel wuchs das US-BIP um annualisierte 2 Prozent gegenüber dem Vorjahresquartal.

Die konjunkturelle Bewölkung in den USA nimmt zu

Hoher Zinsen und einer weiterhin nicht komplett gebändigten Inflation zum Trotz zeigt sich die amerikanische Wirtschaft somit äusserst widerstandsfähig. Und doch machen sich die einen oder anderen Ermüdungserscheinungen bemerkbar. Der Einkaufsmanager-Index für das verarbeitende Gewerbe beispielsweise notiert schon seit letztem Herbst unterhalb der Wachstumsschwelle von 50 Punkten. Sein Pendant für den Dienstleistungssektor hält sich zwar immer noch komfortabel in der Expansionszone, signalisierte im Juli mit dem Rückgang von 53,1 auf 52,7 Zähler aber eine nachlassende Dynamik.

Wir werten diese Eintrübung weiterhin nicht als Vorbote einer bevorstehenden Rezession. Vielmehr sehen wir dadurch unsere Erwartung untermauert, dass sich die US-Konjunktur zwar deutlich abkühlen aber insgesamt zu einem «Soft Landing» ansetzen wird. Um bei meteorologischen Phrasen zu bleiben: Denn sonnigen Abschnitten wird somit kein Unwetter, sondern ein Himmel mit ausgedehnten Wolkenfeldern folgen.

Baldige Aufhellungen in der Eurozone zeichnen sich noch nicht ab

Bereits Tatsache sind die ausgedehnten Wolkenfelder in der Eurozone. Die Währungsunion wird insbesondere durch die veritable Konjunkturkrise in Deutschland belastet. Die grösste Euro-Volkswirtschaft kämpft mit einer toxischen Mischung aus unkontrollierter und kaufkraftfressender Inflation, ausbleibenden globalwirtschaftlichen Impulsen sowie hausgemachten strukturellen Problemen. Unter diesen Voraussetzungen wird die deutsche Wirtschaft nur mühselig wieder auf einen soliden Wachstumspfad zurückfinden, und nach der Schrumpfung im zweiten Quartal (-0,6 Prozent ggü. dem Vorjahresquartal) ist auch für das dritte Jahresviertel ein negatives Vorzeichen nicht auszuschliessen.

Das heisst, dass für die Währungsunion vorerst keine entscheidende Wachstumsimpulse von seinem wichtigsten Mitglied zu erwarten sind. Leichter Rückenwind dürfte hingegen von der Teuerungsseite kommen. Auch wenn wir nach wie vor nicht müde werden, auf die gebotene Vorsicht – Stichwort Basiseffekte und Inflations-Niveau – bei der Interpretation der Inflationsdaten hinzuweisen, dürfte sich der Preisauftrieb im Euroraum in den nächsten Monaten weiter abschwächen. Für einen Marschhalt der Europäischen Zentralbank (EZB) ist dieser Rückgang unseres Erachtens aber noch nicht ausreichend. Wir erwarten daher, dass die EZB in diesem Jahr noch mindestens einmal die Zinsschraube anziehen wird, was eine schnelle konjunkturelle Erholung nicht eben begünstigt. In diesem Sinne verschlechtert sich das Wetter in der Eurozone zwar nicht dramatisch, die Aufhellungen lassen jedoch auf sich warten – bei erhöhter Prognoseunsicherheit aufgrund möglicherweise erneut zunehmender Kollateralschäden durch den Ukraine-Krieg.

China befindet sich im zunehmend heftigen Gegenwind

Verdunkelt zeigt sich der Konjunkturhimmel auch über China. Die zweitgrösste Volkswirtschaft der Welt sieht sich mit einer prägnanten Wachstumsschwäche konfrontiert. Zu der binnenwirtschaftlichen Unsicherheit und den nicht gelösten Problemen im Immobiliensektor kommt eine sich verschärfende Aussenhandelskrise hinzu. So sanken im Juli nach zwei bereits starken Rückgängen in den Vormonaten die Ausfuhren im Jahresvergleich um 14,5 Prozent. Zu dem schlechtesten Exportergebnis seit Februar 2020 gesellt sich eine Baisse bei den Importen: Im Vergleich zum Vorjahr brachen im Juli die Einfuhren in das Reich der Mitte um 12,4 Prozent ein. Eine baldige und deutliche Trendumkehr scheint angesichts der angespannten weltwirtschaftlichen Lage wenig wahrscheinlich, und dementsprechend zeichnet sich für die Globalkonjunktur keine rasche vom Osten ausgehende Wetterberuhigung ab.

Die Schweiz kann sich der Grosswetterlage nicht entziehen

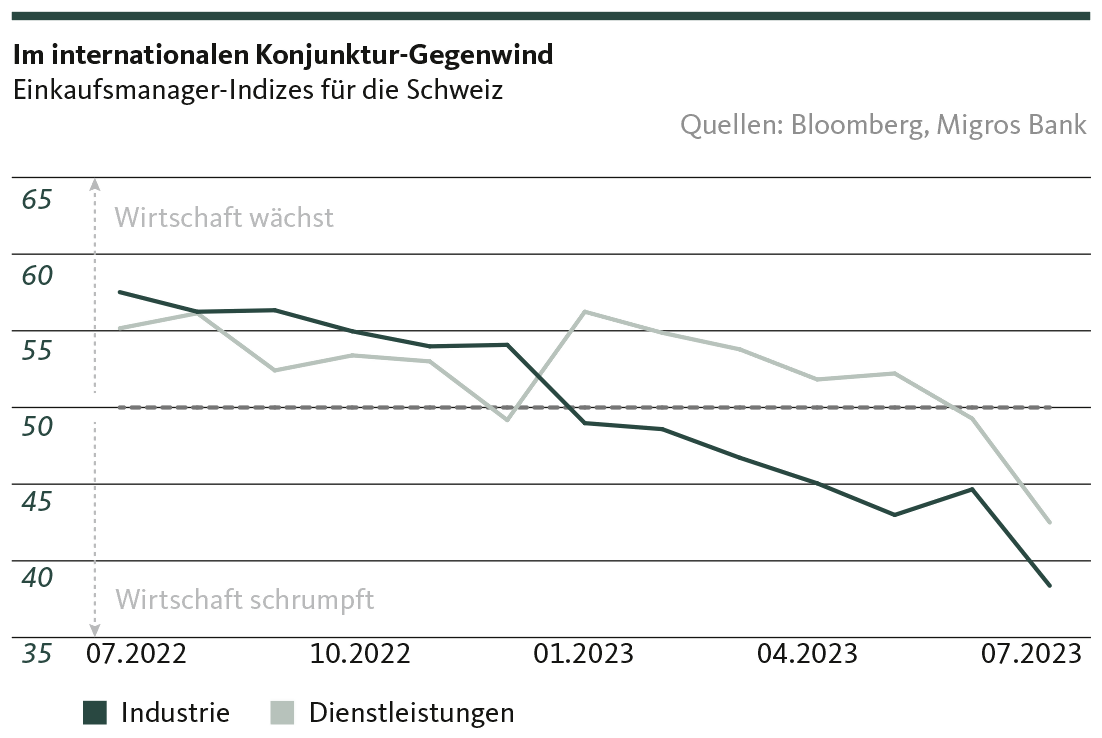

Die Schweiz ist in dieser unsicheren Grosswetterlage sozusagen ein Spielball der Elemente. Zwar deuten hierzulande die Entwicklung der Detailhandelsumsätze und die Konsumentenstimmung auf eine weiterhin robuste private Konsumnachfrage hin. Damit bleibt das Fundament des zentralen Wachstumspfeilers intakt. Gleichzeitig können sich die Industrie und zusehends auch die Dienstleistungsunternehmen dem globalen Konjunkturumfeld immer weniger entziehen, was sich auch in den Einkaufsmanager-Indizes spiegelt (siehe Grafik).

Mit einer Inflation, die trotz weiterhin überschiessenden Niveaus bei einzelnen Hauptgruppen insgesamt moderat ausfällt, sollte die Schweizer Wirtschaft aber weiterhin eine leicht positive Wachstumsrate erzielen können. Eine Rezession halten wir nach wie vor für nicht angezeigt, auch wenn die Schweizerische Nationalbank (SNB) ihren Zinserhöhungszyklus wohl erst nach einer weiteren Straffung beenden wird. Die Sonne lacht somit zwar auch in der Schweiz nicht mehr vom Konjunkturhimmel, ein eigentliches Sturmtief zieht aber nicht auf.

Unsere Positionierung

Wolken am Horizont mahnen zur Vorsicht

Die Aussichten für den weiteren Jahresverlauf bleiben weiterhin von Wachstums- und Inflationsrisiken geprägt, die zu einem angespannten Anlageumfeld beitragen. Wir sind der Meinung, dass die aktuelle Lage einen vorsichtigen Ansatz erfordert.

Die Industrie bleibt weitgehend unter Druck und weist einen deutlichen Rückgang der neuen Aufträge auf, während die Produktion allmählich abnimmt. Auch der Dienstleistungssektor spürt vermehrt Gegenwind aufgrund der hartnäckigen Teuerung. Zudem ist die Bekämpfung der Inflation seitens der Zentralbanken durch Leitzinserhöhungen noch nicht abgeschlossen. Es gilt immer noch, die Gefahr der Lohn-Preis-Spirale zu bannen, ohne die Konjunktur zu stark abzukühlen.

Der Erdölpreis stellt ein zusätzliches Risiko dar, der die rückläufige Inflation wieder anheizen könnte. Unlängst hat das OPEC+-Kartell beschlossen, seine Produktion einzuschränken. Resultat: Seit Anfang Juli hat der Preis des schwarzen Goldes um rund 16 Prozent zugenommen.

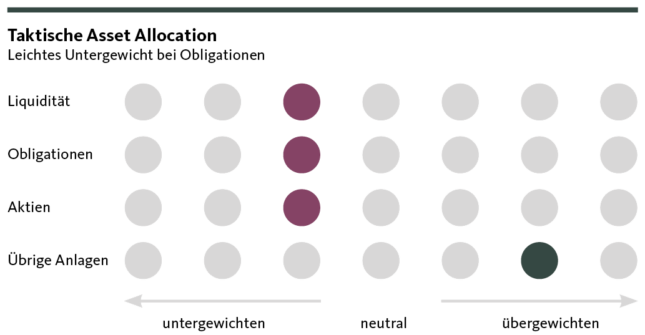

Nach der Annäherung an die strategische Allokation vom Juli entschied das Anlagekomitee der Migros Bank für August keine Anpassung vorzunehmen. Angesichts des risikoreichen Umfeldes erachten wir ein leicht defensiv ausgerichtetes Portfolio weiterhin als angezeigt.

Obligationen

Wir sind der Meinung, dass die Zinsstraffungszyklen dies- und jenseits des Atlantiks zurzeit noch nicht abgeschlossen sind. Für September rechnen wir damit, dass die Währungshüter der US-Notenbank, der Europäischen Zentralbank und der Schweizerischen Nationalbank ihre jeweiligen Leitzinsen um zusätzliche 25 Basispunkte anheben. Nach der Erreichung des Zinsgipfels dürften die Leitzinsen dann für längere Zeit auf hohem Niveau verharren.

Aufgrund der inversen Zinskurve bleibt der Obligationsmarkt herausfordernd. Kurzfristig führt das aktuelle Zinsniveau zu hohen Renditen, während mittlere Laufzeiten zurzeit wegen Zinssenkungserwartungen auf einem verhältnismässig tiefen Zinsniveau verharren. In den USA werden die Renditen der Staatsanleihen auch in den nächsten Jahren auf hohem Niveau verbleiben, da das Problem der Erhöhung der Schuldenobergrenze zwar verschoben aber nicht aufgehoben ist. Die jüngste Abstufung der Kreditwürdigkeit der USA dient dazu, an die nicht rosige Situation der Staatsverschuldung zu erinnern.

Die leichte Untergewichtung der Anlageklasse halten wir aufrecht.

Aktien

Trotz der wirtschaftlich unsicheren Lage haben die Aktienmärkte seit dem Jahresanfang zugelegt. Der Anstieg der Börsenkurse ist allerdings nicht sehr breit aufgestellt und steht zudem aus fundamentaler Sicht auf einem wackligen Fundament. Die Perspektiven für die kommenden Monate sind nicht rosig: Die globale Nachfrage schwächelt und die Investitionen werden wegen gestiegener Finanzierungskosten und erschwerter Kreditvergabe zum Teil in die Zukunft verschoben. Zudem dürfte der private Konsum im weiteren Jahresverlauf nachlassen: Zum einen werden die Nachholeffekte nach der Pandemie auslaufen, zum anderen belastet der anhaltende Preisauftrieb das Budget der Haushalte. Wir sind der Meinung, dass die ungünstigen Rahmenbedingungen die Gewinne der Unternehmen unter Druck setzen und für Korrekturen an den Aktienmärkten sorgen. Am stärksten dürfte die Eurozone betroffen sein, für die wir mit der schwächsten konjunkturellen Entwicklung rechnen. Aus diesen Gründen behalten wir das leichte Untergewicht bei den Aktien bei.

Alternative Anlagen

Die internationalen Immobilienmärkte bleiben aufgrund der hohen Zinsen und des wirtschaftlichen Gegenwinds unter Druck. Dies gilt nach wie vor nur sehr bedingt für den Schweizer Immobilienmarkt, der sich – unterstützt durch die anhaltend hohe Nachfrage aufgrund starker Zuwanderung sowie knappen Angebots – weiter robust zeigt. Wir halten deshalb an Schweizer Immobilien als wichtige Portfoliobeimischung fest. Daneben setzen wir in einem durch Unsicherheit geprägten Umfeld nach wie vor auf Gold. Das Edelmetall dürfte vorerst zwar nicht zu neuen Kurshöhenflügen ansetzen, ist als stabilisierendes Portfolioelement jedoch unverzichtbar.

Unsere Prognosen

Die globale Konjunkturlage ist angespannt

Konjunktur

Die globale Konjunkturlage bleibt fragil. In den USA wird sich das Wirtschaftswachstum nach dem starken zweiten Quartal abschwächen, während in der Eurozone die Perspektiven vorerst eingetrübt bleiben. Insbesondere belastet die Konjunkturschwäche Deutschlands die Währungsunion. China wiederum steht nicht nur binnenwirtschaftlich im Gegenwind, sondern wird zusehends auch durch den Aussenhandel ausgebremst.

Dieser Gemengelage kann sich die Schweiz als kleine und offene Volkswirtschaft nicht entziehen, weshalb wir auch hierzulande mit einer deutlichen Verlangsamung des Wirtschaftswachstums rechnen. Von einer Rezession gehen wir aber weiterhin nicht aus.

Inflation

Der Rückzug der Inflationsraten hält über weite Teile an. Allerdings ist diese disinflationäre Entwicklung weiterhin mit gewisser Vorsicht zu interpretieren. Erstens notieren die Teuerungsraten nach wie vor deutlich über den von den Notenbanken anvisierten Zielmarken, und insbesondere die Kernraten erweisen sich als hartnäckig klebrig. Zweitens ist der Inflationsrückgang zu einem wesentlichen Teil Basiseffekten geschuldet – der tatsächliche Kaufkraftverlust bleibt insbesondere in Europa eine erhebliche Konjunkturbelastung. In der Währungsunion bleibt vor diesem Hintergrund die Gefahr einer Lohn-Preis-Spirale wie in den USA erhöht.

Leitzinsen

Der Zinsgipfel rückt näher. Aber weder in der Schweiz noch in den USA oder in der Eurozone ist er bereits erreicht. Für alle drei Wirtschaftsräume rechnen wir jedoch nur noch mit einer überschaubaren Erhöhung, die im weiteren Jahresverlauf abgeschlossen sein wird. Wir erwarten weder für die USA noch für die Schweiz eine Leitzinssenkung in den nächsten zwölf Monaten.

Kapitalmarktzinsen

Aufgrund der nur noch überschaubaren erwarteten Leitzinsanhebungen und einem vorläufigen «vor sich hindümpeln» der Weltwirtschaft, erwarten wir, dass die Kapitalmarktzinsen insgesamt in einer relativ engen Handelsspanne rund um die aktuellen Niveaus notieren. Für die Anleihen der Eurozone bleibt der Pfad aufgrund erhöhter Konjunktursorgen vorderhand leicht nach oben gerichtet.

Währungen

Der Euro bleibt gegen den Franken weiterhin unter Druck – eine Annäherung an die Parität zeichnet sich nicht ab. Der US-Dollar bleibt zwar angeschlagen, dürfte die Talsohle jedoch durchschritten haben. Nicht zuletzt auch deshalb, weil dem Greenback gerade in weltwirtschaftlich unsicheren Zeiten nach wie vor die Rolle als globale Reserve- und Leitwährung zufällt.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide aufgrund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Der Inhalt dieser Publikation wurde möglicherweise ganz oder teilweise mit Hilfe künstlicher Intelligenz erstellt. Die Migros Bank AG verwendet beim Einsatz von künstlicher Intelligenz ausgewählte Technologien und veröffentlicht keine maschinell generierten Inhalte ohne menschliche Überprüfung. Unabhängig davon, ob die vorliegenden Informationen mit oder ohne Unterstützung durch künstliche Intelligenz erstellt wurden, übernimmt die Migros Bank AG keine Garantie für die Richtigkeit oder Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche im Zusammenhang mit diesen Informationen entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.

© Migros Bank, Santosh Brivio (Einschätzung und Prognosen), Valentino Guggia (Positionierung)