Prospettive d’investimento Aprile 2024

Aria di primavera

Voglia di primavera a tutti i costi

la sveglia suona di nuovo un’ora prima, gli sci sono tornati in soffitta e per la prima volta quest’anno si è formata la consueta colonna di auto all’imboccatura del San Gottardo. Non c’è dubbio: è arrivata la primavera.

È stato dimostrato che temperature più miti, giornate più lunghe e una maggiore esposizione alla luce del sole ci fanno sentire meglio. Il nostro corpo rilascia più serotonina, l’ormone della felicità, che spinge ad affrontare la vita con più slancio. Insomma, sentiamo «letteralmente» l’aria di primavera.

La situazione attuale sui mercati finanziari e sul fronte della congiuntura è perfettamente in sintonia con questo clima di risveglio. Negli Stati Uniti prosegue la serie di dati economici eccellenti. Dalla Germania, il traballante peso massimo europeo, arrivano segnali di crescita che alimentano se non altro un cauto ottimismo. E in Svizzera l’inflazione è stata decisamente respinta con successo.

Questo periodo dell’anno invita ad affrontare fatti e circostanze spiacevoli con un approccio più rilassato e forse anche con un po’ di nonchalance. Quello che poteva deprimere nelle buie giornate invernali si sposta spesso con una certa disinvoltura in secondo piano quando il sole splende e gli uccelli cinguettano. Forse non tutto appare roseo, ma quantomeno smorzato dagli occhiali da sole. Aria di primavera, appunto.

I mercati finanziari sono perfettamente in sintonia con questo clima di spensieratezza. La Fed si mostra sempre più esitante in merito agli imminenti tagli dei tassi? I mercati azionari, soprattutto quelli statunitensi, mostrano una calma imperturbabile, se non addirittura un entusiasmo tipicamente primaverile. La situazione in Medio Oriente rischia di andare verso un’escalation definitiva con le aggressioni iraniane? Bah, una soluzione si troverà e non sarà certo questo a provocare correzioni dei corsi. Nel Mar Cinese Meridionale si gioca letteralmente con il fuoco conducendo grandi manovre militari? Beh, i cinesi e gli americani non vorranno fare a cornate. In Europa i sindacati ottengono incrementi vertiginosi dei salari nelle contrattazioni collettive? Oh beh, tutti meritano un reddito più alto e non basterà certo questo a mettere in moto la spirale salari-prezzi.

Secondo noi, questi esempi scelti fra i tanti dimostrano che, nonostante l’estate sia sempre più vicina, c’è qualche nube all’orizzonte. Allo stesso tempo, non vogliamo assolutamente essere catastrofisti. Anche noi sentiamo l’aria di primavera e riteniamo che le luci prevalgano sulle ombre.

Tuttavia, riteniamo che sia nostra responsabilità considerare seriamente queste incertezze e integrarle nella nostra strategia di investimento, così che lei, stimata investitrice o stimato investitore, si possa godere la primavera nel migliore dei modi.

Non mi resta quindi che augurarle buona lettura e anche buona primavera.

Cordiali saluti

Santosh Brivio,

Senior Economist

La nostra valutazione

Una rondine tedesca non fa primavera

In Europa si intravede un barlume di speranza per l’economia tedesca, mentre quella statunitense appare incontenibile. Insieme all’inflazione ostinatamente alta, questo riduce ulteriormente le aspettative sui tagli dei tassi. Nel frattempo, la Svizzera prosegue su un percorso di crescita forse non ambizioso ma comunque solido.

È uno spiraglio di luce a lungo atteso nel cielo cupo della congiuntura tedesca: a febbraio le imprese del nostro vicino settentrionale hanno registrato un incremento sorprendente della loro produzione. Rispetto al mese precedente, l’output dell’industria tedesca è aumentato di un notevole 2,1%, facendo segnare la crescita più marcata da gennaio 2023.

Questo è un toccasana per la prostrata congiuntura della principale economia dell’Eurozona. La Germania si trova infatti nel mezzo di una recessione. Lo scorso anno la performance economica è diminuita del -0,3%, mentre l’intera Unione monetaria ha registrato una crescita dello 0,4%. L’ultimo trimestre del 2023 si è inoltre chiuso con la terza contrazione consecutiva.

Ancora un po’ di cautela

In Germania, quindi, la schiarita della primavera non poteva arrivare in un momento più opportuno. Riteniamo tuttavia che un’eccessiva euforia in proposito sia ancora prematura e debba prima essere suffragata da ulteriori dati. Nonostante gli ultimi dati, infatti, l’industria tedesca resta ben al di sotto dei livelli prepandemici sia in termini di produzione che di ordinativi.

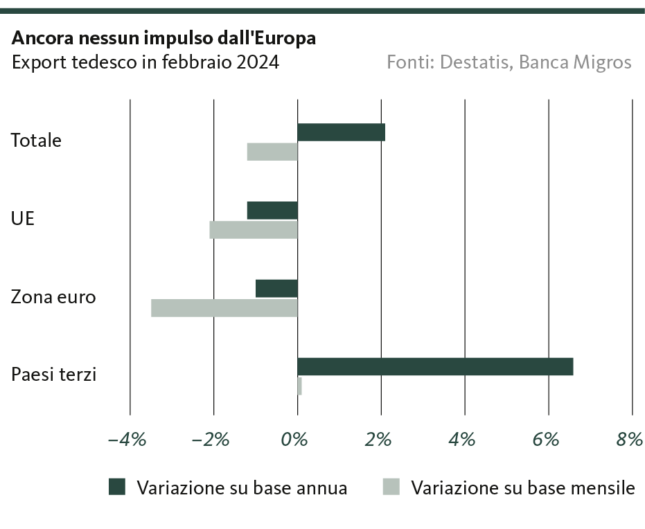

Inoltre, la congiuntura è tutt’altro che rosea anche nel resto dell’Eurozona e per il momento le imprese tedesche hanno poche speranze di ricevere impulsi dagli altri Paesi del continente. Lo dimostrano anche gli ultimi dati sul commercio con l’estero: rispetto al mese precedente, a febbraio le esportazioni tedesche verso l’UE sono nuovamente diminuite (-3,9%).

Affinché la congiuntura tedesca, e con essa quella dell’Eurozona, possa progredire dalla primavera all’estate, sarà necessario un ulteriore impulso sia dall’economia globale che dalla politica monetaria. E questa seconda ipotesi appare ormai imminente.

Taglio dei tassi in vista

Il progressivo calo dell’inflazione nell’Unione monetaria ha infatti spinto la presidente della BCE Christine Lagarde a indicare con una relativa chiarezza già in occasione della decisione di politica monetaria di marzo che il primo taglio dei tassi arriverà durante la riunione di giugno. Con un tasso d’inflazione sceso ormai al 2,4%, anche durante l’ultima riunione dell’11 aprile i funzionari della BCE hanno fatto capire che ormai non ci dovrebbero più essere ostacoli al rispetto di questa tabella di marcia comunicata tra le righe. Confermiamo pertanto le nostre previsioni secondo cui la BCE, nonostante un certo rischio di ricaduta dovuto all’andamento delle trattative salariali, aprirà il ciclo di tagli

La Fed non ha fretta

Si verificherà quindi una delle rare situazioni in cui Francoforte farà la prima mossa anticipando la Fed statunitense. Ed è sempre più probabile che Washington si allineerà ancora un po’ più tardi del previsto. I banchieri centrali statunitensi, infatti, non sentono alcuna necessità di agire immediatamente. Anzi, il mercato del lavoro a stelle e strisce resta in ottima forma. A marzo sono stati creati 303 000 nuovi posti di lavoro al di fuori del settore agricolo. Questa crescita dell’occupazione è stata ancora una volta nettamente superiore alle aspettative. Gli analisti intervistati da Bloomberg avevano previsto «soltanto» una crescita di 214 000 posti di lavoro.

L’inarrestabile marcia trionfale del mercato del lavoro (anche la disoccupazione è scesa dal 3,9% al 3,8%) riflette così la solidità dell’economia statunitense, che finora non ha risentito né di un livello dei tassi guida storicamente alto né di una congiuntura globale tuttora arrancante.

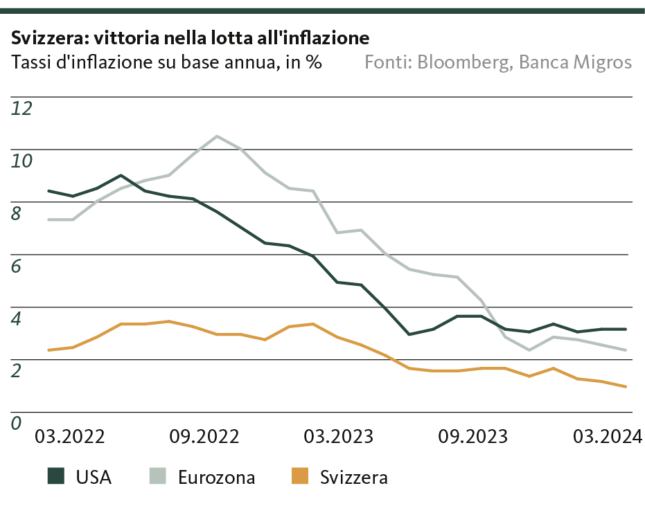

Inflazione ostinata negli USA

Il rovescio della medaglia è però costituito da un’inflazione ancora nettamente superiore al target, al contrario di quanto avviene in Europa, che non è mai riuscita a scendere sotto la soglia del 3% e recentemente è addirittura tornata al 3,2%. L’intervallo target all’interno del quale la Fed individua la stabilità dei prezzi (un rincaro annuale di poco inferiore al 2%) sembra dunque ancora ben lontano. Motore economico a pieni giri, mercato del lavoro che non dà segni di raffreddamento e inflazione alta che stenta a scendere costituiscono un quadro che rafforza la nostra previsione: la banca centrale statunitense non inizierà ad allentare la sua politica monetaria prima della fine di luglio. Se l’inflazione si dimostrasse ancora difficile da riportare sotto controllo, l’inizio del ciclo di tagli dei tassi negli USA dovrebbe addirittura slittare ulteriormente.

Stabilità dei prezzi raggiunta in Svizzera

Un’inflazione ostinatamente troppo alta è un problema che la Banca nazionale svizzera (BNS) non dovrà più affrontare nel prossimo futuro. Infatti, con un rincaro annuo dell’1,0%, la stabilità dei prezzi in Svizzera è indiscutibilmente raggiunta. A fronte di una crescita economica non necessariamente rosea ma nel complesso solida, quindi, ci attendiamo al massimo un ulteriore taglio dei tassi (25 punti base) nella seconda metà dell’anno. Adottando una prospettiva tradizionale, comunque, non ci pare che le autorità monetarie subiscano una forte spinta ad agire. Un ulteriore taglio dei tassi, e quindi un indebolimento del franco svizzero, può tuttavia essere la scelta giusta guardando alla valutazione dell’enorme disponibilità di valute estere della BNS: inoltre, la Direzione generale della BNS ha suggerito che posizionerà il tasso d’interesse neutro su un livello inferiore rispetto al passato (v. Excursus).

La geopolitica può guastare la festa

Sì, negli spazi economici da noi osservati si può effettivamente parlare di una primavera congiunturale. Magari muove i primissimi passi, come nel caso della Germania, o è ormai avanzata come negli Stati Uniti. Se non interverrà la geopolitica a rovinare la festa, ad esempio con un inasprimento del conflitto latente tra Stati Uniti e Cina o un’escalation delle ostilità in Medio Oriente, ci sono buone probabilità che anche l’economia mondiale continuerà a respirare aria di primavera.

Excursus sulla BNS

Poco spazio per tagliare i tassi

Il mese scorso, la BNS ha sorpreso tutti portando il tasso guida all’1,50% con un taglio di 25 punti base. La banca centrale ha così sottolineato la sua indipendenza e ha contrastato l’apprezzamento reale del franco.

La BNS è nota per il rigore con cui persegue il suo mandato di garanzia della stabilità dei prezzi. Nel farlo deve però tenere conto anche dell’andamento congiunturale. È quindi probabile che la Direzione generale della BNS non abbia avuto difficoltà a prendere la decisione di tagliare i tassi, visto che da giugno 2023 l’inflazione si muove al di sotto del limite superiore del target della BNS fissato al 2%.

Valore nominale vs. reale del franco

Inoltre, l’inatteso taglio dei tassi ha permesso alla BNS di perseguire un altro obiettivo: oltre all’aumento del tasso guida, da giugno 2022 alla fine del 2023 la BNS ha venduto valute estere per un controvalore di circa 165 miliardi di franchi, contribuendo a un apprezzamento nominale del franco finalizzato a prevenire un’inflazione importata. Il valore esterno del franco in termini reali, di grande importanza per la competitività internazionale dell’export svizzero, è rimasto relativamente costante sino alla fine del 2022. Successivamente, la contrazione del differenziale d’inflazione tra la Svizzera e i partner commerciali ha determinato un graduale apprezzamento reale.

Con l’annuncio della sospensione delle vendite sistematiche di valuta (e quindi del sostegno al franco) e con l’attuale taglio dei tassi, la BNS è voluta venire incontro a un’industria sotto pressione a causa della debole domanda estera.

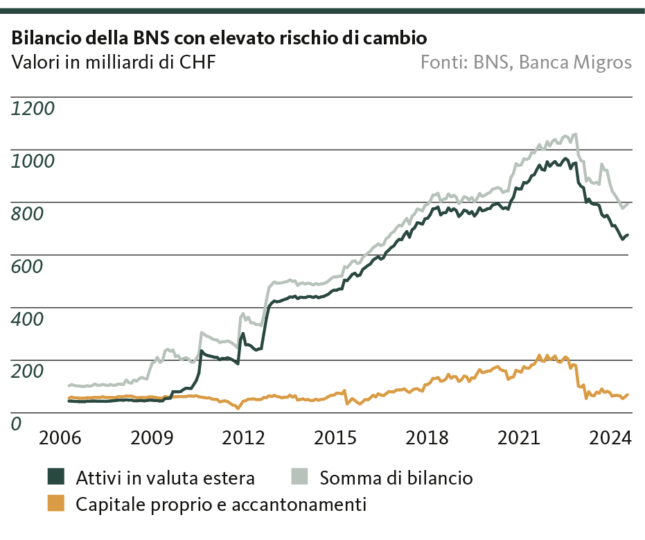

Una svalutazione anche egoistica

Come al solito, la BNS tiene coperte le sue carte e comunica solo la previsione condizionata di inflazione, che anticipa un rincaro nei limiti della stabilità dei prezzi sino alla fine dell’orizzonte temporale. Di un tasso di cambio target non c’è traccia. Guardando al bilancio della BNS si nota che un deprezzamento del franco va anche a suo vantaggio. La maggior parte della somma di bilancio (85% a febbraio 2024) è costituita da investimenti in valute estere. Le perdite sui mercati finanziari esteri aumentano se il franco si apprezza. C’è quindi il rischio di consumare gli scarsi mezzi propri della BNS o addirittura di arrivare a un capitale proprio negativo. A livello teorico non ci sarebbero problemi, ma la credibilità della banca centrale non ne uscirebbe indenne.

Quanti altri tagli dei tassi?

Nel corso dell’ultima conferenza stampa, il presidente della BNS Thomas Jordan ha menzionato studi che fissano il tasso d’interesse d’equilibrio reale per la Svizzera tra lo 0% e lo 0,5%. Vista l’inflazione attuale, un ulteriore taglio dei tassi basterebbe per raggiungere un livello neutro che non stimola né frena la congiuntura. Riteniamo quindi che ci sia senz’altro spazio per un modesto taglio dei tassi a settembre, dopodiché la BNS dovrebbe prendersi una lunga pausa.

Il nostro posizionamento

Contesto migliore per gli investimenti

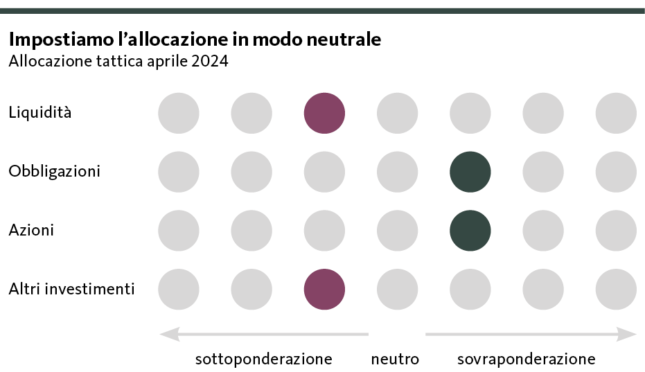

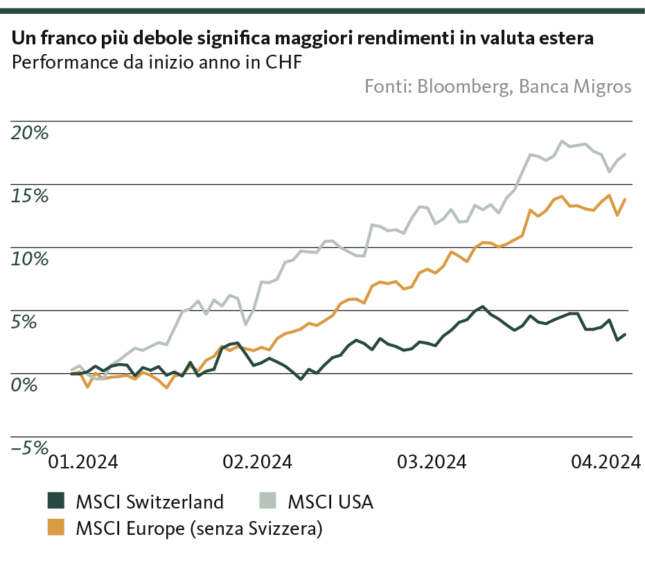

I mercati finanziari continuano a volare alto. L’oro rimane molto richiesto e viene scambiato ai massimi storici, mentre il mercato azionario statunitense non si fa influenzare dal rinvio dei tagli dei tassi. Dopo molto tempo abbandoniamo il posizionamento difensivo per un’allocazione neutrale.

I dati economici pubblicati il mese scorso confermano il quadro da noi tracciato. Il mercato del lavoro statunitense non dà segni di debolezza e i consumi si mantengono su livelli elevati, sostenendo una crescita economica ancora robusta. Anche nell’Eurozona è probabile che la tendenza si sia invertita e ci attendiamo una ripresa graduale. All’estero, l’ostinato aumento dei prezzi dei servizi e la crescita dei salari ancora superiore alla media fanno supporre che le banche centrali adotteranno una politica prudente. Qui da noi, invece, la BNS ha dichiarato sconfitta l’inflazione e, a sorpresa, è stata la prima banca centrale occidentale a tagliare il tasso guida.

I rischi però non sono scomparsi: il punto interrogativo più grande resta la geopolitica. Tuttavia, al momento non ci sono segnali di possibili difficoltà negli approvvigionamenti o di aumento dei prezzi.

Alla luce delle attuali prospettive economiche, aumentiamo la quota azionaria per la seconda volta consecutiva. La sottoponderazione delle azioni nell’Eurozona viene ridotta a scapito delle posizioni in oro. L’allocazione diventa così neutrale.

La sottoponderazione delle azioni nell’Eurozona viene ridotta a scapito delle posizioni in oro. Alla luce dei rischi e delle opportunità attuali, quindi, abbandoniamo l’allocazione difensiva e assumiamo un posizionamento neutro.

Obbligazioni

Le obbligazioni estere rimangono interessanti grazie a un livello dei rendimenti relativamente alto e confermiamo la sovraponderazione. Per far fronte a futuri tagli dei tassi allunghiamo la durata delle obbligazioni. La sottoponderazione delle obbligazioni in franchi è giustificata dai rendimenti dei titoli di Stato ancora sotto pressione. Il recente taglio dei tassi da parte della BNS ha determinato una flessione dei rendimenti delle obbligazioni con durate brevi. Vediamo invece maggiori opportunità di rendimento nelle obbligazioni societarie.

Alla luce delle persistenti incertezze in merito al futuro percorso di riduzione dei tassi guida delle banche centrali continuiamo a prevedere un livello stabilmente alto di volatilità sui mercati dei capitali nei prossimi mesi. Nel complesso manteniamo una leggera sovraponderazione delle obbligazioni.

Azioni

Dopo averlo già fatto a marzo, anche ad aprile rafforziamo la sottoponderazione delle azioni europee. Riteniamo che le valutazioni sui mercati azionari europei siano interessanti e rimaniamo moderatamente ottimisti su un progressivo miglioramento delle prospettive congiunturali.

Per gli Stati Uniti manteniamo una quota neutra. Il rally si sta diffondendo e il boom legato all’intelligenza artificiale spinge i listini a toccare sempre nuovi massimi storici. Anche se ipotizziamo che la congiuntura statunitense si confermerà robusta, dobbiamo aspettarci una persistente pressione sui margini e prospettive di profitto soltanto moderate in alcuni settori.

Sul mercato domestico svizzero, con il suo orientamento difensivo, rimane invariata la sovraponderazione. Dopo essere stata incrementata, ora la quota azionaria complessiva è leggermente sovraponderata.

Investimenti alternativi

Il rally dell’oro iniziato a fine febbraio prosegue, toccando nuovi massimi quasi ogni settimana. L’ultima soglia oltrepassata è quella di 2300 USD/oncia, un livello raggiunto per la prima volta nella storia.

Il prezzo del metallo giallo è attualmente sostenuto da diversi fattori, oltre alle persistenti tensioni geopolitiche. Tra questi figurano le aspettative dei mercati in merito ai futuri tagli dei tassi che rendono l’oro più interessante rispetto ad altre classi di asset e gli ingenti acquisti di lingotti d’oro da parte delle banche centrali dei Paesi emergenti (tra cui Cina e India) ma anche europei (Polonia e Ungheria). Queste banche centrali desiderano aumentare le loro riserve auree strategiche e, in alcuni casi, indebolire l’egemonia del dollaro statunitense.

Per noi è arrivato il momento di raccogliere i frutti: stiamo riducendo la sovraponderazione dell’oro nella nostra allocazione tattica per trarne profitto. Tuttavia, il metallo più prezioso rimane parte del nostro portafoglio in un’ottica di diversificazione.

L’impegno in fondi immobiliari è un’altra componente importante della nostra allocazione. Distinguiamo tra Svizzera (sovraponderazione) ed estero (sottoponderazione). In seguito al rapido aumento dei tassi, i rendimenti dei fondi immobiliari esteri si sono ritrovati sotto pressione. L’aumento dei costi di finanziamento e la conseguente contrazione della domanda hanno comportato correzioni dei prezzi immobiliari.

Per contro, il mercato immobiliare svizzero non ha subito alcuna correzione significativa dei prezzi. I fondi immobiliari svizzeri continuano a conseguire un rendimento interessante. Questo si spiega con la scarsa attività edilizia e la domanda costantemente elevata, sostenuta dall’immigrazione. Le aree urbane sono le più interessate da questo fenomeno.

La riallocazione determina una lieve sottoponderazione tattica degli investimenti alternativi.

Le nostre previsioni

Schiarite più o meno intense

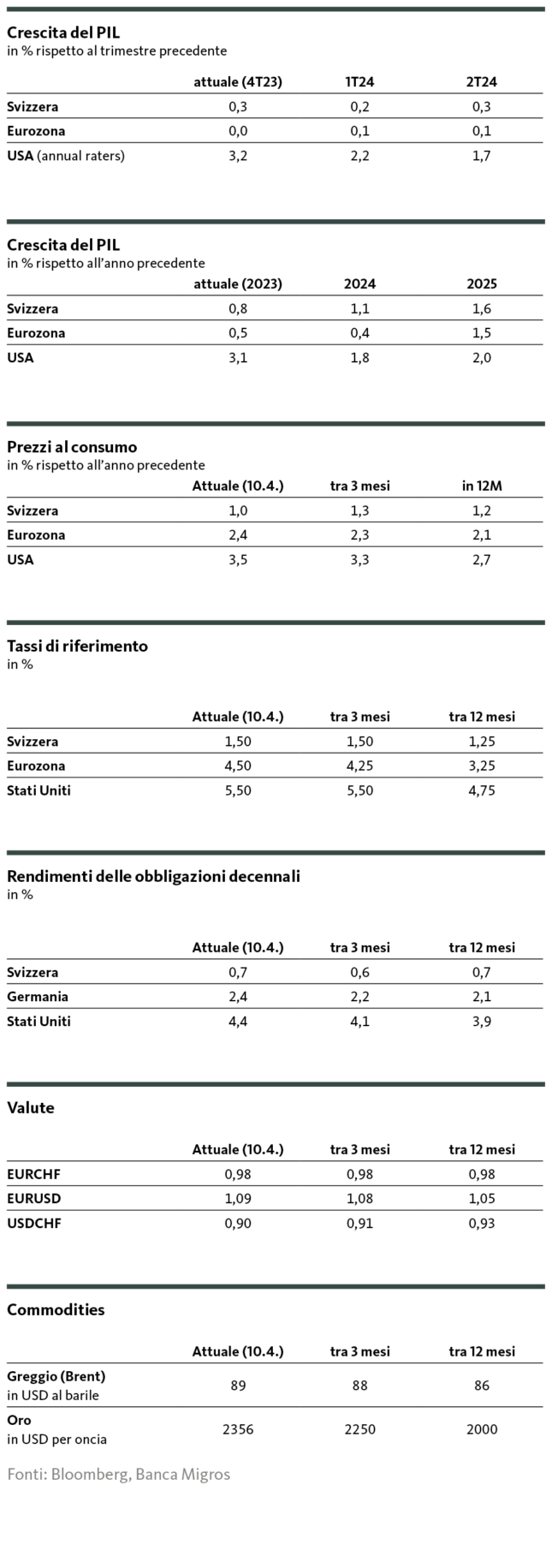

Congiuntura

La crescita economica rimane disomogenea. L’economia statunitense si dimostra molto solida. In Germania, i dati sull’industria suggeriscono che la congiuntura ha invertito la rotta e vedremo se i prossimi dati lo confermeranno. L’economia svizzera rimane solida ma senza segnali di una netta accelerazione della crescita.

Inflazione

In Svizzera la stabilità dei prezzi è stata raggiunta. Per l’Eurozona sembra alla portata di mano nella seconda metà dell’anno, pur rimanendo un certo rischio di ricaduta dovuto all’andamento dei salari. Negli Stati Uniti l’inflazione si mantiene per il momento ostinatamente al di sopra del 3%.

Tassi

Nell’Eurozona i primi tagli dei tassi d’interesse arriveranno a giugno. La banca centrale statunitense non seguirà l’esempio prima di fine luglio. Per la Svizzera ci attendiamo un ulteriore piccolo allentamento della politica monetaria nella seconda metà dell’anno.

A causa del rapido mutamento delle opinioni di mercato, nei prossimi mesi i mercati dei capitali dovrebbero essere caratterizzati da una volatilità elevata e non muoversi in una direzione chiara. I rendimenti delle obbligazioni della Confederazione svizzera rimangono sotto pressione in un contesto ancora teso (geopolitica). I titoli di Stato europei sono scambiati con premi di rischio anche marcati, non da ultimo a causa dell’indebitamento.

Valute

L’euro rimane stabile rispetto al franco perché le decisioni di politica monetaria sono già state scontate. La robusta congiuntura statunitense e il differenziale di tasso conferiscono stabilità o addirittura un leggero slancio al biglietto verde.

Avvertenze legali

Le informazioni contenute nella presente pubblicazione della Banca Migros SA si limitano a scopi pubblicitari e informativi ai sensi dell’art. 68 della Legge sui servizi finanziari. Non sono il risultato di un’analisi finanziaria (indipendente). Le informazioni ivi contenute non costituiscono né un invito né un’offerta né una raccomandazione ad acquistare o vendere strumenti di investimento o a effettuare determinate transazioni o a concludere qualsiasi altro atto legale, bensì hanno carattere unicamente descrittivo e informativo. Le informazioni non costituiscono né un annuncio di quotazione né un foglio informativo di base né un opuscolo. In particolare, non costituiscono alcuna raccomandazione personale o consulenza in investimenti. Non tengono conto né degli obiettivi d’investimento né del portafoglio esistente né della propensione al rischio o della capacità di rischio o della situazione finanziaria o di altre esigenze particolari del destinatario. Il destinatario è espressamente tenuto a prendere le proprie eventuali decisioni d’investimento basandosi su indagini individuali, compreso lo studio dei fogli informativi di base e dei prospetti giuridicamente vincolanti, o sulle informazioni ottenute nell’ambito di una consulenza in investimenti. La documentazione giuridicamente vincolante dei prodotti, se richiesta e fornita dall’emittente, è ottenibile tramite migrosbank.ch/bib. La Banca Migros non si assume alcuna responsabilità in merito all’esattezza o alla completezza delle informazioni fornite e declina qualsivoglia responsabilità per eventuali perdite o danni di qualsiasi natura, che potrebbero derivare dall’utilizzo delle presenti informazioni. Le informazioni riportate rispecchiano esclusivamente un’istantanea dei dati al momento della pubblicazione ed escludono pertanto qualsiasi adeguamento automatico a cadenza regolare.

© Migros Bank, Santosh Brivio, Valentino Guggia