Les dépôts d’épargne ne sont plus guère rémunérés. Mais les épargnants ne sont pas pour autant nécessairement moins bien lotis que par le passé. Ce qui importe, c’est de savoir si la rémunération est supérieure à l’inflation.

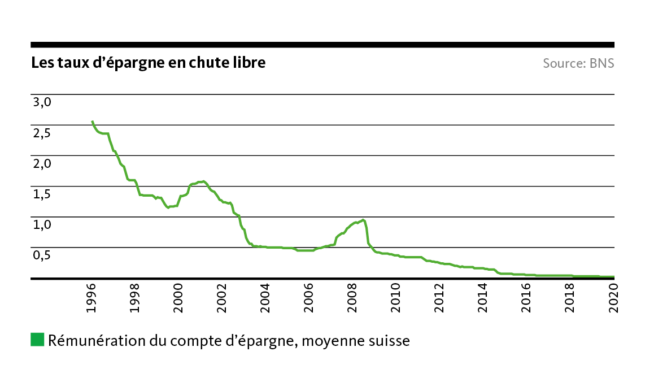

La rémunération des comptes d’épargne a constamment baissé au cours des deux dernières décennies. Depuis l’introduction des taux négatifs par la Banque nationale suisse (BNS) en janvier 2015, la rémunération moyenne des comptes d’épargne détenus auprès des banques suisses est proche de zéro. Il y a toutefois un point positif pour les épargnants: jusqu’à présent, aucune grande banque n’a répercuté à large échelle sur ses clients le taux d’intérêt négatif qu’elle paie pour ses avoirs auprès de la BNS (à partir d’un certain montant minimal). Par contre, de nombreux établissements grèvent d’intérêts négatifs les gros avoirs de clients.

Les taux d’épargne en chute libre

En raison de la phase de taux bas, l’épargne classique a permis de constituer de moins en moins de patrimoine ces dernières années. Si on avait versé 100 francs sur un compte bancaire en janvier 1996, on aurait aujourd’hui 118 francs (hors frais de tenue de compte). Sur ces 18 francs de rendement, seuls 2 francs viennent de la période de placement de 2010 à 2020, étant donné que la rémunération a constamment baissé.

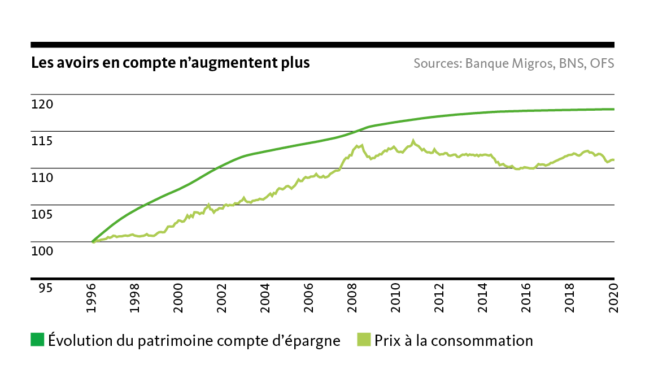

La protection contre l’inflation est la fonction principale

La bonne nouvelle: le recul des intérêts de l’épargne a été accompagné d’un ralentissement de l’inflation. Depuis la crise économique et financière mondiale de 2008/2009, les prix à la consommation évoluent latéralement, avec des phases de baisse. À long terme, les taux d’intérêt évoluent au même rythme que l’inflation, mesurée sur la base de l’indice national des prix à la consommation. Le niveau des prix et le patrimoine des épargnants ont donc évolué de la même manière. La fonction principale du compte d’épargne est donc la protection contre l’inflation: la rémunération permet d’acheter autant de biens à la fin de la durée d’épargne qu’au début.

Les avoirs en compte n’augmentent plus

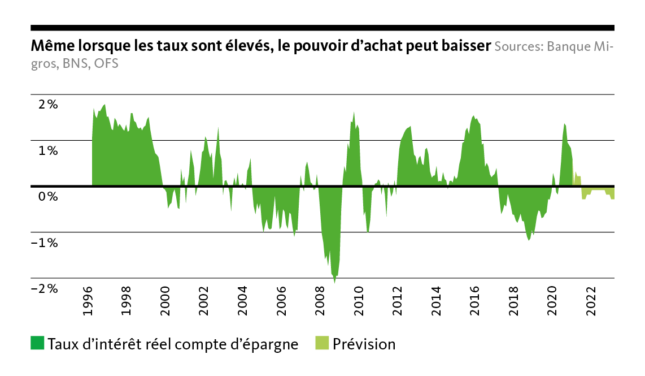

Si la protection contre l’inflation est garantie à long terme, cela n’a pas toujours été le cas à court terme, même dans les phases de taux d’intérêt élevés. En effet, des taux élevés n’impliquent pas obligatoirement une hausse du pouvoir d’achat du capital d’épargne. Ainsi, durant les années fastes précédant la crise économique, l’inflation était supérieure aux intérêts de l’épargne, de sorte que les taux réels (c’est-à-dire corrigés de l’inflation) étaient négatifs. Dans certains cas, les épargnants pouvaient s’acheter moins de biens à l’échéance qu’au début du placement. Cela a été observé à plusieurs reprises au cours des deux dernières décennies.

La politique des taux négatifs de la BNS n’a pas «dépossédé» les épargnants.

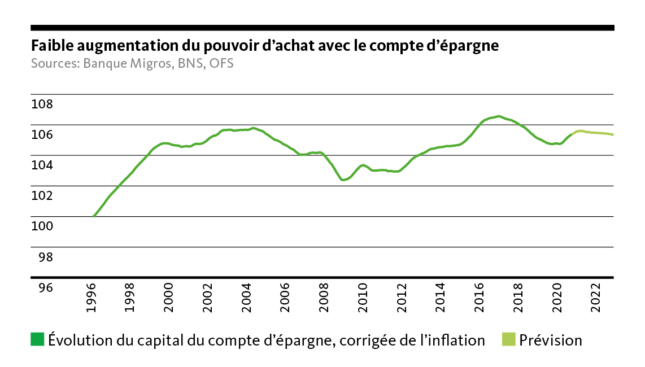

Historiquement, toutefois, les phases à rémunération réelle positive étaient majoritaires, ce qui a entraîné un léger accroissement du pouvoir d’achat avec le compte d’épargne à long terme. Il est toutefois intéressant de noter que le compte d’épargne a permis un net accroissement du pouvoir d’achat pendant la période de taux bas, de 2009 à 2016. Durant cette période, en effet, le niveau des prix a baissé car le franc s’est fortement apprécié, rendant les importations moins chères. La politique des taux négatifs de la BNS n’a donc pas systématiquement «dépossédé» les épargnants.

Même lorsque les taux sont élevés, le pouvoir d’achat peut baisser

De début 2017 à fin 2019, la rémunération réelle était toutefois négative, car l’inflation avait entre-temps augmenté (graphique 3), et le pouvoir d’achat des dépôts d’épargne a baissé. Il y a un an, il y a eu un autre revirement: le nouveau raffermissement du franc a fait plonger le taux d’inflation en territoire négatif. Mais cela ne durera pas longtemps. La Banque nationale suisse (BNS) prévoit un retour de l’inflation en territoire positif en 2021. Par conséquent, la rémunération réelle du compte d’épargne sera à nouveau négative.

Faible augmentation du pouvoir d’achat avec le compte d’épargne

Les prévisions du graphique 3 se fondent sur les prévisions d’inflation de la BNS. À cet égard, on suppose que le taux directeur de la BNS restera inchangé jusqu’à fin 2022. Ceci correspond au scénario de base de la Banque Migros. Selon ces hypothèses, les comptes d’épargne n’offriront pas de protection contre l’inflation ces deux prochaines années. La BNS ne peut pas encore relever son taux directeur, car sinon le franc s’apprécierait trop. La Banque centrale européenne (BCE) et la Réserve fédérale américaine ont fortement assoupli leurs politiques monétaires durant la crise du coronavirus. La BCE a fortement augmenté ses rachats d’obligations. Cette mesure vise notamment à maintenir les taux d’intérêt à long terme à un faible niveau dans la zone euro. Cela réduit l’attrait de l’euro comme monnaie de placement et permet aux États membres de la zone euro de refinancer plus favorablement leurs déficits budgétaires.