On dit souvent que la retraite s’accompagne d’une baisse des revenus et d’une diminution de la capacité financière du logement. Voici diverses possibilités de solution issues de notre expérience pratique et qui vous permettront d’éviter les difficultés.

En Suisse, nombreux sont les propriétaires de logements désireux de vivre le plus longtemps possible dans leurs murs. En outre, beaucoup considèrent leur habitat comme une partie de leur prévoyance vieillesse. Le choc est d’autant plus violent lorsqu’ils se rendent compte, une fois la retraite arrivée, que la capacité financière de leur bien immobilier n’est plus garantie. Que s’est-il passé?

A la retraite, les revenus, rentes AVS et de caisse de pension comprises, sont inférieurs d’environ un tiers aux revenus de leur ancienne activité professionnelle.

Ceci a des conséquences sur le financement des prêts hypothécaires, cette phase de la vie n’échappant pas à la règle de financement qui veut que les charges d’intérêts et les frais annexes ne dépassent pas ensemble 35% des revenus mensuels nets. On a ici recours au taux d’intérêt théorique, une valeur moyenne plus élevée par précaution sur le long terme, en lieu et place du taux hypothécaire actuel. Ainsi, la Banque Migros utilise un taux de 4,5% contre 5% chez la plupart des autres banques. La Banque Migros estime les frais annexes à 1% de la valeur de marché de l’immeuble. L’augmentation de la valeur de l’immeuble depuis son acquisition jusqu’à la retraite présente ici des effets négatifs.

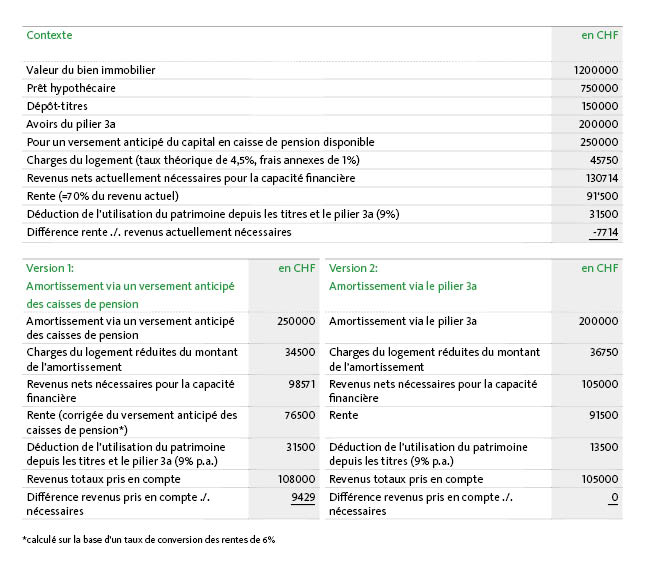

Exemple de calcul: capacité financière du prêt hypothécaire à la retraite

Que se passe-t-il si la capacité financière n’est plus suffisante au moment du passage à la retraite?

Dans le pire des cas, l’immeuble est l’objet d’une vente forcée bien que cela soit très peu probable, car l’entretien mené entre le client et le conseiller bancaire permet d’engager à temps les mesures nécessaires à l’amélioration de la capacité financière.

- Amortissement facultatif avec le patrimoine de prévoyance: il peut être judicieux d’amortir le prêt hypothécaire avec une partie des avoirs de caisse de pension épargnés (voir la variante 1 dans le tableau). Plus il est possible de retirer dans cette optique du patrimoine de prévoyance, plus la charge d’intérêt théorique sera réduite. D’un autre côté, la rente de la caisse de pension baisse également. Il convient donc de calculer avec précision si une rente plus faible couvre toujours les coûts liés au niveau de vie. L’amortissement hypothécaire avec les avoirs du pilier 3a épargnés peut s’avérer digne d’intérêt (voir la variante 2) face au recours aux avoirs de caisse de pension.

- Prise en compte des actifs libres: les ménages de retraités sont souvent plus fortunés que la moyenne et disposent d’un patrimoine composé de titres qui peuvent être vendus afin d’amortir le prêt hypothécaire. La meilleure alternative est la suivante: si le patrimoine financier net est d’au moins 150 000 francs, la Banque Migros considère une utilisation éventuelle du patrimoine comme une source de revenu supplémentaire. Dans ce cas, les dépôts-titres ne sont pas les seuls à être pris en compte. Les avoirs du pilier 3a sont également incorporés, mais seulement à partir de cinq ans avant l’âge de la retraite AVS, car c’est à partir de ce moment qu’il est possible de disposer librement de ses avoirs de prévoyance. Prenons l’exemple d’un couple avec un dépôt-titres et des avoirs du pilier 3a pour un montant total de 300 000 francs: une fois venu l’âge de la retraite, on obtient pour ce foyer un revenu annuel de 27 000 francs (voir tableau).

- Solidarité passive: en théorie, l’intégration d’autres personnes comme codébiteurs serait possible. Cependant, le secteur bancaire restreint le cercle des débiteurs solidaires potentiels au conjoint, au copropriétaire ainsi qu’aux usufruitiers et aux titulaires d’un droit d’usufruit inscrits sur le registre foncier.

- Vente aux enfants: si les parents souhaitent continuer à vivre chez eux, ils peuvent vendre la maison à leurs enfants qui, ensuite, la leur louent ou leur octroient un droit d’usufruit ou d’utilisation.

Prenez dès à présent contact avec nous. Nous nous ferons un plaisir de vous conseiller.

Autre article susceptible de vous intéresser: Lorsque la maison devient trop grande