Les green bonds ont connu une évolution fulgurante ces dernières années. La nouvelle catégorie de placement suscite des espoirs dans la lutte contre le changement climatique. Mais quelle sont les origines de ce type de financement plutôt novateur?

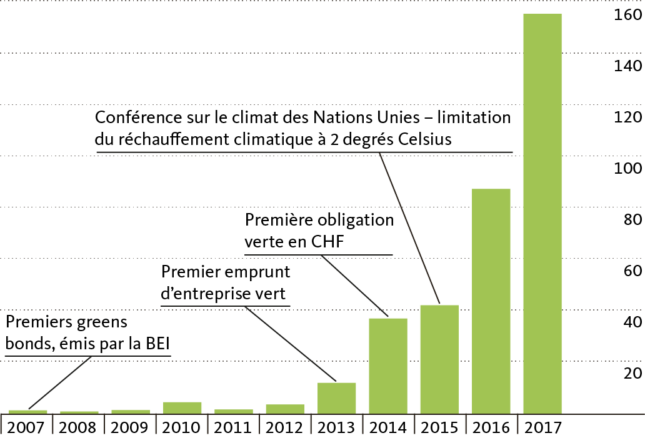

Malgré une place financière de premier plan, ce ne sont pas les Suisses qui ont inventé les green bonds. La Banque d’investissement européenne (BIE), établissement supranational des pays membres de l’UE dédié au développement, a émis le tout premier green bond en 2007. Sa mission est de financer des projets d’investissement ciblant la réalisation des objectifs de l’UE. La première obligation verte avait pour but de promouvoir la protection du climat et de l’environnement par le bais d’investissements dans des mesures d’amélioration de l’efficacité énergétique. Les green bonds se sont imposés depuis progressivement: ils ont connu une poussée en 2013, lorsque de premiers débiteurs privés ainsi que des États fédéraux américains et des municipalités en ont lancés. Et à la Conférence sur le climat des Nations Unies, à Paris, en décembre 2015, les États participants se sont engagés à limiter le réchauffement climatique mondial à 2 degrés Celsius.

Évolution du marché des green bonds, en mia

Volume d’émission pratiquement multiplié par quatre depuis 2015

Quelles sont les caractéristiques des green bonds? Quels problèmes les investisseurs résolvent-ils grâce à eux?

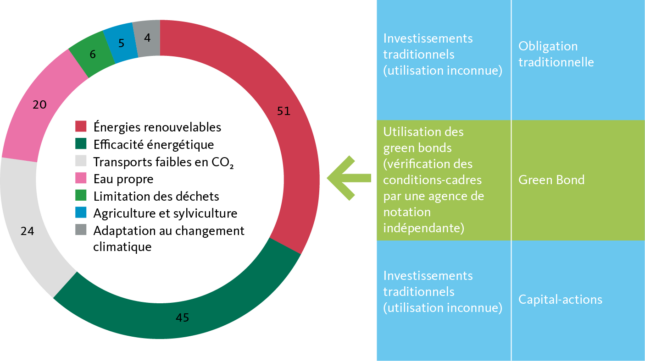

Un prêteur ne peut souvent pas déterminer avec précision dans quel but le débiteur utilisera les moyens financiers. Les emprunts verts, servant à financer des mesures de protection du climat, doivent combler cette lacune. Ils assurent par exemple le financement de projets d’énergie alternative (installations solaires et de parcs d’éoliennes), mais également de bâtiments d’entreprise respectueux de l’environnement et des ressources. L’utilisation déterminée garantit au bailleur de fonds que son argent sera investi dans des projets irréprochables sur le plan environnemental.

Les «Green Bond Principles» ont vu le jour en 2014, à l’initiative de treize grandes banques, afin de garantir que l’utilisation des fonds puisse être retracée. Et la même année, les établissements du marché financier ont confié le développement de ces lignes directrices non contraignantes à l’International Capital Market Association, un organisme d’auto-régulation dont le siège est à Zurich. Ainsi on a créé, quasiment d’un jour à l’autre, le corpus normatif applicable jusqu’à aujourd’hui pour le reporting de l’utilisation des fonds, la sélection et l’évaluation des projets, de même que la gestion des fonds. Une agence de notation indépendante se charge généralement de vérifier le respect de ces lignes directrices.

Sur le plan juridique, le green bond équivaut à une obligation d’entreprise tout à fait traditionnelle. Cela explique notamment qu’il n’y ait pas de différence de prix par rapport à une obligation d’entreprise ordinaire d’un même débiteur. Mais cela signifie également pour les investisseurs intéressés qu’une analyse financière de l’émetteur est toujours indispensable, alors même que le financement en question ne concerne qu’un projet bien précis.

Utilisation des green bonds émis en 2017, en mia d’USD et Bilan d’entreprise (simplifié)

Maladies d’enfance plus ou moins maîtrisées

Mais les green bonds, comme tout autre placement durable, ne sont pas à l’abri des critiques, en raison de standards régionaux non uniformes ou de l’utilisation des fonds par certains débiteurs. Un examen plus précis révèle toutefois qu’il s’agit là de maladies d’enfance et de cas isolés, plutôt que de problèmes que l’industrie ne serait pas en mesure de résoudre. En Europe, l’usage veut qu’au moins 95% des fonds glanés soient affectés à des projets durables (cf. graphique ci-dessus). D’autres régions connaissent des seuils plus bas. Il n’en reste pas moins que des efforts prometteurs sont en cours en vue d’adopter la même norme minimale à l’échelon mondial.

Il reste néanmoins difficile d’apprécier les cas spécifiques, à l’instar de l’emprunt du consortium pétrolier espagnol Repsol en 2017. Ce green bond visait à réduire les émissions de CO2 des raffineries appartenant à l’entreprise. En dépit du respect exemplaire des Green Bond Principles, avec la fixation de la réduction des émissions de CO2 et l’établissement de rapports réguliers sur les progrès, l’adhésion aux indices usuels d’obligations vertes lui a été refusée, en vertu de l’argument que la rénovation des installations équivaudrait à prolonger leur durée de vie. Car il est impératif de modifier l’approvisionnement énergétique, dans la perspective des objectifs de deux degrés. Chaque investisseur doit finalement décider lui-même s’il veut réellement soutenir la production d’énergie solaire par un consortium gazier et pétrolier. La Banque Migros pour sa part a décidé d’appliquer une approche plus stricte pour ses fonds. Elle ne propose de green bonds que de débiteurs également déclarés comme durables.

Les green bonds en francs suisses, une denrée rarissime

Les entreprises et institutions suisses ont pratiquement raté la tendance des obligations vertes. Seuls quatre emprunts green bonds provenant de trois émetteurs (deux du canton de Genève, un de la BDE et un autre du groupe Helvetia Environnement), sont en cours en francs suisses actuellement. Cela ne suffit malheureusement pas à constituer un fonds obligataire ni à composer un portefeuille diversifié pour un investisseur privé. Il reste à espérer que cette croissance fulgurante en Europe touche également, tôt ou tard, la Suisse.

Ce ne sont pourtant pas les indices qui manquent. Credit Suisse veut également lancer un green bond, mais qui sera probablement libellé en euros, d’où un risque de change pour les investisseurs helvétiques. Le capital ainsi souscrit sera consacré entièrement au financement de projets solaires. Et si l’agence de notation indépendante Oekom considère que ce débiteur ne déploie que des efforts inférieurs à la moyenne en termes de durabilité, l’appréciation générale de l’obligation, elle, est tout à fait positive.

Les milieux politiques voient de grandes opportunités pour les green bonds dans la lutte contre le changement climatique

Le marché obligataire en tant que principal compartiment du marché des capitaux a un rôle de leader à jouer dans la réalisation des objectifs de deux degrés. Une commission d’experts de l’UE recommandait en février le développement de normes et labels de durabilité officiels européens, à commencer par les green bonds. Cela devrait du moins permettre d’uniformiser les définitions au plan européen, alors que des standards similaires sont diffusés en parallèle dans le monde entier. Et comme les obligations vertes représentent encore nettement moins de 1% du marché total des emprunts, rien ne devrait contrecarrer leur future croissance.

Informations complémentaires

- Repsol Story (Englisch): https://www.climatebonds.net/2017/05/oil-gas-bond-we-knew-would-come-eventually-repsol-good-gbps-not-so-sure-green-credentials

- Recommandations de la commission d’experts pour les placements durables (en français et en anglais): http://europa.eu/rapid/press-release_IP-18-542_en.htm?locale=en

- Informations sur les green bonds de Credit Suisse: https://www.credit-suisse.com/corporate/en/investor-relations/information-for-debt-investors/green-bonds.html