Les obligations sont des titres de créance. Elles sont donc moins risquées que les actions. Si elles ne recèlent pas le même potentiel que ces dernières, elles offrent tout de même des avantages. Notamment celui de porter un intérêt fixe. Lorsqu’elles sont émises par des débiteurs affichant une bonne solvabilité, elles sont considérées comme des placements conservateurs.

Une obligation, aussi appelée emprunt ou titre de créance, est un instrument de dette émis par un Etat, une collectivité publique ou une société pour lever des fonds étrangers sur le marché des capitaux. Il s’agit en réalité d’un contrat entre une entité agissant en tant que preneur de crédit (débiteur) et un investisseur agissant en tant que prêteur (créancier). En achetant une obligation, l’investisseur prête du capital à l’émetteur de l’obligation. En contrepartie, ce dernier s’engage à rembourser le capital emprunté à une date donnée et à verser un coupon périodique pendant toute la durée de l’obligation (voir glossaire) jusqu’à sa date d’échéance.

Toute forme de gouvernement – fédéral, cantonal ou municipal dans le cas de la Suisse – peut avoir recours à l’emprunt pour lever des capitaux, par exemple pour couvrir un déficit ou financer des projets d’infrastructure tels que des routes, des tunnels ou des réseaux ferroviaires. Les sociétés peuvent pour leur part utiliser l’emprunt pour des projets d’expansion, de nouveaux sites de production ou des acquisitions.

Les investisseurs achètent des obligations essentiellement pour trois raisons: la sécurité, le revenu et la diversification.

Les obligations sont une composante importante d’un portefeuille bien diversifié (cf. article sur la diversification). Les investisseurs achètent des obligations essentiellement pour trois raisons: la sécurité, le revenu et la diversification. Elles confèrent en effet une certaine stabilité aux portefeuilles en compensant l’intensité de fluctuation des actions et paient en même temps un intérêt appelé coupon. La plupart des obligations sont assorties d’un coupon fixe. C’est notamment pour cela qu’on les nomme aussi titres à revenu fixe. Quiconque achète pour 10 000 francs d’une obligation à 10 ans assortie d’un coupon fixe de 4% reçoit ainsi 400 francs d’intérêt par an pendant toute la durée de l’obligation et le remboursement de la valeur nominale (10 000 francs) à l’échéance. Il existe aussi des obligations à taux variable. Celui-ci est généralement déterminé au préalable et exprimé en tant qu’écart fixe (agio) par rapport à un taux d’intérêt de référence (par exemple le taux Libor). Il est habituellement recalculé après chaque paiement du coupon.

Le taux d’intérêt d’une obligation s’exprime normalement en pour cent de la valeur nominale. Il dépend notamment de la solvabilité de l’émetteur, du contexte des taux et de la durée de l’obligation. Celle-ci s’inscrit typiquement entre trois mois et trente ans ou plus. En règle générale, les emprunts à long terme sont plus risqués que ceux de courte durée, car l’investisseur bloque son capital à plus long terme. Il doit en d’autres termes attendre plus longtemps pour se faire rembourser la valeur nominale. Le coupon est par conséquent plus élevé pour le dédommager en partie de ces inconvénients.

Les obligations émises par la Confédération helvétique sont considérées comme quasiment sans risque en ce qui concerne le risque de défaillance.

Dans la perspective d’un investisseur suisse, les obligations émises par la Confédération helvétique sont les emprunts les plus sûrs. Ces titres sont considérés comme sans risque. Il est en effet quasiment exclu que la Trésorerie fédérale ne rembourse pas un emprunt. Le taux d’intérêt versé pour un emprunt d’Etat est généralement inférieur à celui qu’offre une obligation émise par une entreprise solide telle que Nestlé ou Novartis. Le coupon versé pour les obligations de grandes capitalisations est aussi inférieur à celui des titres émis par de petites ou moyennes capitalisations. En effet, moins les émetteurs sont solvables, plus ils paient un taux d’intérêt élevé.

Les émetteurs les plus risqués, c’est-à-dire ceux qui affichent une faible solvabilité (notation de crédit) proposent quant à eux des emprunts dit à haut rendement ou «junk bonds». Il s’agit de titres de créance spéculatifs qui recèlent un risque de défaillance important et offrent un taux d’intérêt en conséquence. De manière générale, le défaut de paiement est le plus gros risque pour les investisseurs obligataires, avec l’inflation. En ce qui concerne cette dernière, plus le renchérissement est important, plus les investisseurs demandent un taux d’intérêt élevé. C’est en effet la seule manière qu’ils ont de s’assurer de préserver leur pouvoir d’achat pendant la durée de l’investissement.

A l’autre extrémité du spectre, on trouve les obligations investment grade, c’est-à-dire des emprunts de débiteurs de première qualité affichant une notation bonne à très bonne. La solvabilité de tels émetteurs permet de garantir le paiement ponctuel des coupons et du remboursement de l’emprunt.

Les cours des obligations sont essentiellement déterminés par les taux d’intérêt. Que ce soit en raison des fluctuations des taux, de l’inflation ou du risque de contrepartie, les cours des obligations chutent lorsque les taux montent. Dans ce cas, les nouvelles obligations sont en effet émises à un taux plus élevé, ce qui rend les titres déjà en circulation moins attrayants puisqu’ils offrent un coupon plus faible. Lorsqu’on conserve une obligation jusqu’à l’échéance, les fluctuations de cours ne jouent pas un grand rôle. Le taux d’intérêt est en effet déterminé au moment de l’achat et l’investissement initial (la valeur nominale) est récupéré à l’échéance; pour autant que l’émetteur soit solvable, bien entendu.

Les obligations en francs recèlent actuellement un risque très asymétrique.

Bon nombre d’investisseurs privés pensent à tort devoir conserver les obligations jusqu’à leur échéance. Mais il est aussi possible de les acheter et de les vendre au prix du marché sur le marché dit secondaire. Pour vendre une obligation avant son échéance, il faut cependant accepter le risque de la céder à un prix du marché inférieur à la valeur nominale.

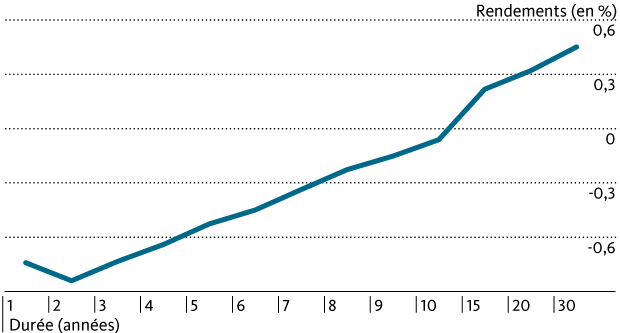

Les obligations en francs recèlent actuellement un risque très asymétrique. De nombreux rendements sont en territoire négatif et il faut aussi s’attendre à des pertes de cours. Les emprunts d’Etat suisses offrent par exemple un rendement négatif pour les échéances inférieures à douze ans. Dans le cadre de notre politique de placement, nous considérons actuellement que les obligations en francs sont inintéressantes. De nombreux investisseurs optent donc pour des stratégies «de remplacement». Ils passent sur des durées plus longues ou des obligations en monnaies étrangères ou de moindre qualité. Or, ces stratégies recèlent un risque nettement plus élevé dans le contexte actuel alors qu’elles n’apportent qu’un faible avantage de rendement. Pour en savoir davantage sur les risques liés aux obligations, lisez l’article «Les risques cachés de l’achat d’obligations» sur ce blog.

Rendements des emprunts d’Etat suisses

À ce stade, nous avons seulement abordé le cas des obligations individuelles. La situation est légèrement différente pour les fonds de placements qui investissent dans des obligations: ils n’ont par exemple pas de date d’échéance. Le montant qu’ils investissent ainsi que les intérêts qu’ils versent varient donc. Pourquoi alors investir dans un fonds en obligations? Parce qu’il faut des montants importants pour assembler un portefeuille diversifié à partir d’obligations individuelles alors que les fonds en obligations tels que Migros Bank (CH) Fonds Sustainable 0 B, Migros Bank (CH) Fonds 0 B ou Migros Bank (CH) Fonds SwissFrancBond A offrent une diversification immédiate.