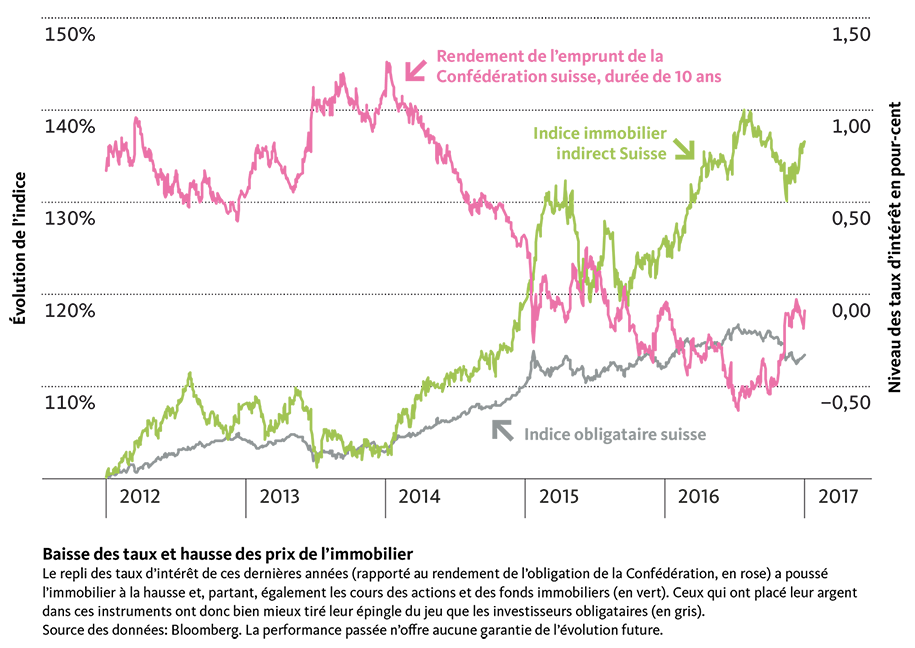

Pour l’investisseur, la plupart des obligations suisses n’ont plus grand intérêt actuellement, leurs rendements sont trop faibles. Il en va tout autrement des fonds et actions dédiés à l’immobilier en Suisse. Ces instruments brillent par leurs rendements sur distribution attrayants. Et indépendamment des hausses de cours déjà intervenues, ils constituent toujours une alternative rentable aux obligations d’emprunt.

Ceux qui détenaient des actions et des fonds immobiliers ces trois dernières années ont pu se réjouir d’une performance appréciable dans leur portefeuille. Rien qu’en 2016, les titres immobiliers cotés à la Bourse suisse se sont appréciés d’un bon 7% en moyenne.

Tout le contraire des obligations. Si leurs prix ont augmenté continuellement sous l’effet de la baisse des taux d’intérêt, leur rendement, en revanche, a simultanément subi une pression croissante. Aujourd’hui, force est de constater qu’il est souvent dans le rouge, et l’introduction d’intérêts négatifs n’y est pas complètement étrangère. Autrement dit, détenir ces titres jusqu’à l’échéance équivaut à engranger une perte certaine, même en tenant compte de leur rémunération.

Les investisseurs doivent se demander si la détention d’obligations en portefeuille a encore un sens au vu de leurs rendements abyssaux – ou s’il ne serait pas plus judicieux, dans l’environnement actuel, de se tourner davantage vers les actions et les fonds immobiliers. Il vaut toutefois mieux être au fait de certaines différences fondamentales pour pouvoir en juger en toute connaissance de cause.

Les placements obligataires et immobiliers évoluent différemment en cas de variation des taux d’intérêt.

En raison de la forte baisse du niveau général de rémunération, à l’heure actuelle, les adjudications obligataires proposent le plus souvent un coupon faible et donc un rendement très bas, voire même négatif. Pour y pallier, les investisseurs peuvent certes se rabattre sur des émetteurs de moins bonne qualité ou des emprunts de durée plus longue. Mais les deux éventualités recèlent néanmoins le risque d’une dépréciation de valeur importante dans l’éventualité d’une montée des taux d’intérêt.

Heureux les investisseurs qui disposent encore dans leur portefeuille d’obligations plus anciennes, assorties de coupons plus élevés, et qu’ils avaient pu acquérir à l’époque à un prix raisonnable et avec des rendements sur distribution appréciables. De nos jours, de telles obligations sont presque hors de prix. Et si on y investit quand même, le rendement de l’investissement global s’en trouvera également réduit, ou passera même en territoire négatif. Les investisseurs avertis doivent en effet prendre en considération le fait que même ces obligations-là ne seront remboursées qu’à 100% à l’échéance, et que tout point de pourcentage supérieur payé à l’achat représente ainsi une perte certaine.

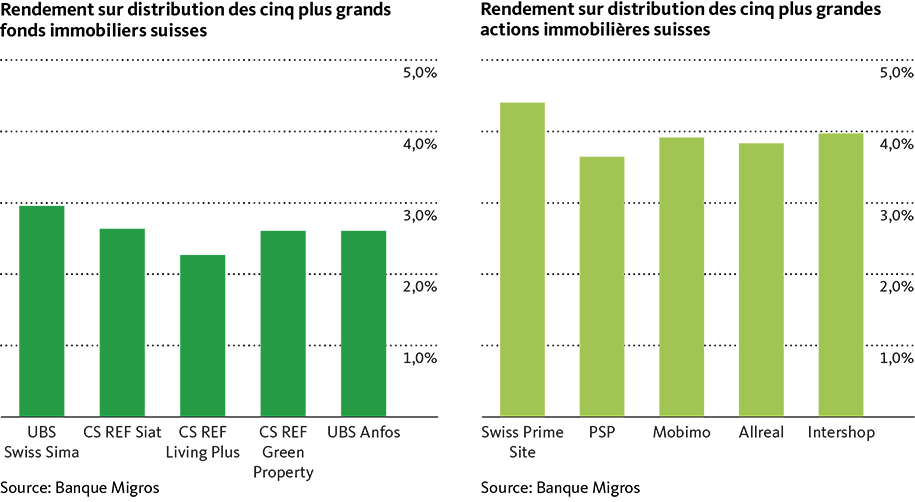

Actions et fonds immobiliers sont bien plus généreux en matière de distributions que les obligations.

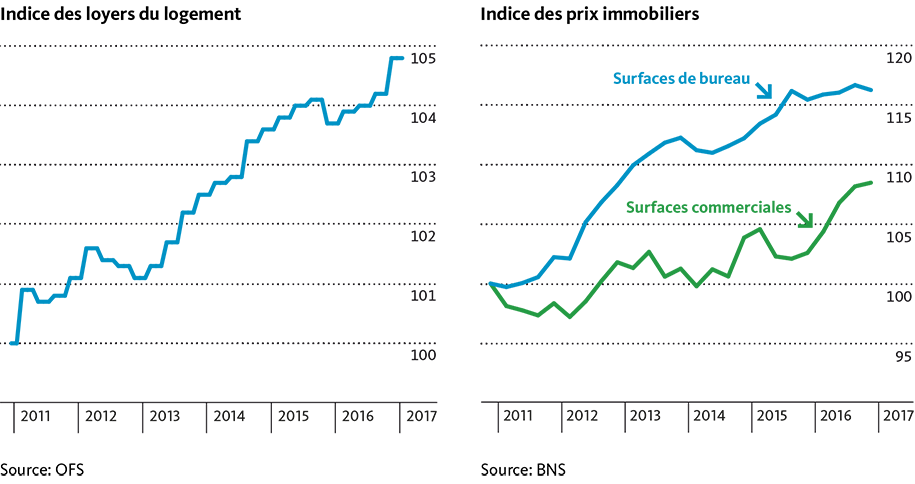

Le rendement sur distribution ne dépend qu’indirectement du niveau général des taux d’intérêt pour les actions et les fonds immobiliers. Des recettes de loyers régulières sont beaucoup plus importantes à cet égard, puisqu’elles constituent le fondement des distributions à venir. Des recettes de loyers qui, ces dernières années, se sont continuellement accrues dans l’ensemble grâce à l’attrait de la Suisse en tant que place économique, à l’immigration permanente ainsi qu’à la forte demande de surfaces tant d’habitation que commerciales (voir graphique en haut à gauche).

Il n’en reste pas moins que les rendements sur distribution se sont également repliés de façon continue ces dernières années pour les actions et les fonds immobiliers. Rien d’étonnant à cela, puisque les prix de l’immobilier ont connu une forte hausse et que de nouveaux biens ne peuvent être désormais acquis qu’à des prix nettement plus élevés, ce qui diminue le rendement initial. Mais d’un autre côté, comme nous l’avons déjà évoqué, les prix des fonds et des actions immobiliers ont eux aussi nettement augmenté (voir graphique en haut à droite), réduisant du même coup le rendement sur distribution.

Cela ne doit pas faire oublier que les fonds immobiliers suisses rapportent toujours encore 2,7% en moyenne, un niveau de rendement attrayant (voir graphique en bas à gauche). Et celui des actions immobilières est encore d’un bon pour-cent plus élevé (voir graphique en bas à droite). Par rapport aux rendements des obligations de la Confédération à dix ans, l’écart correspond actuellement à 3%, ce qui est considérable.

L’immobilier aussi réagit négativement aux hausses des taux d’intérêt.

Le récent relèvement des taux directeurs par la banque centrale américaine à la mi-décembre montre que le bas niveau des taux d’intérêt ne sera pas éternel. Pour les obligations comme pour les actions et les fonds immobiliers, les hausses d’intérêts entraînent des pertes de cours. En effet, une montée des taux entraîne le plus souvent un affaiblissement de la demande pour l’immobilier. Et simultanément, la contre-valeur des futurs revenus de loyers diminue, puisqu’ils sont rémunérés à un taux d’escompte supérieur.

En Suisse, un retournement de tendance en matière de taux d’intérêt n’est toujours pas en vue.

Comme auparavant, la Banque nationale suisse (BNS) concentre son attention sur la lutte contre le franc fort et maintient par conséquent en l’état le niveau des taux d’intérêt. Pour les investisseurs obligataires, rien ne devrait donc vraiment changer pour l’instant. Les rendements stagneront à des niveaux non attrayants. Un relèvement de la marge de fluctuation du Libor par la BNS pourrait intervenir au plus tôt en 2018.

Le revirement de tendance en matière de taux d’intérêt ne devrait se révéler que modéré en comparaison historique, vu la faible pression à l’inflation et la force persistante du franc. De plus, nous ne pensons pas que la demande immobilière fléchira très fortement, parce que la Suisse reste intéressante de par sa place économique et sa qualité de vie. Dans un tel scénario, les actions et les fonds immobiliers devraient également conserver un attrait supérieur aux obligations. Dans la perspective actuelle, un plongeon des prix immobiliers suite à une hausse des taux d’intérêt déclencherait même un signal d’achat.

Bonjour,

Il est effectivement appréciable en tant que propriétaire de constater que l’indice immobilier indirect Suisse n’a cesse de grimper depuis 2012 et a connu un bon fabuleux en 2015 pour atteindre un taux de 140% aujourd’hui. La place économique que tient la Suisse offre un fort pouvoir d’attraction, ce qui permet de maintenir la demande en location de logements.