Malgré une légère reprise, le potentiel de hausse des prix du pétrole reste fortement limité. Cela s’explique d’un côté par la crise de l’OPEP et les pays pétroliers traditionnels eux-mêmes, et de l’autre, par la concurrence toujours très forte des États-Unis.

Les prix du pétrole se sont récemment détachés de leurs plus bas de la mi-décembre. Le baril de Brent, type de pétrole brut déterminant pour l’Europe, se négocie désormais à plus de 78 dollars américains. Dans le même temps, le prix du WTI américain a grimpé à plus de 73 dollars. Ainsi, les cours des principaux indices pétroliers ont progressé de 7% en un mois.

Cependant, malgré la reprise actuelle, les perspectives des prix du pétrole restent dans l’ensemble mitigées. Aujourd’hui, la barre des 100 dollars le baril, cours observé il y a un an et demi, semble impossible à franchir. Il y a plusieurs raisons à cela.

Aucune impulsion du côté de la demande

D’abord, les perspectives de croissance économique à l’échelle mondiale restent sombres. Si la conjoncture américaine reste remarquablement robuste, et même s’il n’est toujours pas question de récession, la première économie du monde ne devrait pas être en mesure de tenir le rythme soutenu de croissance enregistré récemment, si bien qu’un ralentissement semble probable.

Les perspectives conjoncturelles de la Chine restent également bien limitées. La deuxième économie mondiale reste aux prises avec ses gros problèmes domestiques (crise immobilière) ou encore la stagnation de la demande internationale. Dans ce contexte, aucune accélération de la croissance ne se dessine, même si l’Empire du milieu devrait à nouveau enregistrer une croissance économique officielle d’environ 5% en 2024. Mais comme toujours, la prudence est de mise avec les chiffres avancés par Pékin.

Enfin, le contexte économique reste aussi morose en Europe. Si la zone euro est en train de sortir du tunnel, la croissance de son PIB restera, cette année encore, inférieure à la moyenne.

Il ne faudra donc pas attendre d’impulsion de la demande sur les prix du pétrole. Et du côté de l’offre, aucune réduction drastique de la production n’est à l’ordre du jour. Cela s’explique notamment par la situation de l’OPEP. En effet, le cartel pétrolier, autrefois si puissant que ses décisions pouvaient littéralement tenir l’économie mondiale en haleine, a considérablement perdu de son importance.

L’OPEP aux prises avec de nombreux problèmes

Cela est dû, d’une part, à sa structure interne mais aussi à ses querelles intestines, qui apparaissent de plus en plus au grand jour. Opinions divergentes sur le choix de défendre ses parts de marché ou de soutenir les prix, intérêts géographiques différents ou inimitiés politico-religieuses paralysent le cartel et rendent souvent les décisions éventuelles inefficaces. D’autant plus que l’organisation ne s’est dotée d’aucun mécanisme de sanction à l’encontre des membres récalcitrants. Si une réduction de la production est décidée, les membres du cartel n’ont absolument rien à craindre en cas de dépassement des quotas fixés.

À ces problèmes internes s’ajoutent des défis extérieurs depuis le début de l’essor du pétrole de schiste en Amérique du Nord. Si les États-Unis extrayaient encore à peu près 5,8 millions de barils de pétrole par jour au tournant du millénaire, cette production a plus que doublé avec les nouvelles techniques d’extraction (fracturation hydraulique), passant à plus de 13 millions de barils par jour, soit environ 16% de la production mondiale. À la fin de l’année 2000, ce pourcentage était encore de 8%. À l’inverse, le poids de la production de l’OPEP a légèrement diminué, passant de 37 à 34% sur la même période.

Rien n’indique clairement que cette érosion du pouvoir de fixation des prix de l’OPEP va changer. En effet, les producteurs américains de pétrole de schiste s’avèrent plus tenaces et plus résilients qu’on ne l’avait supposé. Car ni les baisses de prix ni les hausses sensibles des taux d’intérêt n’ont permis jusqu’à présent d’évincer les producteurs du marché.

Fracturation hydraulique, technique efficace et adaptable

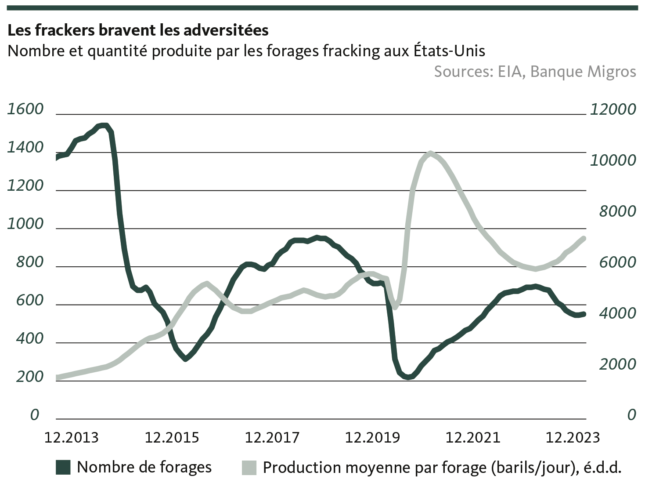

Au contraire. Certes, le nombre de puits d’extraction par fracturation hydraulique a fortement diminué ces dernières années (voir graphique). Il y a dix ans en effet (au pic du boom de la fracturation hydraulique), plus de 1500 puits étaient opérationnels, alors qu’ils ne sont aujourd’hui plus que 550. Mais le volume de production issu de la fracturation hydraulique est passé de 3,1 à 4 millions de barils par jour au cours de la même période.

Cette hausse de l’efficacité est due premièrement aux progrès technologiques d’une technique d’extraction encore jeune. Deuxièmement, contrairement à l’extraction pétrolière traditionnelle, la fracturation hydraulique offre une souplesse opérationnelle bien plus grande. Les forages peuvent être réalisés relativement facilement avec peu de main-d’œuvre. Une fois mis en place, ils ne doivent pas nécessairement entrer en exploitation sur le champ (DUC: Drilled but Uncompleted), mais peuvent attendre sans problème que l’environnement de prix s’améliore. Enfin, les forages avec fracturation hydraulique peuvent être abandonnés assez facilement. Au profit de sources plus abondantes, par exemple.

L’extraction pétrolière par fracturation hydraulique se caractérise donc par un grand nombre de forages de durée assez courte, alors qu’avec l’extraction traditionnelle, les sites de forage peu nombreux mais de longue durée nécessitent des ressources humaines importantes pour l’exploration, la mise en valeur et l’exploitation, et absorbent des sommes énormes.

Un marché en équilibre

Cette souplesse a donné aux producteurs américains de pétrole de schiste le pouvoir de faire pencher la balance du marché pétrolier: ils produisent plus lorsque les prix sont élevés, et moins lorsque les prix sont bas. Et pour l’heure, ils n’ont pas prévu de produire moins. En effet, même pour ce qui est du seuil de douleur financier, l’extraction non conventionnelle peut rivaliser avec la production pétrolière traditionnelle. Ainsi, le seuil de rentabilité du pétrole issu de la fracturation hydraulique oscille entre 30 et 50 dollars le baril en fonction des rendements des formations rocheuses exploitées. Au regard des cours actuels, la marge reste donc confortable.

Il en va un peu autrement pour l’extraction conventionnelle. L’Arabie saoudite, par exemple, est certes capable d’extraire du pétrole dans le désert à un coût d’environ 10 dollars le baril. La production offshore, à savoir l’extraction en mer, coûte en revanche toujours près de 100 dollars par baril. Même si, au regard de la fourchette énorme des coûts de production, l’équation fonctionne souvent sur le papier, de nombreux pays pétroliers traditionnels sont en difficulté. En effet, le financement de leurs budgets publics – et aussi, souvent, le contentement de leurs populations aux libertés limitées – exige une marge bénéficiaire nettement plus élevée.

Il est cependant permis de douter de l’obtention de cette marge. Ces dernières années ont montré qu’à partir d’un cours à plus de 80 dollars, les producteurs de pétrole de schiste flairent l’argent vite gagné et inondent le marché de pétrole.

Cette année encore, les cours du pétrole resteront donc globalement dans une fourchette de négoce relativement étroite et le marché, malgré les foyers de tensions géopolitiques, ne devrait pas perdre cet équilibre remarquablement stable.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent ni une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du ou de la destinataire. Le ou la destinataire est expressément invité(e) à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur banquemigros.ch/fib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. Le contenu de la présente publication peut avoir été créé, en tout ou en partie, à l’aide de l’intelligence artificielle. Lorsqu’elle fait appel à l’intelligence artificielle, la Banque Migros SA applique des technologies choisies et ne publie aucun contenu généré automatiquement sans vérification humaine. Indépendamment du fait que les présentes informations aient été créées avec ou sans le soutien de l’intelligence artificielle, la Banque Migros SA n’en garantit ni l’exactitude ni l’exhaustivité et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.