Evaluer une action ou une entreprise est un exercice délicat. Si vous mettez dix analystes dans une pièce, il y a de fortes chances que vous obteniez dix avis différents. Il existe néanmoins des indicateurs financiers qu’il importe de connaître.

Les indicateurs financiers sont des instruments puissants permettant de prendre de meilleures décisions de placement. Ils aident à déterminer si une action est surévaluée ou non. Il existe pléthore d’indicateurs financiers, qui peuvent être grossièrement classés en quatre catégories principales: rentabilité, liquidité, solvabilité et valorisation. Si les abréviations comme PER, C/VC ou PEG sont parfaitement courantes dans le monde des placements financiers, nombre d’investisseurs ne savent pas exactement ce qui se cache derrière, ce que représentent ces ratios ou comment ils sont calculés. Vous trouverez ci-après des explications sur quelques indicateurs financiers importants permettant de mieux évaluer les actions.

Rapport cours/bénéfice (PER)

Le rapport cours/bénéfice (PER, abréviation de l’anglais Price/Earnings Ratio) est probablement le ratio financier le plus courant. Il se calcule très facilement: on l’obtient en divisant le cours de l’action d’une entreprise par le bénéfice par action espéré de l’entreprise. Ce ratio fondamental permet d’apprécier le niveau du cours de l’action par rapport au bénéfice par action de l’entreprise. Si une action présente un PER de 10, 1 franc de bénéfice de l’entreprise est évalué à 10 francs à la Bourse. Ou, inversement, il traduit, sur la base des bénéfices actuels, le nombre d’années nécessaires pour qu’une entreprise ait dégagé le cours actuel de l’action sous forme de bénéfices.

Une action à PER élevé n’est pas forcément plus chère qu’une action à faible PER.

Considéré isolément, le PER n’a qu’une pertinence limitée. Car une action à PER élevé n’est pas forcément plus chère qu’un titre à faible PER si l’entreprise présente en conséquence des perspectives de croissance future élevées. Un PER faible peut parfois constituer un signal d’alarme. Si la chute du cours d’une action en Bourse est plus rapide que la révision à la baisse des prévisions de bénéfices par les analystes, le caractère bon marché de l’action en question n’est qu’un effet d’optique.

Ratio PEG

En divisant le PER par la croissance des bénéfices, on obtient le ratio PEG (Price/Earnings to Growth). Celui-ci renseigne sur le niveau de valorisation d’une action par rapport à la croissance de ses bénéfices. On parle de «juste valorisation» lorsque le PER est du même ordre que la croissance des bénéfices. Un PEG inférieur à 1 est jugé bon marché, un PEG supérieur à 1 est un indice de cherté. Le PEG offre une image plus complète que le PER. Si la valorisation d’une action semble élevée à l’aune du PER, par exemple, il se peut que le PEG en donne une tout autre idée, compte tenu du taux de croissance élevé des bénéfices futurs.

Chiffre d’affaires et ratio cours/chiffre d’affaires (ratio cours/CA)

Même si la Bourse a surtout les yeux rivés sur les bénéfices des entreprises, les investisseurs seront bien avisés de s’intéresser également aux ratios souvent négligés comme le chiffre d’affaires et le ratio cours/chiffre d’affaires. La croissance du chiffre d’affaires renseigne sur la volatilité du modèle économique d’une entreprise et sur sa capacité à poursuivre son expansion. Si des investisseurs envisagent par exemple d’acquérir des actions d’un grand groupe se caractérisant par des tendances de croissance cyclique, il est recommandé d’acheter les actions au moment du creux du cycle sectoriel. En effet, acheter une valeur cyclique au sommet du cycle est l’une des façons les plus simples de perdre de l’argent en Bourse en un minimum de temps.

La croissance du chiffre d’affaires renseigne sur la volatilité du modèle économique.

Le ratio cours/chiffre d’affaires rapporte le cours actuel de l’action au chiffre d’affaires. Il s’interprète comme le PER et, là encore, la règle empirique suivante s’applique: plus sa valeur est basse, plus la valorisation d’une action est susceptible d’être attrayante. Les chiffres d’affaires sont généralement plus difficiles à manipuler ou à enjoliver que les bénéfices.

Rendement sur dividendes et coefficient de distribution

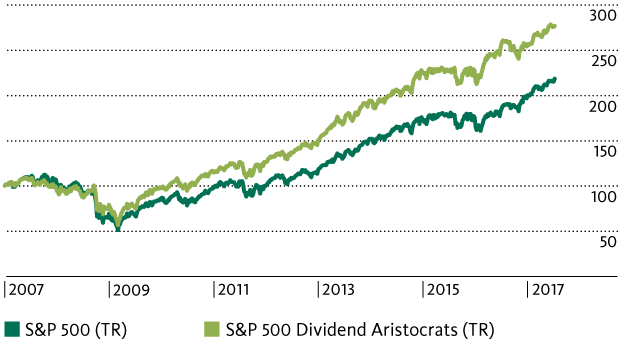

Le rendement sur dividendes correspond au quotient du dividende versé sur le cours de l’action multiplié par 100. Il témoigne de l’attrait d’une distribution de dividendes comparé aux obligations ou à la rémunération de l’épargne. Cependant, contrairement à une obligation assortie d’un coupon fixe, le dividende est redéfini chaque année par l’entreprise. Le montant du dividende peut donc subir de fortes fluctuations. Une entreprise qui traverse une crise peut réduire, voire supprimer le dividende. Dans l’idéal, les investisseurs axés sur le long terme miseront sur des entreprises à croissance continue des dividendes. Ainsi, il existe aux Etats-Unis des «aristocrates du dividende» (Dividend Aristocrats), terme qui désigne les sociétés du S&P 500 qui ont augmenté leurs dividendes de manière continue pendant 25 années au moins, soit 51 actuellement. Historiquement, ces valeurs ont dégagé des rendements supérieurs à celui du marché dans son ensemble.

La continuité des dividendes porte ses fruits (indexé au 1.1.2007, distributions réinvesties).

Dans l’idéal, les investisseurs axés sur le long terme miseront sur des entreprises à croissance continue des dividendes.

Concernant les dividendes, le coefficient de distribution constitue un autre chiffre clé. Il exprime le rapport entre le dividende et le bénéfice de l’entreprise en pourcentage. Si une entreprise verse 6 francs de dividende pour 10 francs de bénéfice par action, le coefficient de distribution est de 60%. Ce chiffre fournit des informations quant à la viabilité du dividende d’une entreprise et à la latitude dont elle dispose pour la croissance future du dividende. Un coefficient de distribution trop élevé (en règle générale supérieur à 70%) peut être le signe d’un dividende potentiellement plus risqué, l’entreprise distribuant la majeure partie de son bénéfice. En cas de renversement de tendances du marché ou de crise propre à certaines entreprises, il arrive que les bénéfices dégagés ne suffisent plus pour le dividende. Par ailleurs, les entreprises affichant des coefficients de distribution élevés disposent souvent d’une marge d’augmentation des dividendes plus faible, sauf si la croissance des bénéfices est suffisamment vigoureuse.

Ratio cours/valeur comptable (ratio C/VC)

Les investisseurs Value, au premier rang desquels le légendaire Américain Warren Buffett, s’attachent aussi surtout à la valeur comptable. Celle-ci correspond à la valeur à laquelle un poste d’actif est inscrit au bilan à la date de clôture du bilan. Elle sert de référence pour la «vraie valeur» d’une entreprise. Dans le ratio cours/valeur comptable, les actifs de l’entreprise sont rapportés au cours actuel de l’action. Lorsque la valeur boursière d’une entreprise passe en deçà de sa valeur comptable, elle est considérée comme sous-évaluée – à condition toutefois que l’entreprise soit financièrement solide.

Flux de trésorerie disponible (Free Cash Flow)

Sans flux de trésorerie disponible, la survie d’une entreprise à long terme est peu probable. D’où l’importance toute particulière de cet indicateur dans l’analyse des actions. Le flux de trésorerie disponible est égal à la différence entre le cash-flow opérationnel (flux de fonds provenant de l’exploitation) et la sortie de trésorerie liée aux investissements. Si une entreprise ne génère pas de Free Cash Flow, elle ne dispose ni de ressources pour des distributions de dividendes ou des rachats d’actions, ni d’une marge de manœuvre à terme pour financer des acquisitions ou rembourser ses dettes. Aussi les investisseurs privilégieront-ils les entreprises qui dégagent constamment un flux de trésorerie disponible dans n’importe quel environnement de marché ou presque.

Sans flux de trésorerie disponible, la survie d’une entreprise à long terme est peu probable.

Comme expliqué plus haut, il ne s’agit là que de quelques-uns des principaux indicateurs financiers. Ceux qui analysent une entreprise seront bien avisés de s’intéresser également au rendement des capitaux propres, aux marges ou à l’endettement. Car, en fin de compte, chaque indicateur financier apporte un éclairage différent et renseigne sur l’état de santé d’une entreprise ou sur le niveau de valorisation des actions.

Monsieur,

Comme d’habitude, c’est avec une bonne dose de curiosité et un grand intérêt que je lis votre Newsletter.

Comme vous le dites si justement, évaluer une action ou une entreprise est un exercice délicat.

D’où ma question : n’envisageriez-vous pas d’offrir à vos clients intéressés la possibilité de conclure un mandat de conseil, leur laissant ainsi la décision finale d’investissement ?

D’avance, je vous remercie de l’attention que vous porterez à ma demande.

Veuillez agréer, Monsieur, l’expression de ma considération distinguée.

G. Chatton

Bonjour,

Nous projetons de nouveaux offres dans la domaine des placements l’année prochaine. Malheureusement je ne peux pas encore révéler les détails. Je vous demande de la compréhension.

Avec mes meilleures salutations, Urs Aeberli