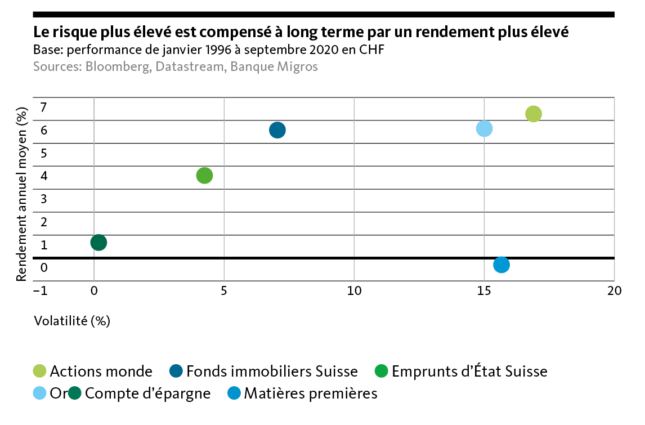

Si l’on vise un accroissement du patrimoine, il faut s’accommoder de risques de placement. Au cours des 25 dernières années, le risque n’a toutefois pas été indemnisé de la même manière pour toutes les classes d’actifs.

Dans le premier volet de notre série d’articles sur les placements, nous avons montré que le compte d’épargne sert principalement à conserver le patrimoine en toute sécurité et à préserver le pouvoir d’achat. Qui entend faire davantage fructifier son capital a intérêt à investir dans des obligations, des actions et des placements alternatifs.

Plus le risque est élevé, plus le rendement l’est aussi

En cas d’investissement en Bourse, les investisseurs doivent accepter des fluctuations du patrimoine. Même les obligations, généralement considérées comme des placements sûrs, peuvent subir des pertes de cours. Et il faut parfois des années pour les compenser. Dans les cas extrêmes, une cessation de paiement du débiteur peut même survenir.

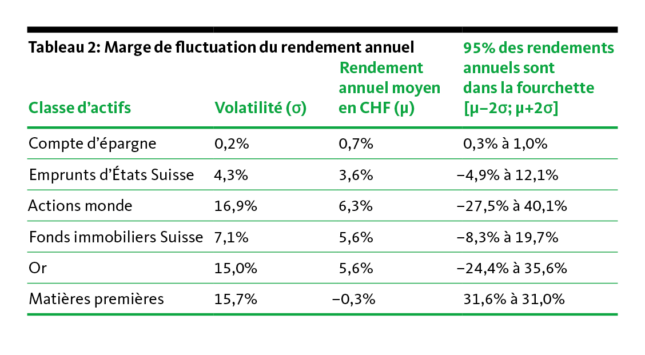

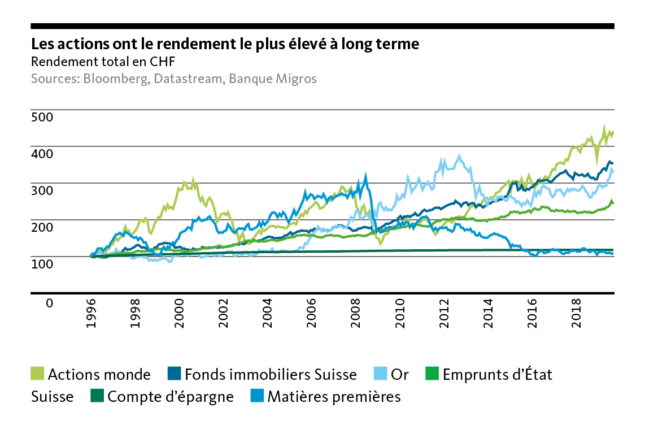

La marge de fluctuation des rendements est encore plus forte pour d’autres classes d’actifs telles que les actions, l’or et les fonds immobiliers. Les risques de cours plus élevés sont toutefois également compensés par des revenus supplémentaires. Dans notre perspective à long terme portant sur six classes d’actifs (actions monde, or, fonds immobiliers suisses, emprunts d’État suisses, matières premières et compte d’épargne), ce sont les actions qui, comme on pouvait s’y attendre, ont réalisé la meilleure performance.

Cependant, les placements en actions ont parfois connu de longues traversées du désert durant la période considérée. Ceux qui prennent de gros risques devraient avoir un long horizon de placement et faire preuve de patience: l’indice boursier mondial (MSCI World) a reculé d’environ 40% en 2008 – un effondrement qui, converti en francs suisses, était encore un peu plus marqué. Les pertes de cours n’ont été compensées que cinq ans plus tard (même six ans plus tard en francs suisses).

Fonds immobiliers lucratifs

De plus, tous les placements ne compensent pas un risque supplémentaire par la même plus-value de rendement. Les matières premières en sont un exemple extrême: fin 2020, elles étaient toujours cotées, mesurées sur la base d’un indice global, à 62% en dessous du niveau record d’avant la crise financière, les fluctuations de cours étant similaires à celles des actions ou de l’or. En comparaison historique, les autres classes d’actifs se sont nettement mieux comportées.

Les fonds immobiliers suisses ont connu une évolution nettement plus favorable. Ils ont généré un rendement moyen presque identique à celui des actions et de l’or, mais avec des fluctuations de cours (mesurées sur la base de la volatilité, voir encadré) beaucoup plus faibles. Le risque de cours encouru a donc été particulièrement bien compensé pour les fonds immobiliers, qui ont profité de la reprise économique, de l’immigration et de la baisse constante des taux d’intérêt depuis les années 90.

Les emprunts d’État suisses ont eux aussi bien performé en comparaison historique. La baisse continue des taux d’intérêt a entraîné d’importants gains de cours sur les titres à longue échéance. Dans un contexte de taux d’intérêt toujours plus bas, les obligations anciennes assorties de coupons plus élevés ont été très demandées. La hausse des obligations devrait toutefois être terminée. Depuis environ cinq ans, les rendements des emprunts d’État suisses évoluent latéralement, en territoire négatif. Les obligations ne devraient donc guère générer de rendement ces prochaines années.