Anlageüberblick Mai 2024

Umleitung voraus

Editorial

Die Schlussetappe zieht sich hin

Geschätzte Leserin, geschätzter Leser

Vor einem Jahr fuhr ich mit dem Fahrrad vom Bodensee nach Amsterdam. Ich erinnere mich noch gut an die letzten Etappen: Nach rund 1200 Kilometer im Sattel war das Ziel nicht mehr weit, und ich freute mich auf die Ankunft.

Doch eben diese letzten Abschnitte waren geprägt von gesperrten Strassen, Umleitungen und – so ehrlich muss ich sein – falsch genommenen Abzweigungen. Das Schlussziel rückte in immer grössere Entfernung als es mir mein GPS-Gerät ursprünglich angezeigt hatte.

Ähnlich verhält es sich an den Finanzmärkten hinsichtlich der ersten Zinssenkung der US-Notenbank Fed. Mit der zwar etwas an Fahrt verlierenden, aber immer noch zügigen US-Konjunktur, dem überhitzten Arbeitsmarkt und der hartnäckig erhöhten Inflation rückt das Ziel der Abkehr vom höchsten Leitzinsniveau seit 23 Jahren in immer weitere Ferne. Gingen die Finanzmarktakteure noch zum Jahreswechsel von mehreren Zinssenkungen für 2024 aus, gewinnt mittlerweile die Erwartung, dass im laufenden Jahr die Zinsschraube überhaupt nicht gelockert werden könnte, zusehends an Breite. Mehr noch: Die Möglichkeit einer zusätzlichen Straffung des Leitzinses scheint nicht mehr so abwegig wie auch schon.

Im Gegensatz zum muskelkatergeplagten Radfahrer zeigen die Finanzmärkte ob diesen Umleitungen bislang erstaunlich wenig Übersäuerungserscheinungen. Zwar haben die Aktienindizes gegenüber den Höchstständen vom März auf breiter Front Terrain eingebüsst. Angesicht der angespannten geopolitischen Sicherheitslage, der schleppenden Konjunktur in Europa, dem weiterhin schwächelnden China und eben den aufgeschobenen Zinslockerungen halten sie sich aber weiterhin bemerkenswert robust. Der Schnauf ist noch nicht ausgegangen.

Dennoch nimmt die Ermüdung zu, und das Verlangen nach einem Energieschub für die langwierige Schlussetappe wächst. Insofern nahmen die Finanzmarktteilnehmenden dankbar den kleinen Traubenzucker von der europäischen Konjunktur, bei der sich mit einem besser als erwartet ausgefallenen Quartalswachstum die Anzeichen einer einsetzenden Erholung zu verdichten beginnen. Und auch wenn die Fed das grosse Ziel immer weiter nach hinten verlegt, so können sowohl die Realwirtschaft als auch die Finanzmärkte für Juni zumindest mit etwas Rückenwind durch eine erste Zinssenkung der Europäischen Zentralbank rechnen.

Diese Unterstützung kommt angesichts der mannigfaltigen Unwägbarkeiten und nicht zuletzt der weltpolitischen Störfeuer keinesfalls zu früh. Sie dürfte wesentlich dazu beitragen, dass die Chancen auf eine möglichst unversehrte Zielankunft nach wie vor intakt bleiben. Und im weiterhin herausfordernden Anlageumfeld geht es letztlich genau darum. Denn sowohl bei der Zinsnormalisierung wie auch beim Radfahren gilt eine simple Erkenntnis: Irgendwann kommt man immer an. Die Frage ist nur wie.

In diesem Sinne wünsche ich Ihnen nicht nur eine spannende Lektüre, sondern auch möglichst wenig Umwege.

Herzlich

Santosh Brivio,

Senior Economist

Unsere Einschätzung

Kurswechsel der Federal Reserve

Während die erste Zinssenkung der Federal Reserve frühstens auf den Herbst verschoben wird, bereitet sich die Europäische Zentralbank auf eine baldige Zinswende vor. Die Konjunktur zeigt sich heterogen.

«In den letzten Monaten wurden keine weiteren Fortschritte in Richtung auf das angestrebte Inflationsziel von 2% erzielt.» Mit dieser Aussage nach der letzten Sitzung bestätigte Fed-Präsident Jerome Powell die Befürchtungen der Marktteilnehmenden und begrub die Hoffnungen auf baldige Zinssenkungen. So gingen die Marktteilnehmenden in Bezug auf die Anzahl eingepreister Zinssenkungen im laufenden Jahr von der Euphorie beim Jahresauftakt (6-7 Reduktionen) in die aktuelle Depression (1-2 Reduktionen) über.

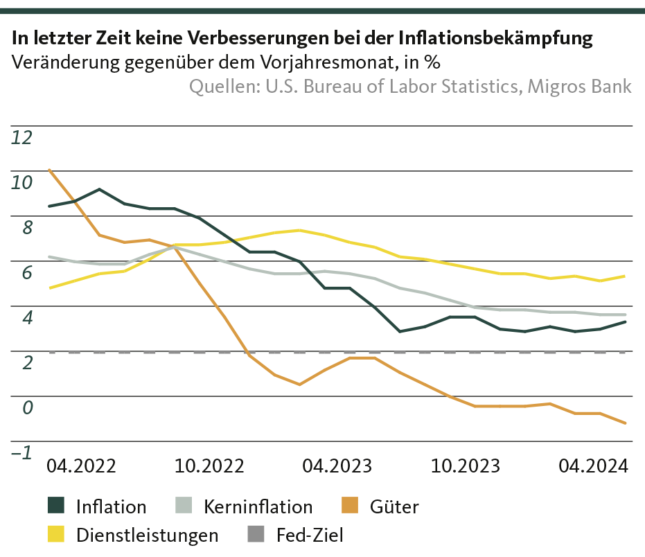

Inflationskampf zieht sich in die Länge

In letzter Zeit mehrten sich die Anzeichen für eine Verschiebung der Zinswende, was Powell dazu veranlasste, die Notbremse zu ziehen, um die Markterwartungen auf die Realität zurückzuführen, dass das aktuelle Umfeld der Fed keinen Spielraum für eine Zinssenkung zulässt. Insbesondere erwies sich der Preisauftrieb als hartnäckiger als angenommen und nahm zuletzt zwei Monate in Folge wieder Fahrt auf. Besonders hoch und andauernd ist nach wie vor der Preiszuwachs der Dienstleistungen, der seit einem halben Jahr bei 5,5% verharrt. Der Fed-Zielbereich bleibt damit noch weit entfernt.

Erschwert wird die Inflationsbekämpfung von dem nur langsam nachlassenden Lohnwachstum, welches die steigenden Konsumentenpreise unterstützt. Nach den überraschenden Werten von März kam es im April zu einer leichten Abkühlung auf dem Arbeitsmarkt: Die Anzahl neu geschaffener Stellen blieb unter den Erwartungen und die Arbeitslosenquote stieg um 0,1 Prozentpunkte auf 3,9%. Unter dem Strich bleibt die Lage günstig, und die Arbeitnehmenden können von realen Lohnzuwächsen profitieren, die die Konsumausgaben der Haushalte begünstigen.

Die sanfte Landung hat angefangen

Das höchste Zinsniveau seit 23 Jahren scheint das Wirtschaftswachstum kaum zu beeinträchtigen. So wuchs das Bruttoinlandprodukt im ersten Quartal 2024 um 1,6% gegenüber dem Vorquartal (nicht-annualisiert: 0,4%). Zwar fiel das Wirtschaftswachstum deutlich schwächer aus als im Vorquartal (4Q23: 3,4% annualisiert), aber die Analyse der einzelnen Komponenten zeigt weiterhin ein robustes Bild der US-Wirtschaft. Der private Konsum gab nur leicht nach und blieb auf hohem Niveau, während die privaten Investitionen trotz der belastenden Finanzierungskosten zunahmen. Negativ zum BIP-Wachstum trug der Aussenhandel bei: Einerseits gingen die Exporte zurück, andererseits nahmen die Importe deutlich zu. Dabei spielte die Dollar-Stärke vor dem Hintergrund einer schwachen Auslandsnachfrage eine wesentliche Rolle.

Wir rechnen damit, dass sich die Konjunkturabschwächung in den nächsten Quartalen fortsetzen wird. Dies wird zusammen mit einer weiteren Abkühlung des Lohnwachstums den Preisauftrieb dämpfen und der Fed den notwendigen Handlungsspielraum für Zinssenkungen frühstens ab dem nächsten Herbst geben.

Die technische Rezession kommt zu Ende

Keinem Umweg scheint die Europäische Zentralbank (EZB) folgen zu wollen. Sie bereitet die im Vorfeld mehrmals angedeutete erste Zinssenkung für die Sitzung vom 6. Juni vor. Sollte es Ende Mai keine negativen Überraschungen bezüglich der Tariflohnentwicklung geben, wird die EZB die Zinswende einläuten. Damit kommt es zum seltenen Fall, dass Frankfurt noch vor der amerikanischen Fed den ersten Zug macht. Grund dafür ist der gestiegene Handlungsdruck für die EZB, denn die Inflation ist trotz des nachlassenden Tempos des Teuerungsrückgangs nah am EZB-Ziel, während die Konjunktur schleppend verläuft.

Auch wenn die erste BIP-Schätzung für das Anfangsquartal 2024 wieder ein Wachstum in der Währungsunion von 0,3% nach zwei leicht rückläufigen Quartalen ausweist, steht die Erholung der Konjunktur auf wackeligen Beinen. Die Ergebnisse aus einer jüngsten Bankenumfrage zeigen, wie viel das hohe Zinsniveau die Kreditnachfrage der Unternehmen belastet. Somit würde eine Lockerung der Geldpolitik dem Wirtschaftswachstum zugutekommen, insbesondere im aktuellen Umfeld, in dem von der Weltwirtschaft nur wenig Wachstumsimpulse ausgehen.

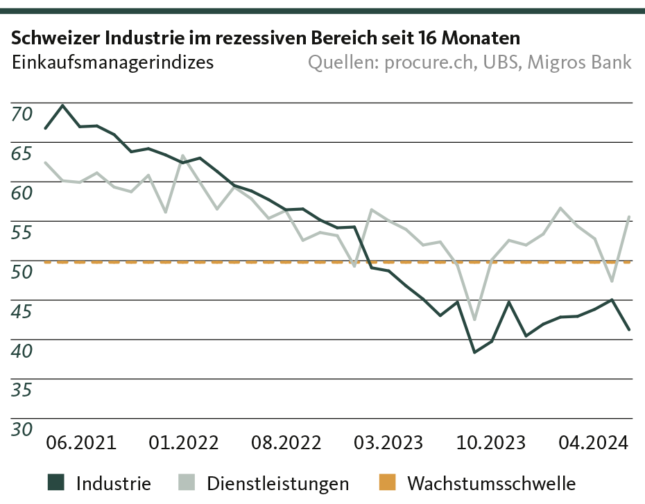

Zweigeteilte Wirtschaft in der Schweiz

Hierzulande zeigten die Einkaufsmanagerindizes vom April, dass die Lage in den Wirtschaftssektoren sehr unterschiedlich ist. Der Indexwert für die Industrie verharrt nun schon seit mehr als fünf Quartalen unter der Wachstumsschwelle und das aktuell tiefe Niveau deutet auf starke Belastung für den Sektor hin. Der Rückgang der Teilindizes zur Produktion, zum Auftragsbestand und zur Beschäftigung erlauben wenig Raum für Optimismus für die kommenden Monate. Derzeit scheint die Entscheidung der Schweizerischen Nationalbank (SNB), den Franken zu schwächen, um die exportorientierte Industrie zu unterstützen aufgrund einer schwachen Auslandsnachfrage nicht die erwünschte Wirkung zu bringen. Dagegen bleibt die Lage im Dienstleistungssektor positiv, er zeigt sich nach wie vor als Wachstumsmotor der Schweizer Wirtschaft, der die Schwäche der Industrie ausgleicht.

Etwas unerwartet stieg die Inflation im April um 0,4 Prozentpunkte auf 1,4%. Dieser Wert bringt die Schweizer Wirtschaft nicht vom Kurs der Preisstabilität ab, erinnert aber daran, dass die Inflation nicht verschwunden ist. Die Abschwächung des Frankens macht die Importgüter relativ teurer, während die inländische Inflation bei rund 2,0% seit Jahresanfang verharrt. Die auslandenden Basiseffekte und die Berücksichtigung im Mai der Mietzinserhöhungen aufgrund der zweiten Anhebung des hypothekarischen Referenzzinssatzes deuten auf eine weitere leichte Zunahme der Teuerungsrate hin.

Aufgrund der noch schwachen Auslandsnachfrage werden die Wachstumsimpulse von der Binnenwirtschaft und insbesondere vom privaten Konsum ausgehen. Insgesamt bleibt die Aussicht für das Wirtschaftswachstum nicht unbedingt rosig, aber solide. Da sich die Geldpolitik bereits in einem Bereich befindet, der weder konjunkturdämpfend noch konjunkturstimulierend wirkt, erwarten wir höchstens einen weiteren Zinssenkungsschritt (25 Basispunkte) in der zweiten Jahreshälfte.

Unsere Positionierung

Fahren auf Sicht

Der Höhenflug an den Finanzmärkten setzt sich mit vermindertem Schwung fort. Die Unsicherheit über den weiteren Kurs der Fed hat deutlich zugenommen, was an den Anleihemärkten Spuren hinterlässt. Unsere Allokation bleibt neutral ausgerichtet.

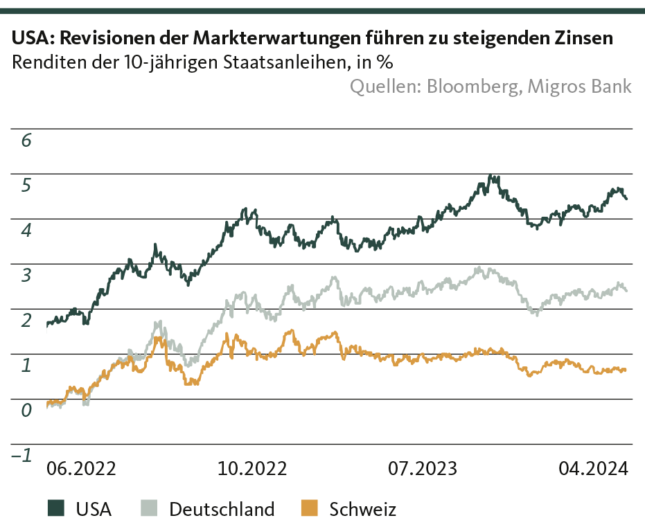

Zuletzt zeigte sich die Inflation in den USA von der hartnäckigen Seite und die eingepreisten Zinssenkungen schmolzen wie Schnee in der Sonne. Die Meinungsänderungen hinsichtlich des Umfangs der Zinsreduktionen spiegeln sich in der Zunahme der Renditen der US-Staatsanleihen, die seit Jahresanfang deutlich angestiegen sind. Dagegen zeigt sich der US-Aktienmarkt von der Verzögerung bei den Leizinssenkungen unbeeindruckt. Das Wirtschaftswachstum bleibt robust und der überdurchschnittliche Privatkonsum stützt die Unternehmensgewinne. Dennoch sind die rosaroten Brillen im aktuellen Umfeld nicht angebracht, und das Risiko einer Korrektur vom hohen Niveau ist vorhanden, wie der vergangene April zeigte.

Angesichts der jüngsten Wirtschaftsdaten, die auf eine Verlangsamung des Wirtschaftswachstums und einen Anstieg der Inflation hindeuten, werden erste besorgte Stimmen laut, die die Gefahr einer Stagflation mit negativen Folgen für die Finanzmärkte heraufbeschwören. Wir teilen diese Einschätzung nicht und gehen nach wie vor von einer sanften Landung der US-Wirtschaft aus. Weitere Wirtschaftsdaten aus der Eurozone und der Schweiz bestätigen unser Konjunkturbild. Die Risiken sind aber nicht verschwunden: Hier bleibt die Geopolitik das grösste Fragezeichen. Mögliche Lieferengpässe und entsprechende Preissteigerungen sind derzeit jedoch nicht zu beobachten.

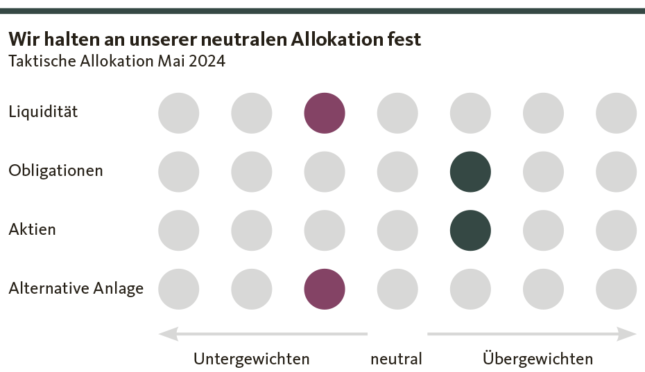

Im Mai nehmen wir keine Änderung an der taktischen Allokation vor und bleiben angesichts der aktuellen Chancen und Risiken neutral positioniert.

Obligationen

Der Aufwärtstrend bei den Renditen hat sich in den letzten Wochen fortgesetzt, da die Markterwartungen für Zinssenkungen in naher Zukunft gesunken sind. Die 10-jährigen Treasuries erreichten das höchste Renditeniveau seit dem Herbst 2023. Damit bleiben die ausländischen Anleihen dank hohem Renditeniveau attraktiv und wir halten an der Übergewichtung fest. Im Hinblick auf die bevorstehenden Zinssenkungen in der Eurozone verlängern wir die Duration der Obligationen. Die Untergewichtung bei den Anleihen in Franken begründen wir mit anhaltendem Druck auf die Renditen der Schweizer Staatsanleihen. Das Auswärtspotential ist begrenzt, da zwei weitere Zinssenkungen erwartet werden und die hohe Nachfrage nach sicheren Anlagen in Schweizer Franken in Zeiten geopolitischer Spannungen die Renditen dämpfen. Mehr Renditeopportunitäten sehen wir bei den Unternehmensanleihen.

Aufgrund der anhaltenden Unsicherheiten bezüglich des künftigen Leitzinssenkungspfads der Zentralbanken gehen wir weiterhin von hoher Volatilität an den Kapitalmärkten aus. Insgesamt bleibt die Anlageklasse übergewichtet.

Aktien

Nach zwei Aufstockungen in Folge belassen wir die Aktienquote unverändert. Die Kurskorrektur an den Aktienmärkten scheint beendet zu sein, und die Kurse haben wieder angefangen zu steigen.

Der positive Start der Berichtssaison in den USA hat zum Umschwung beigetragen. Die Dominanz der Technologieunternehmen (die Magnificent 7) ist nicht mehr so prägnant wie vor einigen Monaten. Der Marktaufschwung hat damit an Breite gewonnen, was als positives Zeichen gewertet werden darf. Für die USA halten wir an einer neutralen Quote fest.

Wir sind der Ansicht, dass die Bewertungen an den europäischen Aktienmärkten verhältnismässig attraktiv sind, und wir bleiben verhalten optimistisch, dass sich der Konjunkturausblick zusehends aufhellen wird. Deshalb haben wir in den vergangenen Monaten das starke Untergewicht allmählich abgebaut. Im defensiv ausgerichteten Heimmarkt Schweiz bleibt die Übergewichtung bestehen. Die Aktienquote ist insgesamt leicht übergewichtet.

Alternative Anlagen

Die Goldrally erreichte kurz nach Mitte April ihren Höhepunkt, als der Preis des gelben Edelmetalls die Marke von 2400 USD/Unze überschritt. Danach tendierte die Goldnotierung rückläufig, fand aber bei 2300 USD/Unze einen Boden. Zu dieser Kurskorrektur trugen sowohl die Aussicht auf spätere Zinssenkungen der Fed als auch die Gewinnmitnahme der Anleger und Anlagerinnen bei. Der Goldpreis bleibt nach wie vor durch die hohe Nachfrage seitens einiger Zentralbanken und asiatischer Investoren gut unterstützt.

Das Engagement in Immobilienfonds ist ein weiterer wichtiger Bestandteil unserer Allokation. Wir unterscheiden zwischen Inland (Übergewichtung) und Ausland (Untergewichtung). Aufgrund des schnellen Zinsanstiegs gerieten die Renditen der ausländischen Immobilienfonds unter Druck. Die gestiegenen Finanzierungskosten und der damit einhergehende Nachfragerückgang führten zu Korrekturen bei den Immobilienpreisen.

Im Gegensatz dazu hat der Schweizer Immobilienmarkt keine signifikante Preiskorrektur erfahren. Die hiesigen Immobilienfonds erzielen weiterhin eine attraktive Rendite. Dies lässt sich durch die geringe Bautätigkeit und die zuwanderungsgetriebene anhaltend hohe Nachfrage erklären. Die städtischen Gebiete sind davon am stärksten betroffen.

Bei den Alternativen Anlagen bleibt die leichte taktische Untergewichtung best

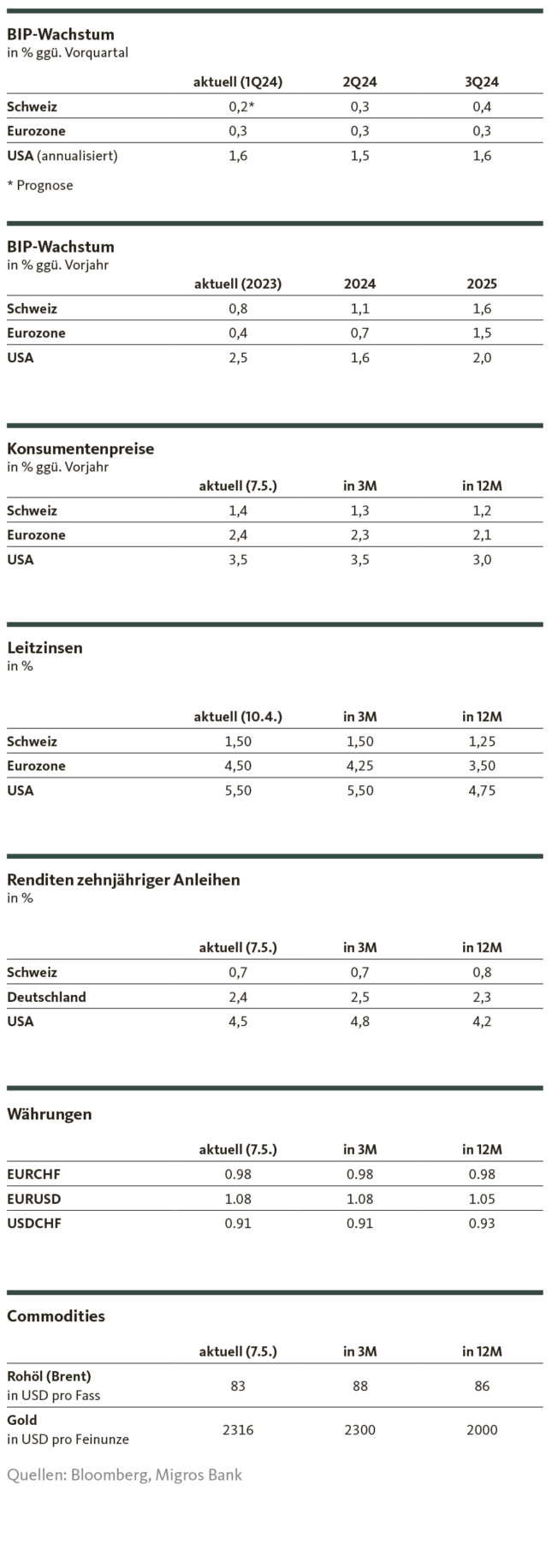

Unsere Prognosen

Keine Umleitung vom Soft Landing

Konjunktur

Die Wachstumsdynamik bleibt im ersten Quartal 2024 ungleich verteilt. So kühlte sich die US-Wirtschaft ab, bleibt aber robust. In der Eurozone und insbesondere in Deutschland deuten die ersten BIP-Schätzungen auf ein Durchschreiten der konjunkturellen Talsohle hin. Die Schweizer Wirtschaft hält sich solide, aber ohne Anzeichen einer Wachstumsbeschleunigung. Die Entkoppelung zwischen Industrie und Dienstleistungen wird sich nicht so schnell auflösen.

Inflation

Die jüngste Zunahme der Inflation ändert das Bild in der Schweiz nicht. Für die Eurozone liegt der Bereich der Preisstabilität in der zweiten Jahreshälfte in Reichweite, auch wenn ein gewisses Rückschlagrisiko aufgrund der Lohnentwicklung besteht. In den USA hält sich die Teuerung vorerst hartnäckig über 3 Prozent.

Zinsen

In der Eurozone kommt es im Juni zu ersten Zinssenkungen. Die US-Notenbank wird frühestens im Herbst nachziehen. Für die Schweiz erwarten wir eine weitere Zinslockerung im September.

Die Renditen der Schweizer Eidgenossen bleiben im nach wie vor angespannten Umfeld (Geopolitik) unter Druck. Die Renditen der US-Staatsanleihen stiegen an, da sich die Anzahl eingepreister Zinssenkungen im laufenden Jahr deutlich verringert hat.

Währungen

Der Euro bleibt gegenüber dem Franken stabil, da die geldpolitischen Entscheide eingepreist sind. Dem Greenback verleiht die robuste US-Konjunktur und die Zinsdifferenz Unterstützung oder sogar leichten Rückenwind.

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide auf Grund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Information entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.

© Migros Bank, Santosh Brivio, Valentino Guggia