Pendant des décennies, le portefeuille 60-40, comportant 60% d’actions pour assurer le rendement à long terme et 40% d’obligations pour garantir le rendement en période de volatilité, était considéré comme la règle d’or pour le mix de portefeuille. Ces dernières années, le portefeuille 60-40 a perdu de son importance en raison de la forte hausse des taux d’intérêt et de la faible performance des actions et des obligations qui y est liée. Dans le contexte de marché actuel, marqué par la fin probable des hausses de taux et l’attrait accru des obligations, il convient d’accorder davantage d’attention à un portefeuille diversifié au-delà des actions.

Le marché table actuellement sur un scénario d’atterrissage en douceur, c’est-à-dire qu’il n’y aura pas de récession malgré la hausse des taux. Des risques subsistent néanmoins: d’une part, la hausse des taux détériore les conditions de financement et pèse sur la croissance économique. De l’autre, le conflit au Moyen-Orient a encore exacerbé les tensions géopolitiques. Dans la situation actuelle, les investisseurs hésitent à s’engager dans des actions particulièrement exposées à ces risques et présentant un potentiel de correction correspondant.

Les obligations sont à nouveau en vogue

La classe d’actifs des obligations a gagné en importance. Après la forte augmentation des taux d’intérêt ces dernières années, les obligations dégagent à nouveau des rendements solides. L’année dernière, les rendements obligataires ont atteint leur plus haut niveau depuis 15 ans. Le ralentissement de la croissance économique prévu pour cette année et le recul des attentes inflationnistes devraient entraîner une baisse des rendements obligataires en 2024. Pour cette raison, les obligations, qui dans le contexte actuel de taux relativement hauts garantissent des rendements élevés sur plusieurs années, gagnent en valeur.

Le portefeuille 60-40: participation au marché des actions assortie d’un coussin de sécurité

Un investisseur qui souhaite profiter des rendements élevés à long terme des actions sans courir de risques trop importants dans la période d’incertitude actuelle devrait envisager un portefeuille traditionnel 60-40. Les actions sont considérées comme plus risquées, mais plus rentables à long terme, alors que les obligations passent pour plus sûres et génèrent par conséquent des rendements moins élevés. En combinant 60% d’actions pour l’accroissement du capital et 40% d’obligations pour les revenus, l’investisseur peut participer au potentiel haussier des marchés des actions tout en réduisant le risque du portefeuille. Les cours des obligations sont nettement moins exposés aux fluctuations que les cours des actions, ce qui réduit le risque global du portefeuille.

Le graphique 1 ci-dessus montre que le portefeuille 60-40 a généré un rendement moyen attrayant de 7,3% sur une période de 98 ans, ce avec une volatilité nettement inférieure à celle d’un pur portefeuille d’actions. Une volatilité moindre et la prévisibilité des flux de trésorerie rendent les obligations intéressantes à titre de complément dans un portefeuille. Ces dernières années, l’aspect de la diversification a été relégué à l’arrière-plan en raison des interventions constantes des banques centrales. Mais, compte tenu du niveau de taux plus élevé, il faut s’attendre à ce que l’effet de diversification des obligations augmente à nouveau, comme ce fut le cas au cours des décennies précédentes.

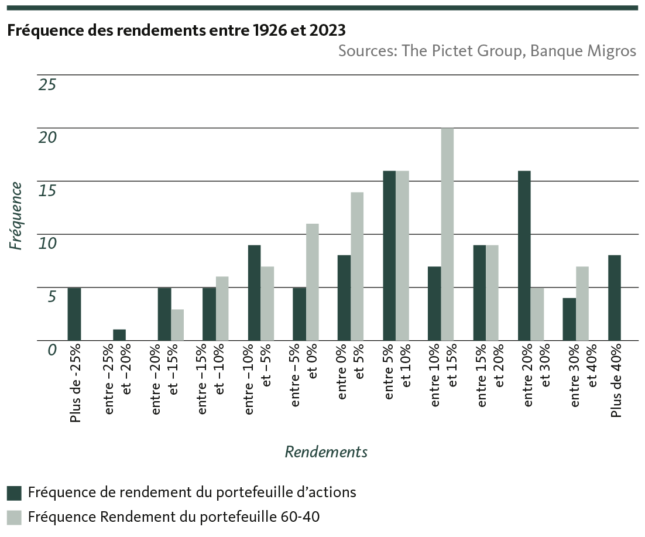

Entre 2002 et 2023, un portefeuille 60-40 a dégagé un rendement moyen de 5,2%, tandis qu’un pur portefeuille d’actions a généré un rendement moyen de 7,2% contre 2,2% pour un portefeuille purement obligataire. Les performances du portefeuille 60-40 sont impressionnantes, surtout en sachant que cette période a été celle de l’éclatement de la bulle internet, de la crise financière qui a ébranlé le monde entier et des guerres en Ukraine et à Gaza. Sur une période plus longue de 98 ans (voir graphique 2 ci-dessous), les rendements du portefeuille 60-40 se situent le plus souvent dans une fourchette moyenne comprise entre 0% et 15%, avec des écarts nettement moindres tant vers le bas que vers le haut.

Les placements alternatifs comme diversification supplémentaire

Comme il y a toujours des périodes pendant lesquelles les obligations ne contribuent que modérément à la diversification d’un portefeuille, nous recommandons d’investir également une partie du portefeuille dans des placements alternatifs. En effet, les placements alternatifs tels que l’immobilier, les matières premières et l’or évoluent fréquemment en sens inverse des placements traditionnels (p. ex. actions et obligations), car ils sont souvent nettement moins influencés par l’évolution des taux et des marchés des actions. Les investissements dans des placements alternatifs permettent de renforcer la diversification d’un portefeuille 60-40 tout en accroissant le potentiel de rendement.

En raison, notamment, des taux d’intérêt relativement élevés, nous considérons que l’heure est idéale pour constituer un portefeuille mixte diversifié comprenant non seulement des actions, mais aussi des obligations et des placements alternatifs. Cela permet d’équilibrer risques et rendement. Même en cas de nouvelle hausse des taux ou de récession, un portefeuille mixte diversifié comprenant des obligations et des placements alternatifs limiterait les pertes. Dans le cadre d’un mandat de gestion de patrimoine, la Banque Migros vous soutient dans le choix de la stratégie qui vous convient le mieux. La mise en œuvre est assurée par nos gestionnaires de portefeuille sans que vous ayez à vous en préoccuper vous-même.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent ni une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du ou de la destinataire. Le ou la destinataire est expressément invité(e) à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur banquemigros.ch/fib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. Le contenu de la présente publication peut avoir été créé, en tout ou en partie, à l’aide de l’intelligence artificielle. Lorsqu’elle fait appel à l’intelligence artificielle, la Banque Migros SA applique des technologies choisies et ne publie aucun contenu généré automatiquement sans vérification humaine. Indépendamment du fait que les présentes informations aient été créées avec ou sans le soutien de l’intelligence artificielle, la Banque Migros SA n’en garantit ni l’exactitude ni l’exhaustivité et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.