Dans de nombreux pays industrialisés, les taux d’inflation sont nettement inférieurs aux objectifs fixés par les banques centrales. L’évolution des prix est même en partie déjà négative. Un renversement de tendance significatif n’est pas à prévoir à courte échéance, mais il ne peut être exclu à long terme.

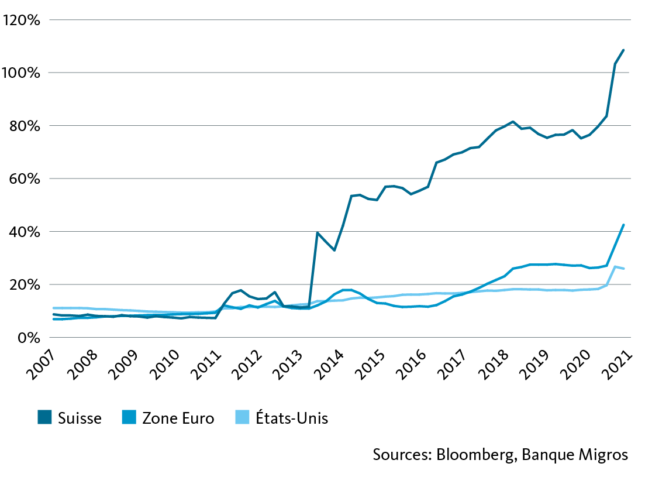

Depuis la crise financière mondiale, les banques centrales injectent massivement de l’argent sur les marchés financiers (voir graphique). Entre fin 2008 et le terme du deuxième trimestre 2020, les banques centrales des États-Unis, de la zone euro et du Japon ont inondé les circuits économiques avec des liquidités à hauteur d’environ 5,3 billions de dollars. Les écluses monétaires sont ouvertes comme jamais auparavant et une fermeture – même partielle – des vannes ne se dessine pas à l’horizon. Au contraire, la lutte contre les conséquences économiques de la crise du coronavirus a encore accru les flots monétaires. Rien qu’au deuxième trimestre de l’année en cours, la Fed, la Banque centrale européenne (BCE) et la Banque du Japon (BoJ) ont une nouvelle fois augmenté le total de leurs bilans d’environ 7,5%. En un seul trimestre, elles ont ainsi injecté dans le système presque autant d’argent supplémentaire qu’auparavant en une année.

L’expansion de la masse monétaire n’est pas seulement un phénomène observé chez les grandes banques centrales. Au contraire: à l’aune du produit intérieur brut, la Banque nationale suisse (BNS) mène, de loin, la politique la plus offensive en la matière.

La petite BNS inonde massivement le marché

Monnaie centrale (base monétaire) en pourcentage du PIB

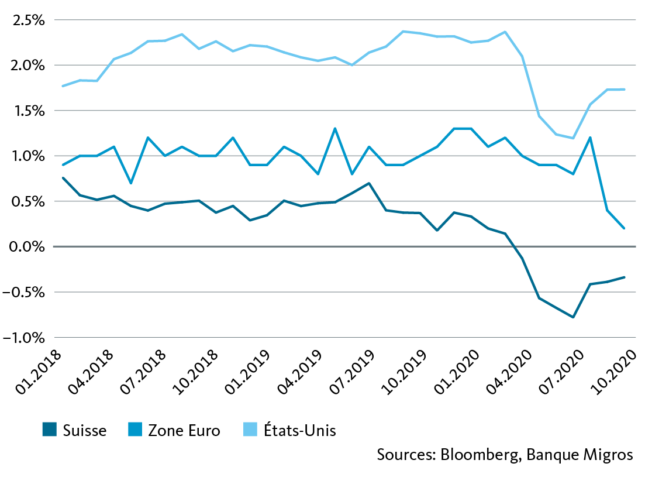

Au vu de ces flots de liquidités, il est à première vue étonnant que l’inflation reste à un bas niveau: le taux de renchérissement visé (près de 2%) n’est pas atteint. Dans la zone euro, l’inflation s’est rapprochée pour la dernière fois de cette valeur en novembre 2018 et affiche depuis lors une tendance à la baisse. Depuis le mois d’août, elle est même négative. Voilà qui semble tout à fait inoffensif par rapport à ce qui se passe en Suisse, où le taux d’inflation est négatif depuis février 2020 déjà. Les États-Unis sont loin de connaître de telles tendances déflationnistes, mais avec un taux d’inflation d’environ 1,3%, le renchérissement outre-Atlantique se situe également nettement en deçà de l’objectif visé. Au Japon, l’inflation se maintient encore autour de zéro. La tendance à la baisse qui persiste depuis octobre 2018 est toutefois également manifeste dans la troisième économie mondiale.

Le renchérissement évolue à un bas niveau

Taux d’inflation de base en comparaison annuelle

Inflation officielle et inflation «ressentie»

L’énorme volume de liquidités ne se reflète pas dans les taux d’inflation officiels. Il y a plusieurs raisons à cela: tout d’abord, les taux d’inflation utilisés excluent souvent d’importants facteurs de hausse des prix, tels que les primes de caisse-maladie, et ils ne reflètent pas toujours fidèlement la situation des différentes couches de la population. L’évolution des prix de l’essence, par exemple, est plus importante pour un pendulaire que pour une personne qui peut se rendre au travail à vélo. C’est là l’une des raisons essentielles pour lesquelles l’inflation officiellement mesurée diverge parfois sensiblement de l’évolution des prix «ressentie» par les consommateurs. L’indice des prix à la consommation ne tient pas non plus compte des prix des actifs. Cependant, si l’on considère l’évolution des marchés des actions ou de l’immobilier, on constate ces dernières années un renchérissement notable. La pression inflationniste se manifeste donc en dehors des paramètres officiellement mesurés.

Par ailleurs, depuis des décennies, les biens de consommation sont de moins en moins chers tout en étant simultanément plus performants, principalement en raison des produits chinois exportés dans le monde entier. Les subventions d’État permettent aux entreprises chinoises d’offrir en permanence leurs marchandises à des prix inférieurs à ceux de leurs concurrents sur le marché mondial. Conjointement à la production de masse et aux bas salaires, cela aboutit régulièrement à des baisses de prix pour des groupes entiers de produits. Pensons ici à l’électronique grand public: il y a fort à parier que ceux qui ont acheté un tout nouveau téléviseur il y a deux ans trouvent aujourd’hui un modèle plus performant à un prix inférieur.

Enfin, l’excédent de l’offre qui persiste depuis des années fait en sorte que la quantité de biens et de services disponibles est tout simplement trop importante pour être absorbée par la demande. Cette tendance s’est encore accentuée dans de nombreux secteurs dans le sillage de la crise du coronavirus. C’est ainsi que la demande dans le secteur du tourisme, de l’hôtellerie ou des transports a fortement chuté – par la force des choses, de manière volontaire ou les deux à la fois. Dans le secteur des transports routiers et aériens, le recul massif de la demande a provoqué un effondrement historique des prix du pétrole, déjà malmenés auparavant, qui n’a pu être que partiellement compensé par des baisses de la production.

L’austérité est de moins en moins en vogue

Dans ce contexte, aucun signe n’indique un renversement de tendance des taux d’inflation dans un avenir proche. Tant que la pandémie de coronavirus ne permet pas une normalisation de la demande, la pression inflationniste reste gérable. Toutefois, dans la perspective de la période post-coronavirus – quel que soit le moment où elle commencera –, il convient de garder un œil sur l’évolution de l’offre et de la demande. En effet, la tendance à tourner le dos à l’austérité, qui se dessine depuis un certain temps déjà, s’est nettement accentuée pendant la crise du coronavirus. Les réductions d’impôts et l’augmentation des dépenses publiques sont souvent perçues comme des moyens efficaces pour atténuer les conséquences économiques de la pandémie.

L’avenir dira à quel point ces impulsions stimuleront l’inflation. Il est néanmoins certain que, du point de vue de la stabilité des prix, ces mesures comporteront un certain risque au moment du déclin de la pandémie. En effet, elles pourraient stimuler la demande privée à court terme, tandis que la demande publique continuerait d’être élevée. Afin d’éviter alors une inflation excessive durable, deux solutions seraient envisageables: les gouvernements resserrent les vis budgétaires afin de réduire le revenu disponible et donc la demande poussant les prix vers le haut. Il va sans dire que les hommes politiques ne prendront pas volontairement une mesure aussi impopulaire. L’autre solution consisterait dans le retrait de liquidités par les banques centrales. Dans ce cas de figure, toutefois, il faut se demander si un resserrement des rênes monétaires serait une solution viable compte tenu des dettes souveraines record.

Les raisons pour lesquelles l’inflation ne devrait pas augmenter pendant un certain temps encore sont donc nombreuses. Il serait néanmoins imprudent d’exclure totalement et pour une durée indéterminée une reprise soudaine des taux d’inflation, voire une hausse excessive à court terme. En effet, lorsque la fin tant attendue de la pandémie sera en vue, les taux d’inflation devraient augmenter. Toutefois, le risque d’une spirale des prix dévastatrice reste faible. Un taux d’inflation plus élevé n’est d’ailleurs pas totalement indésirable, puisqu’il permet de résorber peu à peu la lourde dette publique.