En annonçant un plan massif de réductions d’impôts, le nouveau ministre britannique des finances a plongé le Royaume-Uni dans une véritable crise monétaire.

À peine entré en fonction, le nouveau gouvernement britannique dirigé par la Première ministre Liz Truss ne laisse planer aucun doute sur sa volonté de faire tout ce qui est en son pouvoir pour relancer une économie en difficulté. Deux jours seulement après son investiture au début du mois de septembre, Liz Truss a présenté un plan d’aide gouvernementale destiné à stabiliser les prix de l’énergie pour un montant estimé à 150 milliards de livres sterling au cours des deux prochaines années, avant que son ministre des Finances, Kwasi Kwarteng, ne renchérisse à la fin de la semaine dernière. Son plan de réduction d’impôts est le plus important de ces 50 dernières années et devrait coûter à l’État britannique plus de 160 milliards de livres sterling dans les 5 prochaines années. Les allégements fiscaux s’accompagnent de mesures de déréglementation et d’un recours accru aux nouvelles libertés acquises dans le cadre du Brexit.

Vives réactions sur les marchés…

Si les mesures budgétaires fortement expansionnistes réjouissent l’économie, elles ont cependant provoqué un véritable tremblement de terre sur les marchés des changes et des capitaux: la livre sterling, sous pression depuis le Brexit, a encore reculé pour tomber temporairement sous la barre de 1.04 par rapport au dollar, soit son plus bas depuis près de 40 ans. Au cours du seul mois de septembre, la monnaie britannique a perdu environ 6% face au billet vert.

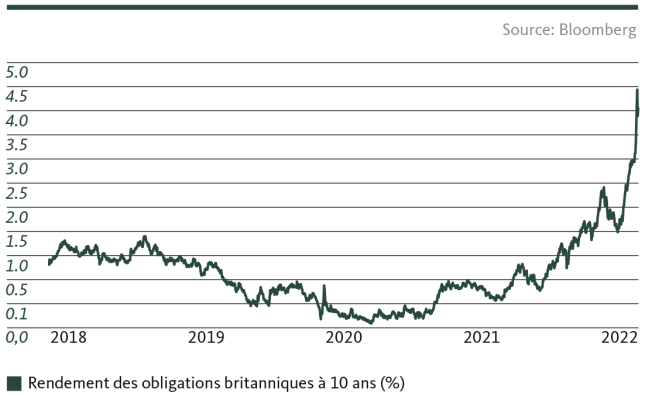

Parallèlement au dérapage de la livre, les emprunts d’État britanniques ont été soumis à une forte pression à la vente. Le rendement des obligations du trésor britannique à 10 ans, qui évolue en sens inverse des prix, est passé de 2,6% début septembre à plus de 4,5%. Ces 20 dernières années, ni la crise financière, ni le Brexit, ni encore la crise du coronavirus n’ont déclenché une telle réaction sur les marchés des capitaux – et cette réaction indique clairement que les acteurs du marché sont tout sauf convaincus par les mesures budgétaires annoncées.

Ces dernières sont mises en œuvre à crédit et devraient entraîner une augmentation massive de la dette publique britannique. Le caractère durable de la politique budgétaire britannique suscite de plus en plus de doutes sur les marchés, et le gouvernement britannique traverse désormais une grave crise de confiance. Enfin, le plan fiscal interroge sur la soutenabilité de la dette à long terme, notamment dans un contexte de hausse des taux d’intérêt. Alors que la hausse des taux rend d’autant plus risquée l’orientation extrêmement expansionniste du gouvernement, la banque centrale britannique, sous l’effet de l’inflation élevée, se voit contrainte de procéder à de nouvelles interventions sur les taux. Le dérapage de la devise britannique aggrave encore ce problème en augmentant l’inflation importée et en forçant la Banque d’Angleterre à resserrer davantage sa politique monétaire. De plus, de nombreux experts, dont le Fonds monétaire international, craignent une hausse supplémentaire de l’inflation du fait des mesures de soutien budgétaire à large spectre.

… et freinage d’urgence de la Banque d’Angleterre

Les turbulences sur les marchés financiers ont finalement poussé la Banque d’Angleterre à un freinage d’urgence mercredi en annonçant qu’elle achèterait chaque jour jusqu’à 5 milliards de livres sterling d’obligations d’État à longue échéance au cours des deux prochaines semaines afin de garantir le bon fonctionnement des marchés financiers. Le lien entre les rachats d’urgence et la politique budgétaire du gouvernement a été soigneusement passé sous silence afin de préserver l’indépendance politique de la banque centrale. L’accalmie espérée a été observée immédiatement, puisque les rendements des obligations d’État britanniques ont nettement chuté et la livre s’est raffermie. Aussi nécessaire qu’ait été cette mesure pour des raisons de technique de marché, elle est cependant problématique du point de vue politique: l’achat massif d’obligations d’État correspond à un net assouplissement de la politique monétaire et va ainsi à l’encontre de l’objectif premier de la Banque d’Angleterre, à savoir endiguer la forte inflation.

La crise monétaire britannique montre qu’une politique budgétaire excessive en période de relèvement des taux n’est plus tolérée par les marchés aussi facilement que dans un contexte de taux bas. Si les banques centrales ne parviennent pas à maintenir les taux d’intérêt à un bas niveau afin d’alléger le service de la dette, les gouvernements devront redoubler d’efforts dans leur discipline budgétaire. À cet égard, l’affirmation, suite à la tempête d’indignation, de l’engagement du gouvernement en faveur d’une politique budgétaire durable pour les dix prochaines années n’est pas d’une grande aide pour le moment.

La hausse massive des rendements reflète le risque lié à la politique budgétaire britannique

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent ni une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du ou de la destinataire. Le ou la destinataire est expressément invité(e) à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur banquemigros.ch/fib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. Le contenu de la présente publication peut avoir été créé, en tout ou en partie, à l’aide de l’intelligence artificielle. Lorsqu’elle fait appel à l’intelligence artificielle, la Banque Migros SA applique des technologies choisies et ne publie aucun contenu généré automatiquement sans vérification humaine. Indépendamment du fait que les présentes informations aient été créées avec ou sans le soutien de l’intelligence artificielle, la Banque Migros SA n’en garantit ni l’exactitude ni l’exhaustivité et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.