Si vous êtes un investisseur privé, les fonds stratégiques peuvent vous permettre de constituer facilement un patrimoine à long terme. Et ce, avec des coûts plus bas et en prenant moins de risques que si vous vouliez composer vous-même un portefeuille de placements similaire.

Placer son argent avec succès est autre chose que ce que l’on croit. En effet, dénicher un tuyau indiquant les actions sur lesquelles parier ne suffit pas, la plupart du temps, à constituer un patrimoine. Le choix judicieux de l’allocation des actifs entre les actions, obligations, liquidités et les autres types de placements s’avère déterminant pour 90% des placements fructueux à long terme.

Mais alors, comment optimiser la structure de ses placements? La solution la plus facile est l’achat d’un fonds stratégique (voir encadré). Celui-ci vous propose un mix de placements adapté à votre profil de risque personnel. Vous pouvez également essayer de constituer vous-même une allocation d’actifs, par exemple avec les Exchange Traded Funds (ETF). Plus de 1200 instruments de ce genre sont négociés à la bourse de Zurich, qui couvrent chacun un certain segment de marché. Ces différents éléments peuvent être combinés en un portefeuille individuel. Mais tous les clients ne disposent de loin pas du savoir nécessaire. En ce sens, les fonds stratégiques offrent une alternative judicieuse.

La psychologie boursière met souvent des bâtons dans les roues aux investisseurs privés

Un gros avantage des fonds stratégiques se vérifie lorsque la bourse tempête: lors de périodes de tension, les investisseurs privés ont souvent tendance à céder à des réactions instinctives; ils sortent du marché boursier et y reviennent au moment le moins opportun. Les personnes qui misent sur des fonds stratégiques gérés par des professionnels s’épargneront de telles décisions erronées.

La gestion des fonds de la Banque Migros poursuit avec sérénité une stratégie de placement à long terme. De plus, elle offre la garantie d’un investissement largement diversifié de nature à réduire les risques – et ce, même à partir de sommes minimes. En revanche, composer soi-même un portefeuille similaire, aussi bien diversifié, avec l’aide d’ETF requiert une fortune minimale souvent au-dessus des moyens financiers des investisseurs privés.

Les avantages des fonds stratégiques en matière de coûts

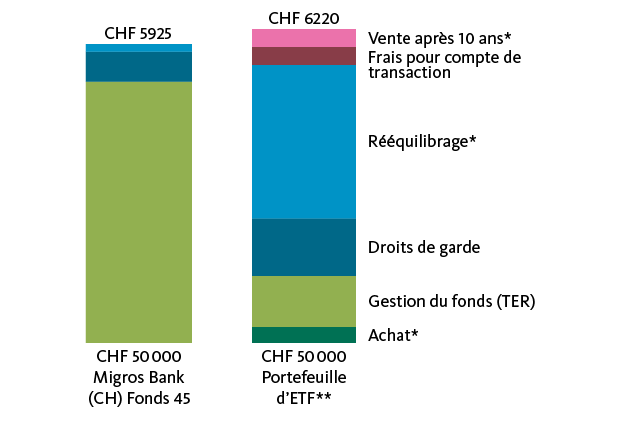

Plus un portefeuille composé soi-même comprend de modules de placement, plus les risques sont partagés, certes, mais plus les coûts se font sentir. En effet, l’allocation des actifs doit être adaptée périodiquement pour rester dans la ligne de la stratégie de placement initialement définie. Ce mécanisme de rééquilibrage assure la réalisation systématique des bénéfices des classes d’actifs dont la valeur a augmenté de manière disproportionnée. Les bénéfices sont ensuite réinvestis dans les classes d’actifs dont les cours ont baissé et qui offrent, par conséquent, des opportunités d’achat avantageuses. De tels arbitrages sont lourds pour les portefeuilles de type ETF, voire très lourds, si plusieurs ETF y sont représentés. En l’occurrence, il ne s’agit pas de considérer uniquement les frais d’achat et de vente pour les ETF: chaque transaction implique également des coûts supplémentaires du fait de l’écart entre le cours de vente et le cours d’achat (spread).

En revanche, dans les fonds stratégiques, non seulement les coûts de transaction, mais aussi les droits de garde – pour lesquels vous bénéficiez d’une réduction de 50% – sont beaucoup moins élevés. Cet avantage remarquable au niveau des coûts totaux est mis en lumière par la comparaison du Migros Bank (CH) 45 Fonds avec un portefeuille d’ETF à la structure similaire, tous deux ayant une quote-part en actions stratégique de 45%. L’objet de la comparaison est un investissement unique à dix ans (voir tableau).

Comparaison sur 10 ans d’un fonds stratégique et d’un portefeuille d’ETF composé par le client lui-même

**Pour des raisons de coûts, l’allocation des actifs du fonds stratégique n’est représentée qu’au moyen de 7 ETF, avec en moyenne 0,2% de TER par tranche de CHF et 0,1% d’écart entre le prix d’achat et le prix de vente. Les liquidités sont gérées séparément sur un compte de transaction

Fonds stratégiques et plan d’épargne: la combinaison idéale

Les avantages en terme de coûts se révéleront encore meilleurs si vous ne faites pas un investissement unique, mais plutôt récurrent. Il est en effet possible de coupler des fonds stratégiques avec un plan d’épargne, ce qui revient à investir des montants fixes régulièrement. De plus, l’échelonnement de vos placements dans le temps permet de lisser les risques.

Et vous en profitez pour les fonds stratégiques déjà avec des montants minimes: à partir de 50 francs par mois, vous pouvez investir dans l’allocation d’actifs de votre choix. Et ce, sans frais de transaction supplémentaires, contrairement à un portefeuille d’ETF que vous géreriez vous-même.

Fonds stratégiques: leader en matière de durabilité et de distribution

Ici encore, les fonds stratégiques ont une longueur d’avance: dans certains segments, comme les obligations en francs, les ETF adéquats sont absents. Dans d’autres, ils sont certes disponibles, mais ne permettent pas de thésaurisation, les revenus n’étant pas systématiquement réinvestis. C’est donc à vous de prendre en charge le bon réinvestissement des distributions. En revanche, avec les fonds stratégiques de la Banque Migros, les revenus sont réinvestis sans que vous ayez à faire quoi que ce soit. Ainsi, vous profitez de manière encore plus conséquente de la performance des Migros Bank Fonds.