Une grande partie de votre patrimoine se trouve dans la caisse de pension. Le certificat de prévoyance renseigne sur ces fonds et les prestations qu’ils servent à financer. Nous vous expliquons ici comment lire cet important document et quelles conclusions en tirer.

Au printemps, nombre d’entre vous reçoivent un certificat de prévoyance de la caisse de pension dans leur boîte aux lettres. En effet, toute personne qui gagne au moins 22’050 francs par an (état en 2023) est obligatoirement assurée dans le 2e pilier ou auprès d’une caisse de pension et reçoit donc automatiquement un certificat de prévoyance. Beaucoup ne se donnent pas la peine de le lire, dissuadés par les nombreux chiffres et termes techniques.

Et pourtant, le capital accumulé auprès de la caisse de pension est loin d’être négligeable. Il est donc important de connaître le montant de vos avoirs de prévoyance afin de savoir quelle rente vous pouvez espérer percevoir plus tard. Nous vous expliquons ici ce que signifient les chiffres figurant sur votre certificat de prévoyance, en nous limitant aux informations les plus importantes. En fonction de la caisse de pension, celles-ci sont structurées différemment et leur désignation peut varier légèrement, car il n’existe malheureusement pas de règles universelles et interprofessionnelles pour la présentation des certificats de prévoyance.

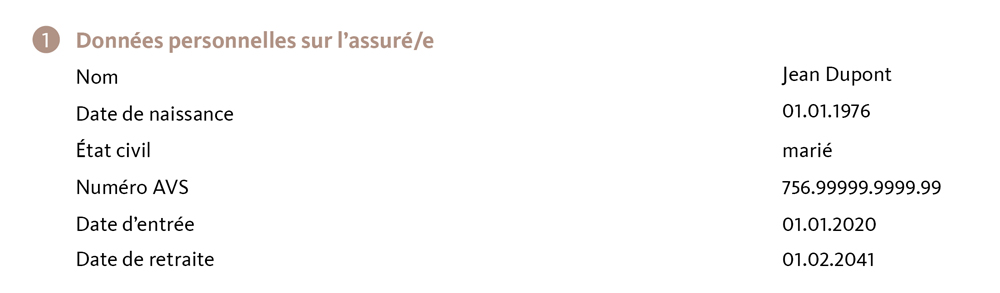

1. En haut du certificat de prévoyance se trouvent vos données personnelles d’assuré/e. Pensez à vérifier qu’elles sont exactes. Par exemple, la date de naissance est-elle correcte et l’état civil est-il encore à jour?

2. Le salaire annuel AVS comprend également le 13e salaire. Assurez-vous que celui-ci a été pris en compte.

3. Pour les prestations de caisse de pension, le salaire assuré est déterminant. Pour le calculer, vous devez dans la plupart des cas soustraire du revenu global ce que l’on appelle la déduction de coordination de 25’725 francs (état en 2023). Cette déduction correspond aux 7/8 de la rente AVS maximale. Elle s’applique parce qu’une partie des besoins à la retraite est déjà couverte par l’AVS et qu’il n’est pas judicieux que la caisse de pension paie également cette partie. Certaines caisses de pension renoncent toutefois à la déduction de coordination et assurent l’ensemble du revenu.

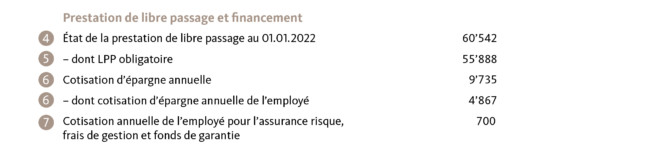

4. L’avoir de vieillesse épargné actuellement dans la caisse de pension est la prestation de libre passage. On l’appelle ainsi car c’est l’avoir que vous pouvez apporter librement dans la caisse de pension de votre nouvel employeur en cas de changement d’emploi. Il comprend toutes les cotisations versées par l’employeur et par vous-même en tant que salarié/e, intérêts compris. Les éventuels rachats antérieurs et les crédits suite à un divorce en font également partie (cf. 12).

5. Les prestations de libre passage sont généralement réparties en un montant obligatoire et un montant surobligatoire. La première partie est financée par les cotisations au titre du 2e pilier obligatoire, c’est-à-dire par les composantes de salaire entre 25’725 et 88’200 francs maximum (état en 2023). Les cotisations issues des composantes de salaire au-delà de ce montant sont intégrées dans la partie surobligatoire. Dans le régime surobligatoire, la caisse de pension peut prévoir une rémunération inférieure à celle d’au moins 1% dans le régime obligatoire (cf. 8), et le taux de conversion des rentes peut également être inférieur à celui du régime obligatoire (cf. 9).

De nombreuses caisses de pension appliquent le modèle enveloppant. Dans le système enveloppant, un taux de conversion uniforme s’applique tant à la partie obligatoire qu’à la partie surobligatoire. Ce taux peut être inférieur au taux de conversion minimum légal de la LPP obligatoire.

6. La cotisation d’épargne annuelle dépend de l’âge du salarié et de la solution de caisse de pension de l’employeur. La loi prévoit que la cotisation d’épargne s’élève à 7% du salaire assuré à partir de 25 ans et à 10% à partir de 35 ans. Elle passe à 15% à partir de 45 ans et à 18% à partir de 55 ans. L’employeur est tenu d’en payer au moins la moitié. Toutefois, bon nombre d’entreprises versent de leur plein gré des cotisations plus élevées.

7. La caisse de pension est une assurance. Par conséquent, en tant que salarié/e, vous ne payez pas seulement des cotisations d’épargne, mais aussi des primes de risque, lesquelles constituent en quelque sorte les primes d’assurance. Ces cotisations serviront à payer, entre autres, les éventuelles rentes d’invalidité (cf. 11) ou, en cas de décès, les prestations de survivants (cf. 12). Le montant des primes de risque dépend de la solution de la caisse de pension et s’élève au minimum à 1%, mais parfois aussi à plusieurs pourcents du salaire assuré.

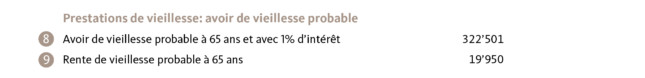

8. L’avoir de vieillesse probable à la retraite correspond à une extrapolation hypothétique, intérêts compris. On suppose pour cela que la rémunération et le salaire restent constants. Ce calcul comporte évidemment de grandes incertitudes. En effet, le montant de votre salaire et votre taux d’occupation peuvent changer, ou vous interromprez peut-être votre activité professionnelle pour un congé sabbatique ou parental. Sans oublier que la rémunération de l’avoir de vieillesse peut varier considérablement au fil du temps.

9. Pour le calcul de la rente de vieillesse probable, multipliez l’avoir de vieillesse probable par le taux de conversion. Ce taux indique le montant de la rente viagère que vous percevrez pour chaque franc épargné. Dans la partie obligatoire du 2e pilier, il s’élève actuellement à 6,8%. Ce qui signifie donc que pour 500’000 francs de capital vieillesse, vous percevrez une rente annuelle de 34’000 francs. Compte tenu de l’allongement de l’espérance de vie et de la persistance de taux d’intérêt bas, le taux de conversion minimal devrait être sensiblement réduit. De ce fait, les caisses de pension ont constamment abaissé leurs taux de conversion surobligatoires ou enveloppants au cours des dernières années. Actuellement, les taux de conversion s’élèvent souvent à 5,5% ou moins. Pour un capital vieillesse de 500’000 francs, une réduction de 1,3% du taux de conversion équivaut à une réduction de rente de 6500 francs par an. Pour garantir la rente initiale de 34’000 francs par an à la retraite, un capital vieillesse supplémentaire de plus de 100’000 francs serait nécessaire.

Selon les cas, le certificat de prévoyance peut présenter en plus différentes variantes du montant de la rente de vieillesse. Et ce, en fonction du fait que vous preniez une retraite anticipée et souhaitiez retirer une partie de l’avoir de vieillesse sous forme de capital plutôt que de rente.

10. Si la personne assurée est en incapacité de gain, elle reçoit une rente d’invalidité. Celle-ci peut varier selon les caisses de pension; dans notre exemple, elle s’élève à 70% de la rente de vieillesse probable. Si la personne en incapacité de gain a des enfants, une rente pour enfant d’invalide est versée en plus jusqu’à 18 ans révolus. Cette rente correspond à un cinquième de la rente d’invalidité; son versement est prolongé jusqu’à 25 ans révolus si l’enfant est en formation.

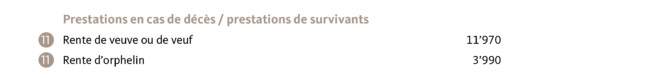

11. En cas de décès de la personne assurée, la caisse de pension verse des prestations de survivants. Il s’agit, d’une part, d’une rente de veuve ou de veuf octroyée au conjoint, partenaire ou partenaire enregistré survivant (selon les cas, un versement en capital peut également être prévu). La rente de veuve ou de veuf s’élève généralement à 60% de la rente de vieillesse probable.

D’autre part, les prestations de survivants comprennent une rente d’orphelin pour les enfants jusqu’à 18 ans révolus. Le versement est prolongé jusqu’à 25 ans révolus si l’enfant est en formation. Le montant de la rente d’orphelin s’élève généralement à un cinquième de la rente de vieillesse probable.

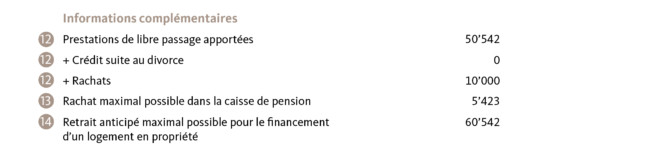

12. Au bas du certificat de prévoyance figurent des informations complémentaires, telles que l’origine de vos prestations de libre passage. S’agit-il de prestations de libre passage apportées, c’est-à-dire d’avoirs que vous avez transférés de votre ancienne caisse de pension ou d’une fondation de libre passage? Des crédits de la caisse de pension de votre conjoint ou partenaire enregistré vous ont-ils été transférés suite à un divorce? Ou s’agit-il de rachats avec lesquels vous avez financé des prestations plus élevées de votre caisse de pension existante?

13. Est également mentionné le nombre d’autres rachats que vous pouvez encore effectuer dans la caisse de pension.

14. Vous y trouverez aussi le montant maximal du retrait anticipé que vous pouvez solliciter pour le financement d’un logement en propriété. Jusqu’à l’âge de 50 ans, vous pouvez vous faire verser l’intégralité de la prestation de libre passage à cette fin. Au-delà, vous recevez soit le montant que vous auriez pu retirer anticipativement à l’âge de 50 ans, soit la moitié de l’avoir actuel, selon la valeur la plus élevée.

(mis à jour le 10.03.2023)