Anlageüberblick September 2024

Nicht gebodigt!

Editorial

Ganz gut!

Liebe Anlegerinnen und Anleger

In den kommenden Wochen richtet sich der Blick der Marktteilnehmenden vornehmlich auf die USA. Nicht nur wegen des laufenden Wahlkampfes, sondern in erster Linie, um den Anflug der US-Wirtschaft zur erhofften – und von uns erwarteten – sanften Landung genau zu beobachten. Sie markiert das nahende Ende einer für die Welt äusserst herausfordernden Periode, die mit der Pandemie begann, und mit der Rückführung der zwischenzeitlich massiv überschiessenden Inflation wohl bald ein Ende nehmen wird.

Zeit für einen kurzen Blick in den Rückspiegel. Wie hat sich die Schweiz in diesem schwierigen Umfeld geschlagen? Ganz gut! Die Schweizer Wirtschaft ist, gemessen am realen Bruttoinlandprodukt, seit dem Ausbruch der Pandemie um fast 8% gewachsen. Zum Vergleich: Das Wirtschaftswachstum in der Eurozone fiel in der gleichen Periode nur halb so hoch aus, die deutsche Wirtschaft stagnierte nahezu. Nur die US-Wirtschaft entwickelte sich mit einem Wachstum von fast 9,5% noch stärker.

Für das gute Abschneiden der Schweiz gibt es zahlreiche Gründe. Eine mit Augenmass umgesetzte Krisenpolitik in Kombination mit einem intakten Haushalt hat dafür gesorgt, dass die Folgen der Pandemie relativ gut abgefedert werden konnten. Die Inflationswelle, welche in Folge die Welt überrollte, verschonte die Eidgenossenschaft nicht, sie fiel hierzulande aber deutlich kleiner aus als in vielen anderen Regionen. Zu verdanken ist dies neben dem hohen Anteil an administrierten Preisen und dem Vermeiden gefürchteter Zweitrundeneffekte durch ein konstruktives «Miteinander» von Gewerkschaften und Unternehmen nicht zuletzt auch der Schweizerischen Nationalbank (SNB). Dank ihrer hohen politischen Unabhängigkeit und ihrem Fokus auf die Preisstabilität konnte sie sich voll und ganz auf die Rückführung der Inflation konzentrieren. Der starke Franken – die Folge einer ausgewogenen eidgenössischen Finanzpolitik und der geschickten Feinsteuerung durch die SNB – hat dabei entscheidend dazu beigetragen, die Inflation zu bändigen.

So hilfreich der starke Franken für die Rückführung der Inflation war, so belastend ist er allerdings für die exportorientierte Schweizer Wirtschaft. Wenn die SNB nun im September zum dritten Mal im laufenden Jahr den Leitzins senkt, dann tut sie dies, um den Franken zu schwächen und die Wirtschaft zu unterstützen.

Die jahrelange Frankenstärke hat aber auch positive Aspekte: Sie war und ist für die Schweizer Unternehmen eine Art ständiges Fitnesstraining. Mit dem Resultat, dass viele Schweizer Firmen – insbesondere aus dem Small- und Midcap-Segment – heute hinsichtlich Produktivität und Innovation zur Weltspitze zählen. In Kombination mit dem traditionell defensiv ausgerichteten Blue-Chip-Tableau scheint uns der Schweizer Aktienmarkt deshalb in einem von Unsicherheiten geprägten Umfeld kein schlechter Ort für eine Investition.

Bis hierhin ging’s ganz gut. Ob das auch in den kommenden Monaten so bleiben wird, erfahren Sie in unserem aktuellen Anlageüberblick.

Herzlich

Michael Birrer

Leiter Research & Advisory

Unsere Einschätzung

Die Schweiz zeigt Standfestigkeit

Trotz schwieriger Ausgangslage lässt sich die Schweizer Wirtschaft nicht unterkriegen. Dies gilt auch für die amerikanische Konjunktur, an der Rezessionssorgen weiterhin abperlen. Im Euroraum bleibt die Lage hingegen angespannt.

Mit vier Jahre Verspätung fand am letzten Wochenende das Jubiläumsschwingfest zum 125-jährigen Bestehen des Eidgenössischen Schwingverbandes statt. Und es lässt sich mit Fug und Recht behaupten, dass der Anlass mit einer eigentlichen Sensation aufwartete. Denn zusammen mit seinem Berner Kollegen Fabian Staudenmann kürte sich mit dem erst 19-jährigen Fabio Hiltbrunner ein Aussenseiter zum Festsieger, den im Vorfeld wohl kaum jemand auf dem Radar gehabt hatte. Umso grösser war die Überraschung, als Fabio Hiltbrunner in seinem letzten Kampf Schwingerkönig Joel Wicki bodigte.

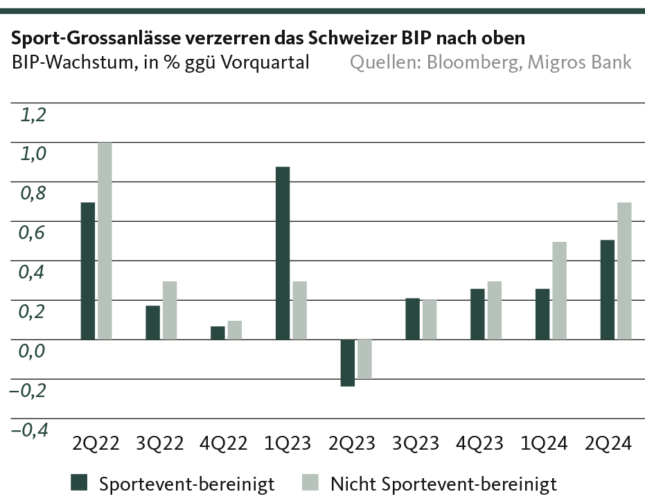

Sehr gesunde Pharmabranche

Von solchen Exploits wie im kleinen Appenzell ist das globale Konjunkturgeschehen gegenwärtig ein ordentliches Stück entfernt: Das weiterhin strauchelnde China, eine schwächelnd-anfällige Erholung in Europa, eine abkühlende US-Wirtschaft sowie geo- und handelspolitische Unwägbarkeiten sorgen für ein anhaltend durchzogenes Welthandelsklima. Und doch gibt es überraschende Lichtblicke. Einer davon kommt aus der Schweiz selbst. Zwar wächst auch die hiesige Wirtschaft bei sporteventbereinigter Betrachtung nur leicht überdurchschnittlich. Angesichts des durchwachsenen Umfeldes ist die Schweizer Konjunkturdynamik aber durchaus beachtlich. So trotzt insbesondere die chemisch-pharmazeutische Industrie dem internationalen Gegenwind. Die Branche konnte im zweiten Jahresviertel ein kräftiges Quartalswachstum von +8,4 Prozent erzielen und damit die stagnierende inländische Endnachfrage mehr als nur kompensieren. Zusammen mit dem leicht wachsenden Privatkonsum (+0,3%) und den moderat ansteigenden Bauinvestitionen (+0,5%) stützen die Daten zum zweiten Quartal damit unsere Prognose, dass der Schweiz für das Gesamtjahr 2024 ein Wachstum von rund 1,2 Prozent gelingen wird.

Resiliente Schweizer Wirtschaft

Das ist kein Wachstumstempo, das zu grossen Freudensprüngen verleitet. Allerdings gilt es zu bedenken, was die Schweizer Wirtschaft seit geraumer Zeit alles zu absorbieren hat: Den nach wie vor erhöhten Inflationsdruck aus dem Ausland, einen sehr starken Franken oder nicht zuletzt ein in einer eigentlichen Krise befindliches Deutschland, das noch vor den USA der mit Abstand wichtigste Handelspartner der Schweiz darstellt. Doch trotz dieser Widrigkeiten steht unser Land weiterhin – wenn auch nicht gerade wie ein Fels in der Brandung – mit beachtlicher Standfestigkeit im Ring. Führt der neuerliche Anstieg der Krankenkassenprämien nicht zu einer drastischen Konsumzurückhaltung, stehen die Chancen gut, dass sich die Schweizer Wirtschaft eine gute Ausgangslage für eine Dynamikbeschleunigung im nächsten Jahr verschafft. Für 2025 rechnen wir mit einem Wachstum von 1,6 Prozent.

Eurozone-Konjunktur bleibt unter Druck

In der Eurozone dürfte das Wachstum im nächsten Jahr auf einem ähnlichen Niveau zu liegen kommen. Bis dahin hat die Währungsunion aber ordentlich zu beissen. Sie steht mit einem Quartalswachstum von 0,2 Prozent im zweiten Jahresviertel deutlich angeschlagener im Sägemehl als die Schweiz. Ein Wurf auf den Boden – sprich eine Rezession – droht zwar nicht unmittelbar, doch die Konjunkturdynamik bleibt vorerst unter Druck, und die eingesetzte Erholung ist durch erhöhte Abwärtsrisiken geprägt. Davon zeugt auch das Investorenzuversichtsbarometer, das im September mit

–15,4 Punkten auf den tiefsten Stand seit Januar fiel. Das herausfordernde internationale Umfeld und vor allem die schwierige Situation von Schwergewicht Deutschland setzen die Währungsunion unter erheblichen Druck. Die mit Abstand grösste Volkswirtschaft Europas musste im zweiten Quartal – trotz Fussball-EM – einen Wirtschaftsrückgang um –0,1 Prozent hinnehmen und droht bei einer erneuten BIP-Schrumpfung im dritten Quartal in eine technische Rezession abzugleiten.

Hoffen auf die Geldpolitik

Die Hoffnungen liegen somit auf der Europäischen Zentralbank (EZB). Diese dürfte ihren Zinssenkungszyklus nach der eben erfolgten zweiten Lockerung in Folge fortsetzen. Allerdings gehen wir davon aus, dass das weitere Senkungstempo relativ zurückhaltend ausfällt und von Vorsicht geprägt sein wird. Die Währungshüter in Frankfurt haben die verbrannten Finger von 2021 noch nicht vergessen, als sie mit sträflicher Ignorierung und Unterschätzung der historischen Inflationsexplosion auf über 10 Prozent massgeblich Vortrieb leisteten. Wir gehen daher davon aus, dass sich die EZB vorderhand in Zurückhaltung üben wird, um den Spagat zwischen Konjunkturstimulierung und Adressierung der Inflationsrisiken zu schaffen.

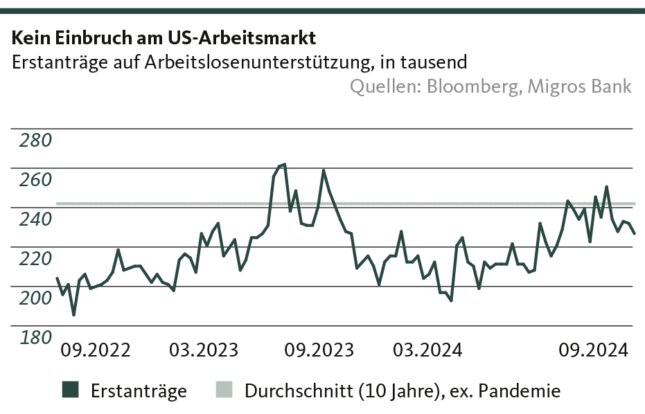

US-Arbeitsmarkt normalisiert sich

Der geldpolitische Rückenwind für die Eurozone fällt damit vorerst überschaubar aus. Dies gilt auch für die amerikanische Wirtschaft. Zwar wird die US-Notenbank Fed am 18. September ihrerseits die Zinswende einläuten und sich damit schrittweise vom historisch hohen Leitzinsniveau abwenden. Die Fed wird aber bei den weiteren Lockerungsschritten insgesamt ein gemächliches Tempo an den Tag legen. Für eine allzu forsche Gangart besteht auch keine dringende Notwendigkeit. Denn die amerikanische Konjunktur schlägt sich nicht nur wacker, sondern neigt zu bemerkenswerter Stärke. Dies zeigt sich auch mit der Aufwärtsrevision des Wirtschaftswachstums im zweiten Quartal: Auf annualisierter Basis legte das amerikanische BIP um starke 3 Prozent zu.

Natürlich gehen das höchste Zinsniveau seit rund 24 Jahren und insbesondere die Belastungen des Handels mit China auch an der grössten Volkswirtschaft nicht spurlos vorüber. Die Abkühlungszeichen in der amerikanischen Volkswirtschaft haben sich zuletzt zu mehren begonnen. Namentlich am Arbeitsmarkt entweicht Druck aus dem Kessel.

Diese Entwicklung beurteilen wir jedoch nicht als Vorboten eines bevorstehenden Einbruchs, sondern als die Einsetzung einer letztlich erwünschten Normalisierung. Mit der robusten privaten Konsumnachfrage und einer hohen Investitionsfreudigkeit ist die US-Wirtschaft damit auf dem besten Weg, den immer wieder aufkeimenden Rezessionsängsten weiterhin die Stirn zu bieten und zu der von uns stets propagierten sanften Landung anzusetzen. Oder um es in der Schwinger-Sprache auszudrücken: Gebodigt ist die US-Wirtschaft noch lange nicht.

Santosh Brivio

Senior Economist

Zentralbanken

Vorwärts mit den Zinssenkungen

Im September richtet sich der Marktfokus auf die geldpolitischen Entscheide. Die Zeit ist reif für die erste Zinssenkung der Fed, während die EZB und die SNB ihre Lockerung der Geldpolitik fortsetzen werden.

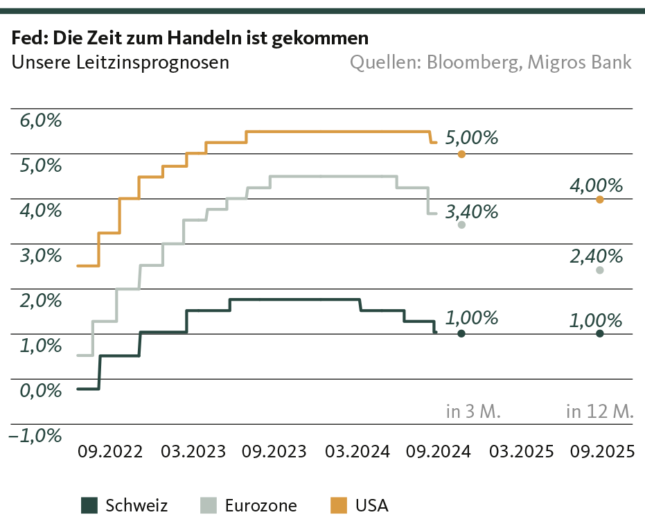

Schweizerische Nationalbank

Wie die allermeisten Marktakteure erwarten auch wir für die September-Sitzung eine erneute Zinssenkung von aktuell 1,25 auf 1 Prozent. Zwar befindet sich die Inflation hierzulande seit geraumer Zeit innerhalb des SNB-Zielbandes, gleichzeitig wächst die Wirtschaft aber nur mit verhaltenem Tempo, und der Franken notiert insbesondere zum Euro zu stark. Um den währungsseitigen Gegenwind für die Exportwirtschaft zu dämpfen, der Bauwirtschaft frischen Impuls zu verschaffen, deflationäre Tendenzen bei den Importpreisen gleich im Keim zu ersticken und der Privatkonsum-nachfrage unter die Arme zu greifen, scheint eine weitere Zinssenkung angezeigt zu sein. Allerdings erwarten wir, dass dies der letzte Lockerungsschritt vor einem längeren Marschhalt sein wird, da sich der Leitzins mit der erwarteten Senkung am unteren Rand der neutralen Zone befindet, was angesichts der unter Kontrolle befindlichen Inflation und einer zwar nicht rosigen, aber relativ soliden Wirtschaftsentwicklung ein gerechtfertigtes Niveau darstellt.

Europäische Zentralbank

Am 12. September beschloss die EZB eine zweite Senkung der Leitzinsen. Wie im Vorfeld angedeutet, nahm sie eine stärkere Reduktion des Hauptrefinanzierungssatzes (–60 Basispunkte) als des Einlagezinses vor (–25 Basispunkte). Dies, um die Anreize zur Teilnahme an den EZB-Kreditgeschäften zu verstärken. Der weitere Kurs bleibt von Vorsicht geprägt: Zwar kam die Inflationsrate in der Eurozone zuletzt dem EZB-Ziel näher, aber der hartnäckige Preisauftrieb bei den Dienstleistungen, auslaufende Basiseffekte und teils üppige Reallohnerhöhungen deuten lediglich auf einen Zwischenstopp und nicht auf eine dauerhafte Entspannung hin. Somit wird die EZB die Leitzinsen weiterhin quartalsweise senken.

Federal Reserve

Aufgrund der jüngsten Wirtschaftsdaten, die einen weiteren Rückgang der Inflation und eine graduelle Abkühlung – oder besser gesagt eine Normalisierung – des Arbeitsmarkts zeigen sowie der Rede von Fed-Chef Jerome Powell gilt an den Terminmärkten eine Zinssenkung am 18. September als ausgemacht. Wir rechnen ebenfalls damit, dass die Fed den Leitzins zum ersten Mal seit über vier Jahren senken und somit den schrittweisen Rückzug vom historisch hohen Leitzinsniveau einläuten wird. Dabei scheint ein Senkungsschritt von 25 Basispunkten angezeigt. Eine Lockerung um gleich 50 Basispunkte schliessen wir aus, da dies das Signal einer ernsthaft kriselnden US-Wirtschaft aussenden würde. Ein solcher Befund entbehrt aber einer ausreichenden Grundlage.

Valentino Guggia

Economist

Kapitalmarkt

Das Bild bleibt gemischt

Die Finanzmärkte preisen zurzeit grosszügige Zinssenkungen ein. In der Eurozone und in den USA bleibt allerdings «Higher for longer» noch gut verankert, während hierzulande das Renditeniveau tief bleibt.

Schweiz

Die unsichere Weltlage und die weiterhin erhöhte Nervosität an den Aktienmärkten hält die Attraktivität von sicheren Anlegerhäfen vergleichsweise hoch. Aus diesem Grund bleibt insbesondere die Rendite für die zehnjährigen Eidgenossen unter Druck. Entsprechend fand die nach der zweiten Zinssenkung einsetzende Abwärtstendenz erst bei unter 0,4 Prozent einen Boden. Eine deutliche Gegenbewegung zeichnet sich weiterhin nicht ab. Denn das Potenzial für eine Steigerung der Rendite bleibt im aktuellen Umfeld sehr begrenzt: Eine Lösung der kriegerischen Auseinandersetzungen im Nahen Osten und in der Ukraine ist nicht in Sicht, und allein schon dieser Umstand dürfte die Nachfrage nach Schweizer Staatsanleihen hochhalten. Zudem gibt es von geldpolitischer Seite kaum Überraschungspotenzial.

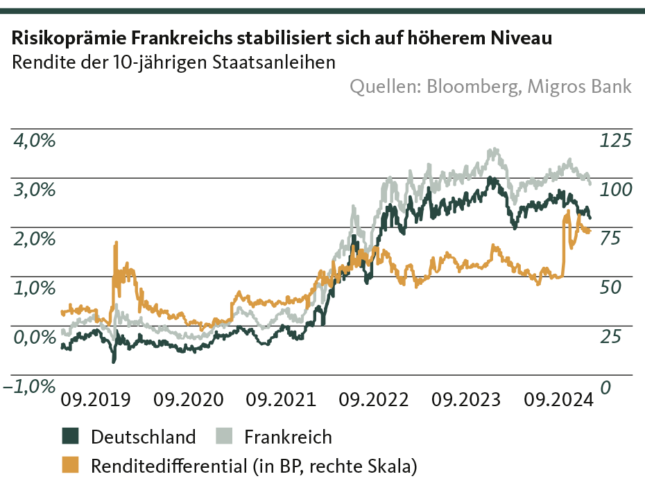

Eurozone

Auch in der Eurozone gingen die Zinsen aufgrund der Einpreisung mehrerer Zinssenkungen zurück. Trotzdem bleibt das Zinsniveau im Vergleich zur Vorpandemiezeit aufgrund anhaltender Sorgen um die Verschuldung und die fehlende Haushaltsdisziplin gewichtiger Mitgliedsstaaten erhöht. Die entsprechenden Risikoprämien werden in naher Zukunft nicht verschwinden, wobei sich das Renditeniveau je nach Schuldnerqualität und Verschuldungsquote unterscheidet.

USA

Auch amerikanische Staatsanleihen stehen in diesem Umfeld in einer relativ hohen Anlegergunst, weshalb kein erneuter Renditeschub für die Treasuries zu erwarten ist. Gleichzeitig verhindern jedoch Sorgen um die amerikanische Staatsverschuldung und politische Unsicherheit einen schnellen Renditerückgang – «Higher for longer» wird daher noch für längere Zeit trotz Zinssenkungen Bestand haben.

Valentino Guggia

Economist

Aktien

Goldilocks mit Risiken

Im Umfeld der sanften Landung gedeihen die Aktienkurse, dennoch sollte man achtsam bleiben und bei der Portfoliozusammensetzung auf Selektion und Diversifikation setzen.

Trotz Goldilocks wachsam sein

Die Aktienmärkte lassen sich nicht beirren: Trotz immer wieder kurz-fristig aufkeimender US-Rezessionssorgen halten sie am Gol-dilocks-Szenario fest, also der Kom-bination aus robustem Wachstum und rückläufiger Inflation.

Auch wir gehen weiterhin von einer weichen Landung der US-Wirtschaft aus. Dennoch rechnen wir in den kommenden Monaten nicht mit der Renditeentwicklung, wie wir sie im ersten Halbjahr gesehen haben. Dafür sind die Bewertungen insbesondere im US-Technologiesegment zu hoch. Zudem dürfte es in den kommenden Wochen an den Börsen etwas holpriger werden.

Die US-Wahlen könnten zwischen-zeitlich für Volatilität sorgen. Aber auch darüber hinaus gibt es zahlreiche Brandherde, die im Falle einer Eskalation für erhebliche Verunsicherung sorgen dürften.

Dazu gehören vor allem geopolitische Krisen wie die im Nahen Osten und in Osteuropa, aber auch eine allfällige erneute Zuspitzung der Handelsspannungen zwischen den USA und China. Insbesondere in den USA könnte es in den entscheidenden Wahlkampfwochen vor den Wahlen zu einer aufgestachelten Rhetorik in diesem Kontext kommen.

Fokus auf Qualität und Defensive

Daher ist es sinnvoll, auf Selektion und eine breite Diversifikation zu setzen. Dabei sollte man den Fokus auf Qualitätsunternehmen mit intakten Cashflows und Firmen mit defensiven Charakteristiken legen.

Vor diesem Hintergrund lohnt sich der Blick auf den Schweizer Aktien-markt, der Qualität und defensive Stabilität miteinander vereint. Insbesondere, weil dieser sich in den kommenden Monaten über Rückenwind aus zwei Quellen erfreuen könnte.

Einerseits dürften die noch immer tiefer als das Blue-Chip Segment bewerteten Small und Midcaps von den sinkenden Zinsen profitieren.

Andererseits könnten die defensiven Schweizer Schwergewichte überproportional zur Index-Performance bei-tragen. Roche hat seit Anfang Mai bereits gezeigt, wie das aussehen könnte, wobei die Erholung da noch nicht vorbei sein dürfte. Zudem glauben wir, dass früher oder später auch der Dampfer Nestlé mit dem neuen Kapitän wieder Fahrt aufnehmen wird.

Andrej Franz

Anlagespezialist

Alternative Anlagen

Die Rohstoffe haben zu kämpfen

Die Rohstoffpreise bestätigen die durchzogene Situation, in der sich die Weltwirtschaft befindet. Bei den Industriemetallen macht sich insbesondere der eingebrochene Rohstoffhunger aus China bemerkbar.

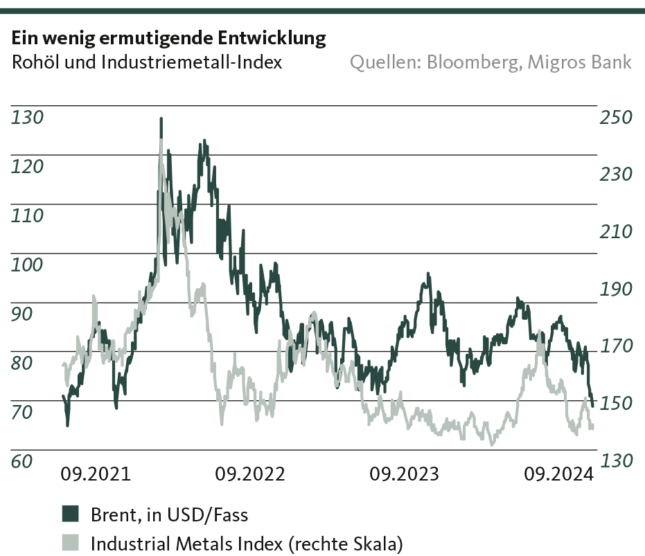

Das globale Konjunkturumfeld und vor allem die kriselnde Wirtschaftsentwicklung in China hinterlässt auch tiefe Spuren am Rohstoffmarkt. Das zeigt sich beispielsweise bei den Ölpreisen, die trotz geopolitischer Krisen und latenten Energieversorgungssorgen bislang nicht nach oben ausgeschossen sind. Die Notierungen für Rohöl gingen im Gegenteil zuletzt erneut deutlich zurück.

Ein Spiegel der Weltwirtschaft

Das verhaltene Weltwirtschaftswachstum spiegelt sich aber auch bei den Industriemetallpreisen, die als zuverlässiger Proxy für den Zustand der Globalkonjunktur gelten. Die Überlegungen dahinter liegen auf der Hand: Bei einem starken Wachstum benötigt die Weltwirtschaft grosse Mengen an Industriemetallen, und die entsprechende Nachfrage treibt die Preise nach oben. Dümpelt die Weltwirtschaft aber vor sich hin oder sieht sie sich sogar mit einem Rückgang konfrontiert, wirkt dieser Mechanismus hingegen mit umgekehrten Vorzeichen.

Insofern ist die aktuelle Entwicklung wenig überraschend. So hat der Bloomberg Industrial Metals Index – der aus Future-Kontrakte für Aluminium, Kupfer, Nickel und Zink berechnet wird – allein seit Mitte Mai um 20 Prozent nachgegeben. Auch auf Jahressicht liegt die Performance mit rund –3,6 Prozent doch einigermassen ausgeprägt im negativen Bereich.

Der Grund für diese schwache Entwicklung liegt in erster Linie bei den Problemen der chinesischen Binnenwirtschaft. Teilweise deutliche Überkapazitäten in der Industrie und eine eigentliche Totengräberstimmung im Immobiliensektor und der Baubranche haben die Nachfrage nach Industriemetallen regelrecht einbrechen lassen.

Die notwendigen Strukturbereinigungen werden noch einige Zeit in Anspruch nehmen und nachhaltig-positive Impulse für die Industriemetalle werden dementsprechend auf sich warten lassen. Allerdings dürften mittlerweile viele Schwierigkeiten Chinas eingepreist sein, sodass in den kommenden Monaten eine Bodenbildung zu erwarten ist.

Mehr Gegenwind für Gold

Weniger eine Bodenbildung als vielmehr eine Deckelung zeichnet sich hingegen beim Gold ab. Der Preis für das gelbe Edelmetall dürfte die Marke von 2500 USD pro Unze kaum mehr nachhaltig überschreiten. Angesichts sinkender Teuerungsraten und einem entsprechend geringeren Bedürfnis nach Inflationsschutz wird der Preistrend tendenziell leicht abwärtsgerichtet sein.

Santosh Brivio

Senior Economist

Unsere Positionierung

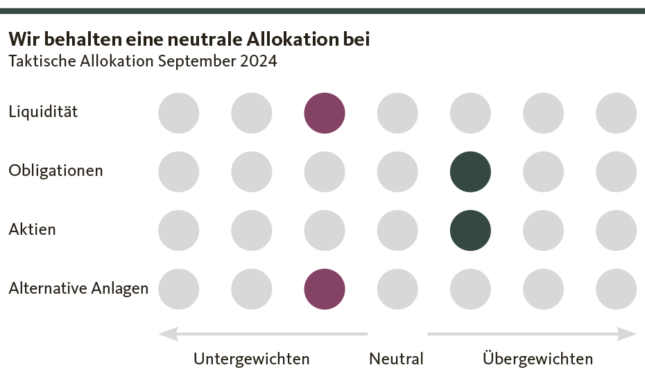

Kleine Umschichtung der Allokation

Die aktuelle Volatilität rechtfertigt eine weiterhin neutrale Ausrichtung. Im aktuellen Marktumfeld nehmen wir eine leichte Reduzierung der Obligationenquote zu Gunsten des Aktienengagements vor.

Die Nervosität bleibt auf den Finanzmärkten in Erwartung der Zinsentscheide der Zentralbanken präsent.

Aktien

leicht übergewichtet

In den USA haben Tech-Werte an Momentum verloren, auch wenn das deutliche Plus seit Jahresanfang bestehen bleibt. Generell kann festgehalten werden, dass der globale IT-Sektor seit Mitte Juli gut 20% verloren hat. Potenzial sehen wir noch immer bei den Small- und Midcap-Aktien, welche von den erwarteten Zinssenkungen in den USA überproportional profitieren dürften. Im hiesigen Markt behalten wir die Übergewichtung aufgrund seines defensiven Charakters, welcher in volatilen Zeiten der Stabilisierung des Portfolios dient. Nach der Aufstockung in den vergangenen Monaten ist die Quote europäischer Aktien leicht unter dem neutralen Niveau, wo wir sie aufgrund weiterhin schwacher Wachstumsimpulse vorderhand belassen.

Obligationen

leicht untergewichtet

Sichere Häfen stehen nach wie vor in der Gunst der Investoren. Generell nimmt das Währungsrisiko bei einer abnehmenden Zinsdifferenz zum Schweizer Franken jedoch zu, was gegen eine Ausweitung der Positionen in Fremdwährungen spricht. Wir reduzieren die Quote der US-Anleihen, da sie aufgrund der unserer Meinung nach zu ambitionierten Markterwartungen Enttäuschungspotenzial birgt. In der Schweiz suchen wir Opportunitäten ausserhalb der Staatsanleihen, bleiben aber aufgrund der tiefen Renditen untergewichtet.

Alternative Anlage

leicht untergewichtet

Gold konsolidiert trotz weiterhin positiver Realzinsen auf hohem Niveau. Am Immobilienmarkt wirken die sinkenden Zinsen und die Angebots-/Nachfragesituation stützend. Das gilt insbesondere für die Schweiz, wo wir die Übergewichtung dementsprechend aufrechterhalten.

Valentino Guggia

Economist

Fokusthema

Bergbahnen: Nasse Sommerbilanz

Die Schweizer Alpen locken im Winter wie im Sommer mit ihrer landschaftlichen Pracht. Für die meisten Touristen gehört neben dem Genuss eines Fondues oder dem Kauf einer Uhr auch eine Fahrt mit einer Bergbahn dazu.

Die Bergbahnen in den Schweizer Alpen gehören zu den beliebtesten Ausflugszielen für Touristen und Tagesausflügler. Die Schweiz ist reich an klaren Bergseen und schönen Bergpanoramen, die mit Bergbahnen erschlossen werden können. Die meisten Schweizer Bergbahnen haben jedoch mit finanziellen Schwierigkeiten zu kämpfen, da Betrieb und Unterhalt sehr kostenintensiv sind. Der Sommer spielt für die Bergbahnen eine immer wichtigere Rolle. Früher konnten Bergbahnen mit einem schneereichen Winter gut über die Runden kommen. Heute ist dies aufgrund des Schneemangels und der hohen Kosten für Beschneiungsanlagen schwieriger geworden. Das Sommergeschäft hat daher stark an Bedeutung gewonnen. Dieser Sommer war aber wegen des schlechten Wetters besonders schwierig für die Bergbahnen. Bei schlechtem Wetter verzichten Touristen und Ausflügler auf eine Bergbahnfahrt und wichtige Einnahmen gehen verloren.

Paradebespiel: Jungfraubahnen

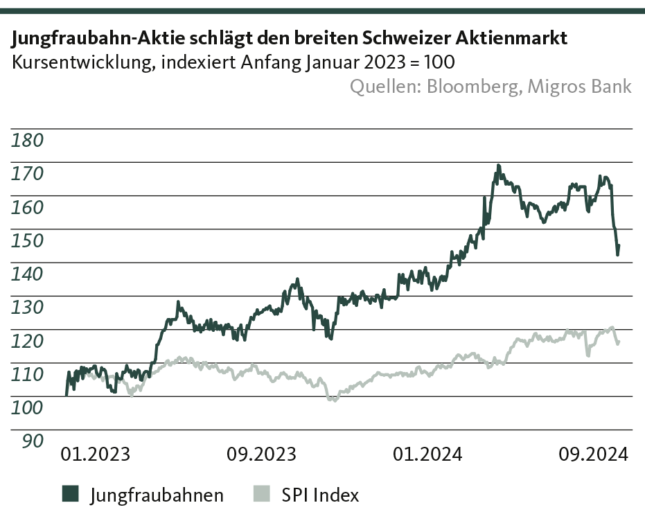

Eine Bergbahn, die dem schlechten Wetter trotzt und erfolgreich ist, ist die Jungfraubahn. Sie hat gegenüber den anderen Schweizer Bergbahnen einen grossen Vorteil, gehört sie doch zu den Top 5 der touristischen Destinationen. Aber nicht nur der hohe Bekanntheitsgrad, sondern auch die innovativen Angebote heben die Jungfraubahnen von anderen Bergbahnen ab: Im ersten Halbjahr beförderte sie mit einem Anstieg von 10% gegenüber dem Vorjahr fast so viele Gäste wie vor der Pandemie. Die Jungfraubahnen belohnen ihre Gäste nicht nur mit einem herrlichen Bergpanorama, sondern auch mit einer hohen Erlebnisdichte auf dem Jungfraujoch. Nach einer schnellen und komfortablen Fahrt mit der Jungfraubahn warten weitere Attraktionen wie Souvenirshops, Lindt-Schokoladevorführungen und 360-Grad-Kinoerlebnisse, die alle mit Konsum verbunden sind. Unter diesen Voraussetzungen stehen die Zeichen gut, dass die Jungfraubahnen in naher Zukunft wieder an die Gästezahlen vor der Coronapandemie anknüpfen können. Risiken für das Geschäft liegen in einem Konflikt zwischen China und Taiwan, der sich auf die Zahl der asiatischen Touristen auswirken könnte. Obwohl in den letzten Jahren auch viele Amerikaner, Inder und Koreaner mit der Bahn aufs Jungfraujoch gefahren sind, bleiben die Gäste aus China und Japan für den Geschäftserfolg sehr wichtig. Vielversprechend entwickelt sich auch der Aktienkurs der Jungfraubahnen. Er ist seit Januar 2023 um fast 45% gestiegen, während der breite Swiss Performance Index (SPI) im gleichen Zeitraum nur um 16% zulegt hat.

Andrea Bally

Anlagespezialistin

Unsere Prognosen

Deutliche Impulse bleiben aus

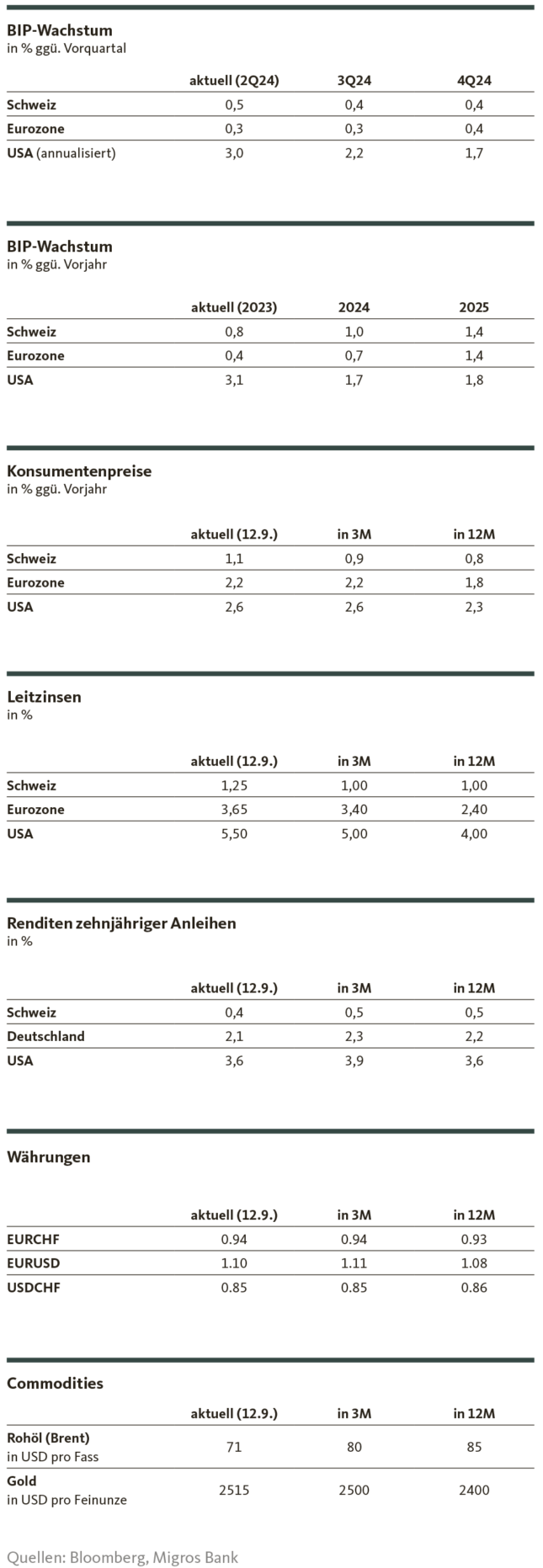

Konjunktur

Die Schweizer Konjunktur hält sich robust und steuert auf ein solides Jahreswachstum zu. Auch die US-Wirtschaft trotzt immer wieder aufkeimenden Rezessionssorgen und kühlt sich sehr behutsam ab. Hingegen bleibt die Erholung in der Eurozone anfällig und durch erhöhte Abwärtsrisiken geprägt.

Inflation

Weltweit zeigt die Inflation nach unten. In den USA bleibt sie noch für längere Zeit in überschiessendem Terrain, während die aktuellen Teuerungsraten in der Eurozone ein Zwischentief markieren dürften. Auslaufende Basiseffekte sorgen spätestens im vierten Quartal wieder für erhöhten Preisauftrieb. In der Schweiz ist die Preisstabilität nicht in Gefahr.

Zinsen

Für September rechnen wir, dass die Fed und die SNB der EZB folgen, und ihre jeweiligen Leitzinsen um 25 Basispunkte senken werden. Während somit für die SNB das Ende der geldpolitischen Lockerung bereits erreicht sein wird, werden die anderen Zentralbanken mit Vorsicht weitermachen.

Die Eidgenossen-Renditen bleiben aufgrund von «Safe Haven»-Überlegungen unter Druck. Europäische Anleihen werden weiterhin mit Risikoaufschlägen gehandelt. Die Treasury-Renditen weisen eine Abwärtsrichtung auf und notieren unter der 4-Prozent-Marke.

Währungen

Die Frankenbewegungen bleiben überschaubar. Das gilt sowohl gegenüber des Greenbacks wie auch des Euros. Für beide Währungspaare erwarten wir eine relativ enge Handelsspanne.

Santosh Brivio

Senior Economist

Disclaimer

Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Die Informationen stellen weder ein Kotierungsinserat, ein Basisinformationsblatt noch einen Prospekt dar. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide auf Grund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die rechtsverbindlichen Produktdokumentationen sind, sofern diese vorgeschrieben und vom Emittenten bereitgestellt wurden, über migrosbank.ch/bib erhältlich. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Information entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen.

© Migros Bank, Santosh Brivio, Valentino Guggia