Les rendements des obligations sont au plus bas. À la recherche d’opportunités mieux rémunérées, les investisseurs optent pour des titres de débiteurs à mauvaise cote de solvabilité. Mais le rendement supplémentaire est plutôt modeste si l’on tient compte du risque sensiblement accru.

Ce que les investisseurs apprécient avec les obligations, c’est leur côté prévisible: en tant que crédits titrisés, elles confèrent à l’acheteur le droit à des paiements d’intérêts prédéfinis et au remboursement de la valeur nominale à échéance. L’investisseur sait donc à l’avance quel sera le rendement de l’investissement jusqu’à la fin de la durée convenue. Et plus la solvabilité du débiteur est élevée, plus la rémunération sera faible. Une fiabilité que ne connaissent pas les investisseurs qui optent pour des actions.

Cependant, les détenteurs d’obligations ont actuellement de bonnes raisons de se plaindre: les taux d’intérêt sont au plus bas.

Les obligations de la Confédération à dix ans «rapportent» par exemple -0,14%. Oui, moins 0,14%! C’est l’intérêt à payer actuellement pour l’argent que l’Etat prête à long terme. À la recherche d’opportunités de placement mieux rémunérées, les investisseurs obligataires optent ainsi de plus en plus souvent pour des titres qu’ils auraient fuis il n’y a encore pas si longtemps: les obligations de longue durée (mieux rémunérées, mais soumises à un risque de fluctuation accru), ou de débiteurs à mauvaise cote de solvabilité. Par exemple, au lieu de choisir une obligation bénéficiant d’une note de solvabilité AAA, les investisseurs se rabattront alors sur un rating BBB.

L’échelle de notation de la plupart des agences de rating s’étend de «AAA» (qualité la plus élevée) à «D» (en retard de paiement).

La principale différence entre les différents échelons de solvabilité réside dans le risque de défaut de paiement ou la probabilité de voir un débiteur dans l’incapacité de rembourser l’argent emprunté aux investisseurs. Selon l’agence de notation Standard and Poor’s (S&P), une entreprise qui dispose de la note maximale AAA n’a qu’une probabilité de 1% de faire faillite à un horizon de dix ans. Le risque s’accroît ensuite fortement pour les entreprises moins bien notées. Ainsi, pour un rating BBB, la probabilité de faillite est de 4%, puis elle grimpe déjà à 13% pour les obligations notées BB.

Les investisseurs obligataires qui se tournent vers les emprunts à risque deviennent pratiquement la règle aujourd’hui.

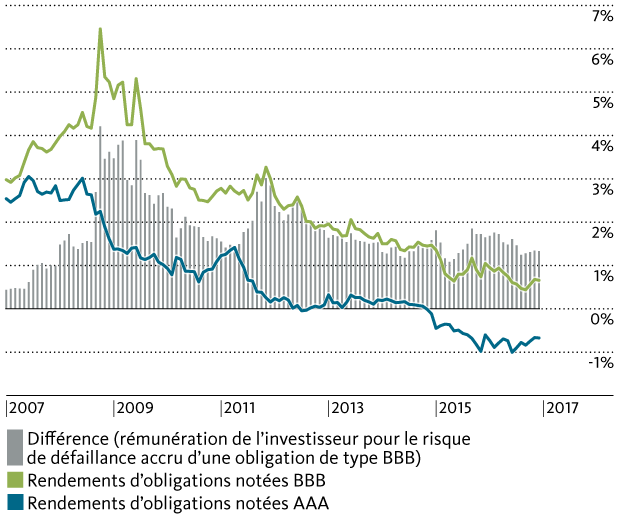

Ils augmentent ainsi encore la pression sur les rendements qu’ils espèrent de ces investissements. En effet, lorsque la demande pour les obligations croît, leur prix augmente, ce qui fait baisser le résultat d’ensemble, c’est-à-dire le rendement de l’investissement. En Suisse, le rendement d’une obligation de type BBB à cinq ans est de 0,8%, et la différence de rendement par rapport à une obligation AAA de la Confédération (actuellement rémunérée à un taux négatif) n’est plus que de 1,4% (voir illustration).

Mais si l’on tient compte du fait qu’une obligation de type BBB a une probabilité bien plus élevée de ne pas être remboursée, une prime de risque annuelle de 1,4% semble plutôt modeste. La contrepartie de l’investisseur pour l’acceptation de risques de solvabilité nettement plus élevés a constamment diminué ces dernières années.

Obligations en francs: évolution historique de la différence de rendement entre obligations AAA et BBB (durée: env. 5 ans)

Opter pour des obligations à mauvaise solvabilité peut conduire à de fortes pertes, surtout en cas de dégradation de la situation économique, car les entreprises peuvent s’avérer incapables de rembourser leurs dettes dans de telles phases. En cas de défaut de paiement, les obligations concernées risquent alors d’entraîner une perte non négligeable. Et des pertes peuvent également résulter sans qu’on ne soit directement confronté à un tel événement, mais simplement parce que les obligations à faible rating perdent généralement davantage de valeur que les obligations mieux notées lorsque les investisseurs sont inquiets.

Il existe une solution toute simple pour se protéger d’une telle mésaventure: choisir une stratégie en adéquation avec sa propre propension au risque et la mettre en œuvre de manière conséquente. Pour cela, il est conseillé de se faire conseiller par des experts, comme par exemple dans le cadre d’un mandat de gestion de patrimoine, ou en acquérant des part de fonds plutôt que des placements individuels. Les gestionnaires de fonds et de portefeuilles contrôlent et gèrent le risque en fonction du profil de risque de l’investisseur, de manière à obtenir des rendements en adéquation avec le risque encouru. Ce processus prévoit notamment une analyse soigneuse pour déterminer si la rémunération des risques de défaillance est adéquate.

En fin de compte, c’est toujours l’investisseur qui décide s’il souhaite opter pour un mandat de gestion de patrimoine ou préfère prendre ses décisions tout seul. Mais dans tous les cas, il sera utile de se pencher sur les risques cachés. Votre conseiller à la clientèle se fera un plaisir de vous aider dans le choix de la solution adaptée.