La réforme de la LPP a été rejetée pour la troisième fois par la population. Le projet a fait l’objet de vives discussions en amont, l’abaissement du taux de conversion, en particulier, suscitant une vague de mécontentement chez ses détracteurs. Compte tenu de l’allongement de l’espérance de vie et des attentes de rendement exagérées pour le niveau élevé du taux de conversion, le problème du financement des caisses de pension demeure. D’où l’importance de bien préparer sa retraite en étoffant sa prévoyance privée.

Le vieillissement de la population et les attentes de rendement exagérées mettent en péril la prévoyance professionnelle

Le vote sur la révision de la LPP a échoué. L’objectif de cette révision était d’assurer le financement du 2e pilier. Car les caisses de pension sont confrontées à de gros défis financiers. L’espérance de vie augmente. Lors de l’instauration de la prévoyance professionnelle en 1985, elle était de 73,5 ans pour les hommes et de 80,2 ans pour les femmes, contre 81,6 et 85,4 ans à présent. Les rentes de vieillesse portent aujourd’hui sur un horizon temporel bien plus long. Les fonds épargnés durant la vie active ne suffisent plus à couvrir les rentes. Aujourd’hui déjà, 7 milliards de francs sont transférés chaque année des personnes actives aux retraités dans le deuxième pilier. De plus, le troisième contributeur, le marché des capitaux, a du mal à obtenir le rendement annuel nécessaire pour garantir le taux de conversion de 6,8%.

Outre les défis financiers, la prévoyance professionnelle ne répond plus aux besoins actuels. La société a beaucoup changé depuis les années 80, et les femmes sont aujourd’hui largement intégrées dans le monde du travail, même si 80% d’entre elles travaillent à temps partiel. Or, le système de la déduction de coordination désavantage de nombreuses personnes exerçant une activité lucrative à temps partiel et à faible revenu. Les personnes qui ne sont pas assurées auprès d’une caisse de pension, ou seulement avec un salaire minimal, ont du mal à maintenir leur niveau de vie habituel à la retraite. Le deuxième pilier est la tirelire de la nation et représente généralement l’essentiel du patrimoine d’une personne de 50 ans exerçant une activité lucrative. Si le projet avait été accepté, bien plus de personnes en Suisse auraient pu se constituer un capital vieillesse. La déduction de coordination fixe aurait été remplacée par un pourcentage fixe de 20% sur le salaire brut, et le seuil d’entrée aurait été abaissé d’un salaire annuel de 22 050 à 19 845 francs. Le projet aurait donc tenu compte de l’évolution de la société au cours des dernières décennies.

Renforcer la prévoyance vieillesse avec le 3e pilier

Même si la réforme a été rejetée, il est probable que les caisses de pension réduiront leurs rentes à l’avenir. Il est donc d’autant plus important de développer sa prévoyance privée, car la promesse de garantir 60% du dernier revenu perçu avant la retraite au moyen des premier et deuxième piliers ne peut plus être tenue. Pour les personnes exerçant une activité lucrative à temps partiel ou ayant plusieurs emplois, qui n’ont que peu ou pas d’argent auprès de la caisse de pension, l’épargne individuelle est particulièrement importante pour se constituer un patrimoine durable pour la vieillesse grâce aux marchés des capitaux. Mais les personnes à revenu élevé qui ne disposent pas de prestations surobligatoires de la caisse de pension ont également de bonnes raisons de se constituer une prévoyance privée.

Le 3e pilier sert à la prévoyance individuelle et est facultatif; il aide à maintenir le niveau de vie habituel (soit les 40% ou plus non couverts par l’AVS et le 2e pilier) à l’avenir également:

- Toutes les personnes avec un revenu soumis à l’AVS peuvent effectuer des versements dans le pilier 3a, y compris celles qui n’atteignent pas le seuil d’entrée à la caisse de pension. En 2024, la cotisation annuelle maximale pour les personnes ayant une caisse de pension s’élève à 7056 francs (2024) respectivement 7258 francs (2025), et à 35 280 francs (2024) respectivement 36 288 francs (2025) pour les indépendants sans caisse de pension (au maximum 20% du revenu net).

- Il est également possible d’étoffer le 3e pilier avec la prévoyance libre 3b et d’épargner davantage de patrimoine pour la retraite. Les montants épargnés dans le cadre du pilier 3b ne peuvent toutefois pas être déduits du revenu soumis à l’impôt sur le revenu, contrairement à ceux du pilier 3a.

Il vaut la peine de placer les avoirs du 3e pilier plutôt que de les laisser sur un compte. En effet, les avoirs placés dans un fonds de prévoyance avec une part d’actions élevée offrent de bonnes opportunités sur les marchés financiers avec un horizon de placement à long terme. Voilà un avantage de taille par rapport aux caisses de pension: beaucoup d’entre elles ne permettent pas d’investir plus de 50% de l’avoir vieillesse épargné dans des actions. La prévoyance privée offre davantage de liberté, car elle permet d’investir nettement plus dans les actions et de profiter de rendements annuels moyens réels de 7,5%.

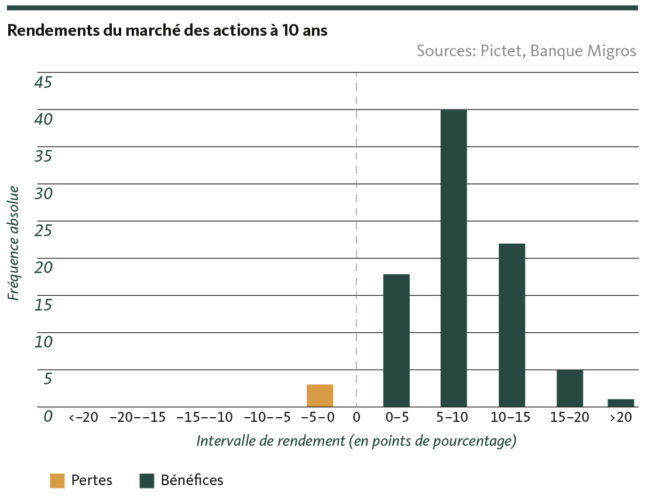

L’effet des intérêts composés constitue l’un des principaux moteurs de la constitution réussie d’un patrimoine. Albert Einstein disait même que c’était la huitième merveille du monde! L’effet des intérêts composés consiste dans le réinvestissement permanent des revenus réalisés, tels que les intérêts ou les dividendes – le capital de placement croît ainsi continuellement tout en étant rémunéré. L’effet des intérêts composés est d’autant plus important que l’horizon de placement est long. Autre avantage d’un horizon de placement à long terme, il réduit le risque de rendement négatif. Cela vaut en particulier pour les placements risqués tels que les actions, très volatiles. Au cours des 90 dernières années, le rendement à 10 ans du marché suisse des actions a été négatif à trois reprises seulement. La plupart du temps, le rendement moyen se situait entre 5% et 10% par an.

Adapter le 3e pilier aux besoins

En fonction de votre âge et de votre propension au risque, vous pouvez modifier la part d’actions dans le fonds de prévoyance. Si vous êtes par exemple proche de la retraite, il est judicieux de réduire la part d’actions dans le fonds de prévoyance afin de protéger votre capital vieillesse contre de fortes fluctuations. Il est par ailleurs recommandé d’ouvrir plusieurs comptes 3a en prévision du versement du capital vieillesse et de son imposition. Dès qu’un compte 3a atteint environ 50 000 francs, l’ouverture d’un deuxième compte est recommandée. Quel que soit votre âge, il vaut la peine de faire appel à un(e) spécialiste en planification financière qui établira une analyse complète et des propositions d’action concrètes axées sur votre situation de vie, ce qui vous permettra de vous préparer de façon optimale à votre vie à la retraite.

Partir à la retraite en toute tranquillité grâce à une prévoyance précoce et à une planification financière

De manière générale, il vaut la peine d’épargner à chaque étape de la vie. Car ensemble, l’AVS et les prestations de la caisse de pension ne représentent en moyenne qu’environ 60% du revenu perçu avant la retraite. Pour maintenir le niveau de vie habituel à la retraite, nous recommandons donc de commencer à se constituer une prévoyancev privée le plus tôt possible. Établissez aussi suffisamment tôt une planification financière complète. Il vous reste ainsi assez de temps pour mettre en œuvre les mesures nécessaires afin de pouvoir envisager votre retraite avec sérénité.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent ni une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du ou de la destinataire. Le ou la destinataire est expressément invité(e) à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur banquemigros.ch/fib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. Le contenu de la présente publication peut avoir été créé, en tout ou en partie, à l’aide de l’intelligence artificielle. Lorsqu’elle fait appel à l’intelligence artificielle, la Banque Migros SA applique des technologies choisies et ne publie aucun contenu généré automatiquement sans vérification humaine. Indépendamment du fait que les présentes informations aient été créées avec ou sans le soutien de l’intelligence artificielle, la Banque Migros SA n’en garantit ni l’exactitude ni l’exhaustivité et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.