Depuis plus de 20 ans, les prix des maisons individuelles et des appartements en copropriété n’ont cessé d’augmenter et 2021 a été une nouvelle année de boom. Les avertissements contre une surchauffe se font plus forts. Mais l’équilibre du marché immobilier doit surtout être considéré au niveau régional.

«Ce n’est plus normal», diraient beaucoup de gens. La tendance des prix des maisons individuelles et des appartements en copropriété en Suisse est à la hausse depuis plus de 20 ans. Hormis un léger fléchissement après la crise financière de 2010, nous enregistrons des taux de croissance annuels d’environ trois à quatre pour cent. C’est historiquement inhabituel: à long terme, le marché ne peut se dissocier de l’évolution des salaires et de l’économie. Les biens immobiliers privés sont financièrement viables dans une perspective à plus long terme si les intérêts et les amortissements de crédit peuvent être financés par les revenus d’une activité lucrative privée.

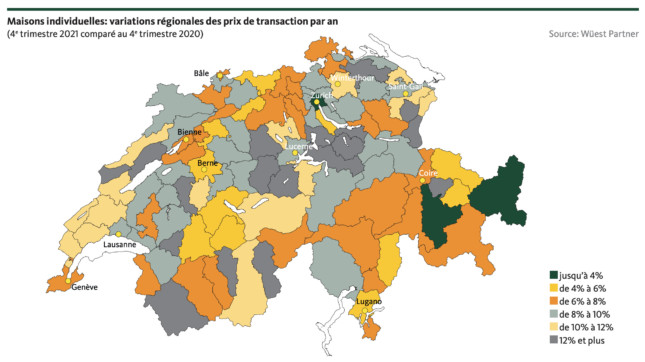

L’apparition de la pandémie en 2020 n’a pas freiné la demande sur le marché, mais l’a, au contraire, amplifiée. Selon les données de l’entreprise de conseil Wüest Partner, les prix des appartements en copropriété ont affiché une hausse de 6,7% en 2021, et les maisons individuelles ont même renchéri de 8,3% (prix de transaction sur le marché). Les réserves de terrains à bâtir de plus en plus rares et une faible activité de construction devraient jouer un rôle essentiel à cet égard. Une demande forte qui se heurte à une offre beaucoup trop rare – économiquement, il est tout à fait clair que cela entraîne une hausse des prix.

Différences régionales

Même dans certains «points chauds» qui ont déjà atteint un niveau de prix très élevé, on observe encore des hausses de prix. Ainsi, les prix des maisons individuelles ont fortement augmenté au dernier trimestre 2021, surtout dans les régions fiscalement avantageuses autour de Zoug et en Suisse centrale. Dans les cantons de Zurich, de Bâle-Ville et autour du lac Léman, de nombreuses communes onéreuses continuent d’enregistrer une hausse des prix. Une partie de la demande se détourne des villes, ce qui profite aux régions où l’accès aux logements en propriété est encore plus abordable.

Si les communes sont encore fiscalement attrayantes et promettent la proximité de paysages naturels ou se situent en bordure d’un lac (lac de Zurich, lac Léman, lac de Neuchâtel), l’attrait est actuellement considérable. Cela est particulièrement évident dans la région de Neuchâtel ou dans le Val-de-Travers dans le canton du Jura. Le canton de Neuchâtel profite actuellement d’une forte demande sur le marché immobilier, bien que la population ait plutôt reculé ces dernières années. «Les deux régions de Neuchâtel et de Val-de-Travers sont des lieux d’habitation attrayants, où les prix d’achat sont encore relativement modérés», explique Robert Weinert, économiste chez Wüest Partner. D’autres régions qui ne figuraient pas nécessairement sur la liste sont nettement en hausse: par exemple, le canton d’Appenzell-Rhodes-Intérieures, le Sarneraatal dans le canton d’Obwald, la région Entlebuch et Willisau dans le canton de Lucerne et les communes de la vallée du Rhin méridionale (Werdenberg).

La ville vs les régions rurales et montagneuses

Cependant, même parmi les professionnel(le)s, les avis divergent quant à la persistance de ces effets, à savoir que les gens commencent à tourner le dos aux centres urbains. Jean-Jacques Morard, CEO de l’agence de Rham à Lausanne, commente: «La grande majorité des acquéreurs et acquéreuses arriveront aussi à l’aveni à la conclusion que les villes sont très attrayantes.» Il considère que l’évolution en direction de Neuchâtel ou du Jura est un phénomène temporaire. À long terme, les emplacements centraux sont avantageux par rapport aux régions périphériques – car une large palette de secteurs sur le marché du travail et un bon accès aux transports publics sont déterminants à long terme en matière de compétitivité. On peut localiser d’autres régions en forte expansion sur les cartes de prix actuelles. Il est frappant de constater le dynamisme persistant dans de nombreuses régions à forte vocation touristique. Par rapport à la très forte demande, le marché de certaines régions du Haut-Valais ou du canton des Grisons est vraiment asséché. Dans le canton des Grisons, les régions les plus touchées sont la Surselva, l’Engadine et le Prättigau. Une forte demande se heurte à une offre si rare que même les appartements locatifs sont extrêmement difficiles à trouver.

Comment les achats sont-ils financés?

Une autre question est de savoir comment sont financés les biens immobiliers aux prix souvent très élevés. Après tout, tout ménage qui souhaite réaliser son rêve d’accession au logement en propriété doit justifier de très bons revenus et de suffisamment de fonds propres. Et presque tous les jours, on lit les gros titres: le logement en propriété n’est pratiquement plus abordable pour les classes moyennes. Quelques pistes d’explication sont à citer: de nombreux ménages, et en particulier des familles, peuvent renforcer leur assise en fonds propres grâce à l’aide des parents ou d’autres proches. Les avances d’hoirie ou les donations sont aujourd’hui une «injection financière» souvent utilisée pour réaliser ses rêves d’habitation.

D’autre part, il ne faut pas oublier que dans certaines branches et secteurs professionnels, aucun signe de crise ou de baisse de salaire n’a été observé ces dernières années. L’évolution des salaires et de l’emploi est très stable dans l’administration publique, les services financiers, les assurances ou les banques, et en particulier dans le secteur en plein essor des technologies de l’information. Quiconque a réalisé de bons revenus de manière continue ou a même bénéficié d’augmentations de salaire apporte souvent les conditions préalables à l’achat d’un bien immobilier.

BNS: thèse de la surévaluation

Dans l’ensemble, les risques sur le marché du crédit et de l’immobilier se sont quelque peu atténués. Néanmoins, dans son rapport annuel sur la stabilité des marchés financiers, la Banque nationale suisse (BNS) attire l’attention sur les risques et la vulnérabilité du marché immobilier en propriété. Dans son dernier rapport pour 2021, la BNS indique également que la hausse des prêts hypothécaires et des prix de l’immobilier résidentiel est plus forte que ne l’expliqueraient les facteurs fondamentaux tels que le revenu et les loyers. Si, d’un point de vue économique, l’on met les prix de l’immobilier en relation avec le produit national brut, les loyers ou les taux d’intérêt réels, il est possible d’estimer approximativement le risque potentiel. Les économistes de la Banque nationale parlent de surévaluations de l’ordre de 5 à 30%. Dans le cas d’une forte hausse des taux d’intérêt ou d’un choc exogène, cela correspondrait à la «chute» potentielle des prix. Mais même les meilleur(e)s expert(e)s doivent admettre que ces estimations ne donnent qu’une fourchette approximative.

L’existence d’un potentiel de correction dépend par exemple fortement de l’évolution des taux d’intérêt. Tant que les taux d’intérêt n’augmentent que modérément, il est fort probable que le marché reste en équilibre. Ainsi, l’économiste Robert Weinert de Wüest Partner déclare: «Si les taux d’intérêt augmentent de 1 ou 2% à moyen terme, je ne vois aucun scénario de bulle immobilière susceptible d’éclater en cas d’évolution économique stable.» Dans une large mesure, le marché pourrait y faire face sans problème, car la plupart des économistes s’attendent à une certaine croissance économique et à une évolution des salaires positive. Un brusque retournement de tendance sur le marché immobilier semble également peu probable, car l’offre sur le marché est encore beaucoup trop rare.

Le marché est diversifié

Il convient également d’établir une distinction entre les placements immobiliers commerciaux et les logements en propriété à usage propre. La plupart des maisons individuelles et des appartements en copropriété appartiennent à des particuliers qui, au moment de l’achat, ont été en mesure de justifier aisément de leur capacité financière. Il est bien connu qu’une certaine marge de sécurité est déjà prévue et que les ménages doivent pouvoir supporter sans problème des taux d’intérêt un peu plus élevés. De plus, la structure des ménages propriétaires et la durée moyenne de possession constituent une base solide. Beaucoup de gens ont déjà amorti une partie de leurs prêts hypothécaires tout en profitant de plus-values.

Il est donc très improbable que tous les ménages propriétaires rencontrent simultanément des difficultés en cas de changement des conditions-cadres. Après tout, une partie seulement de tous les objets sont des transactions acquises au cours des deux dernières années à des prix relativement hauts avec un nantissement hypothécaire élevé de 80%. Pour la plupart des autres immeubles, le rapport entre la valeur de l’immobilier et la dette hypothécaire devrait se situer dans une fourchette tout à fait raisonnable.

Comparé au niveau international, il est frappant de constater que l’endettement hypothécaire en Suisse est exceptionnellement élevé. Mais il y a des raisons plausibles à cela, telles que les réserves de terres limitées et les prix généralement élevés. «Dans d’autres pays, en particulier en Allemagne et en France, il est d’usage d’amortir les crédits immobiliers plus rapidement et plus largement qu’en Suisse», explique l’économiste Robert Weinert. Néanmoins, de nombreux éléments donnent à penser que les biens immobiliers privés en Suisse sont financés à long terme de manière saine et représentent une valeur solide pour leurs propriétaires.