Les possibilités de placement financier sont innombrables. Et c’est précisément cette grande diversité qui crée la difficulté, à savoir l’«embarras du choix». Toutefois, adopter une stratégie de placement qui convient à votre situation rend la tâche plus simple. Nous vous expliquons ce qui peut faire la différence.

Qu’est-ce qu’une stratégie de placement?

Une stratégie de placement est comme un fil conducteur qui vous donne une orientation: elle définit la manière dont vous répartissez votre patrimoine entre différentes classes d’actifs, telles qu’actions, obligations, liquidités et autres types de placements (immobilier, or, etc.). Elle s’établit en fonction de vos objectifs personnels, de votre propension au risque et de votre horizon de placement. Pourquoi est-ce si important?

Prendre des décisions spontanées ou suivre des tendances éphémères peut parfois rapporter, mais s’apparente souvent à un coup de poker. Le succès d’aujourd’hui peut être à l’origine des pertes de demain. À long terme, la clé du succès réside plutôt dans la discipline et la cohérence: en effet, quiconque s’en tient à une stratégie bien pensée bénéficie non seulement de meilleures chances de stabilité, mais reste aussi à l’abri dans les périodes de turbulences sur les marchés.

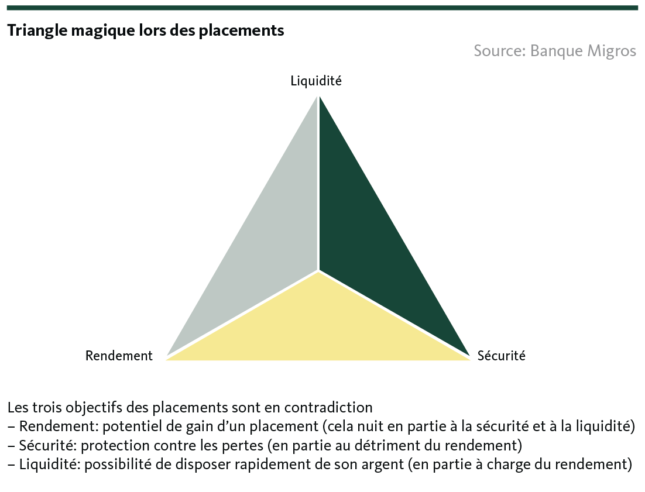

Le triangle magique: rendement, sécurité et liquidités

Le triangle magique de tout placement définit les trois objectifs clés de n’importe quel investissement: le rendement, la sécurité et les liquidités. Néanmoins, ces trois facteurs entretiennent des rapports contradictoires – aucune stratégie de placement n’est en mesure de les maximiser tous les trois simultanément. C’est pourquoi il est important de définir clairement vos priorités.

- Rendement: si vos investissements doivent croître et dégager des revenus, il vous faut des formes de placement offrant des perspectives de rendement élevées, comme les actions. Cependant, plus de rendement équivaut à plus de risques.

- Sécurité: si vous souhaitez protéger votre patrimoine et réduire les risques, des classes d’actifs telles que les obligations sont plus adaptées. Le prix d’une sécurité accrue, c’est un rendement plus faible.

- Liquidités: vous avez besoin d’accéder à votre argent à tout moment? Vous devriez alors investir dans des formes de placement rapidement disponibles, telles que les placements à court terme. Le prix à payer: des rendements plus faibles.

Le défi consiste à trouver un équilibre qui réponde à vos besoins et à vos objectifs.

Quelles sont les différentes stratégies de placement?

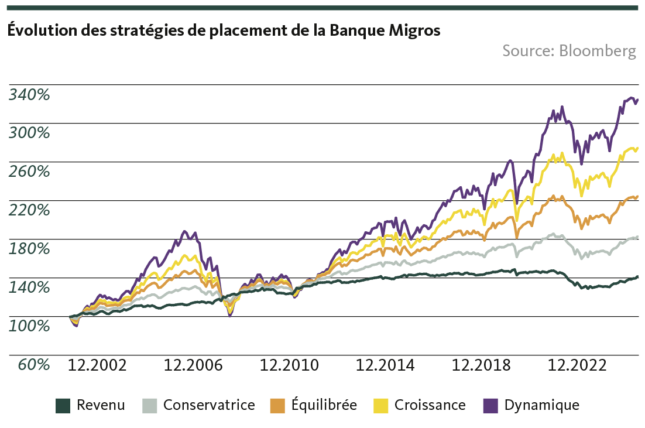

En fonction de l’horizon de placement et du rendement attendu, il est possible de définir cinq stratégies de placement:

- Revenu: vous appréciez la sécurité et la réduction des risques. Votre priorité absolue est de préserver votre capital. Les produits des intérêts sur les obligations, en particulier, permettent un accroissement de la valeur au fil du temps.

- Conservatrice: la sécurité fait également partie des priorités dans cette stratégie. Vous pouvez néanmoins supporter de plus fortes fluctuations de valeur et miser sur des rendements plus élevés. Pour ce faire, une partie de votre capital est investie en actions.

- Équilibrée: vous misez sur un mélange équilibré d’opportunités de rendement et de risques. Cette stratégie investit donc pour moitié environ dans des actions, et pour moitié environ dans des obligations. En raison des fluctuations de valeur un peu plus fortes, les risques augmentent, tout comme le rendement potentiel.

- Croissance: vous souhaitez réaliser des bénéfices grâce à votre argent et pouvez supporter le risque de fluctuation de valeur associé. Les deux tiers de votre patrimoine environ sont investis en actions afin de profiter largement de l’évolution des marchés financiers.

- Dynamique: vous souhaitez obtenir des rendements nettement supérieurs à la moyenne et pouvez supporter un risque de fluctuation de valeur élevé. Votre capital est investi presque entièrement dans des actions axées sur la croissance, sur un horizon d’au moins huit à dix ans.

Comment trouver la stratégie appropriée?

Investir de l’argent est une affaire très personnelle, qui dépend de chaque situation de vie, des besoins et des attentes. La définition de vos objectifs personnels, de votre horizon de placement et de votre profil de risque est essentielle pour trouver la stratégie qui vous convient.

Objectif de placement

Votre objectif de placement représente la première étape, la plus importante, pour identifier la stratégie de placement appropriée. Il fournit des informations sur ce que vous souhaitez réaliser avec votre patrimoine et sur la manière de structurer vos investissements. Les objectifs typiques sont les suivants:

- Constitution d’un patrimoine: vous souhaitez fondamentalement améliorer votre situation financière. Que vous commenciez modestement ou que vous disposiez déjà d’un bon pécule, l’optimisation du patrimoine vise toujours à obtenir un bon rendement. Mais le résultat dépend de votre horizon de placement et de votre propension au risque.

- Achat d’un bien immobilier: si vous vous fixez pour objectif d’acheter un appartement ou une maison, vos placements doivent être axés sur le maintien du capital et les liquidités. L’horizon de placement dépend du moment où vous souhaitez réaliser votre rêve d’accession au logement en propriété.

- Dépenses importantes: si vous prévoyez une acquisition importante, comme une formation ou l’achat d’une voiture, la disponibilité rapide de votre capital est prioritaire. La question se pose également de savoir à quel moment vous aurez besoin de votre argent, ce qui détermine votre horizon de placement.

Horizon de placement

L’horizon de placement définit la durée pendant laquelle vous souhaitez investir votre argent avant d’y accéder. Il est étroitement lié à votre objectif de placement et détermine la stratégie qui vous convient le mieux. Selon ce cadre temporel, il est possible de distinguer trois horizons:

- À court terme: il s’agit d’une durée d’investissement allant jusqu’à trois ans. Dans ce cas, la sécurité est primordiale. Votre capital doit alors être placé sous des formes de placement liquides et à faible risque, par exemple dans des comptes d’épargne ou des placements à court terme. Ainsi, l’argent est disponible rapidement, au moment où vous en avez besoin.

- À moyen terme: une durée de placement de trois à dix ans offre une plus grande marge de manœuvre. Pendant cette période, vous pouvez vous concentrer sur une stratégie équilibrée, combinant placements stables et placements axés sur le rendement. Vous bénéficiez ainsi d’un potentiel de croissance sans compromettre inutilement votre capital.

- À long terme: tout ce qui va au-delà de dix ans offre les meilleures chances d’obtenir des rendements élevés. Un horizon de placement long vous permet de faire face à de fortes fluctuations de valeur et de profiter d’investissements à haut rendement tels que les actions. Il s’agit du choix idéal pour la constitution d’un patrimoine et la prévoyance vieillesse.

Profil de risque et d’investisseur

Le profil d’investisseur, également appelé profil de risque, recouvre deux aspects: votre capacité de risque et votre propension au risque. Quelle est la différence?

- Capacité de risque: elle décrit votre capacité objective à essuyer des pertes. Elle dépend de votre situation financière, par exemple vos revenus, votre patrimoine ou vos engagements actuels. Si vous disposez de réserves financières suffisantes, vous pouvez prendre des risques plus importants sans mettre en péril votre sécurité financière.

- Propension au risque: elle décrit votre attitude personnelle face au risque. Certaines personnes ne se sentent pas à l’aise face à de fortes fluctuations de valeur, alors que d’autres sont disposées à prendre des risques pour obtenir des rendements plus élevés. Il s’agit ici d’évaluer ses propres connaissances et expériences, sa tolérance au risque personnelle ou son comportement éventuel en cas de hausse ou de baisse importante des marchés.

Du fait de son caractère subjectif, la propension au risque peut très bien différer de la capacité de risque, qui est un critère objectif. Le profil d’investisseur combine la capacité de risque et la propension au risque. En cas de doute, la capacité de risque doit l’emporter.

Erreurs fréquentes: de quoi dois-je tenir compte lors de la mise en œuvre?

Une bonne stratégie de placement n’est que la première étape. Pour investir avec succès à long terme, il est important d’éviter les erreurs typiques. Ces erreurs peuvent nuire à votre rendement ou compromettre vos objectifs, même avec la meilleure planification.

Manque de diversification

Ne mettez pas tous vos œufs dans le même panier. Une vaste répartition de vos placements dans différentes classes d’actifs, secteurs et régions réduit les risques. Vous évitez ainsi tout risque de concentration susceptible d’entraîner des pertes dans un domaine qui pourraient affecter l’ensemble de votre portefeuille. Les fonds offrent une bonne opportunité de diversification.

Décisions émotionnelles

La fluctuation des marchés financiers fait partie intégrante du monde des placements. Les ventes dictées par la panique lors d’une baisse des cours ou les achats impulsifs pendant les périodes de forte croissance sont généralement plus préjudiciables que profitables. Restez fidèle à votre stratégie et ne négociez pas en fonction de vos émotions. Bon à savoir: dans la plupart des cas, les fluctuations des cours à court terme peuvent être compensées sur la base d’un horizon de placement à long terme.

Au cours des cent dernières années, le fait qu’aucune période de quinze ans n’ait affiché un rendement négatif pour les investissements en actions suisses illustre clairement l’effet d’atténuation du risque d’un horizon de placement à long terme.

Aucun rééquilibrage ou rééquilibrage trop rare

Même si vous vous en tenez à la stratégie que vous avez choisie, contrôlez régulièrement l’évolution de votre portefeuille ou des classes d’actifs sélectionnées. Si une classe d’actifs prend de la valeur et qu’une autre en perd, les parts du portefeuille peuvent ne plus correspondre à la stratégie choisie à l’origine. En l’absence d’ajustements réguliers, l’équilibre entre risques et rendement peut être perturbé. Pour éviter ce problème ou rétablir une répartition des investissements conforme à votre stratégie de placement, un rééquilibrage s’impose.

Mauvais horizon temporel

Souvent, l’horizon de placement est mal évalué. Si vous avez besoin d’argent à court terme, vous ne devriez pas investir dans des placements risqués. En revanche, si vous souhaitez épargner à long terme, vous ne devriez pas vous limiter à des placements sûrs mais à faible rendement.

Attentes irréalistes

Les rendements ne s’obtiennent pas du jour au lendemain. Si vous comptez sur des gains rapides, vous risquez souvent de déchanter. Des objectifs réalistes et une focalisation claire sur le développement à long terme vous protègent contre la frustration.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent ni une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du ou de la destinataire. Le ou la destinataire est expressément invité(e) à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur banquemigros.ch/fib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. Le contenu de la présente publication peut avoir été créé, en tout ou en partie, à l’aide de l’intelligence artificielle. Lorsqu’elle fait appel à l’intelligence artificielle, la Banque Migros SA applique des technologies choisies et ne publie aucun contenu généré automatiquement sans vérification humaine. Indépendamment du fait que les présentes informations aient été créées avec ou sans le soutien de l’intelligence artificielle, la Banque Migros SA n’en garantit ni l’exactitude ni l’exhaustivité et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.