Dans la seconde partie de notre série consacrée à la fiscalité, vous apprendrez quels cantons se montrent les plus généreux en matière de déductions pour enfants et de déduction des frais de garde des enfants par des tiers. Nous vous donnerons par ailleurs de précieux conseils en matière de partenariat, d’héritage et de donations.

1. Enormes différences d’impôts pour les familles

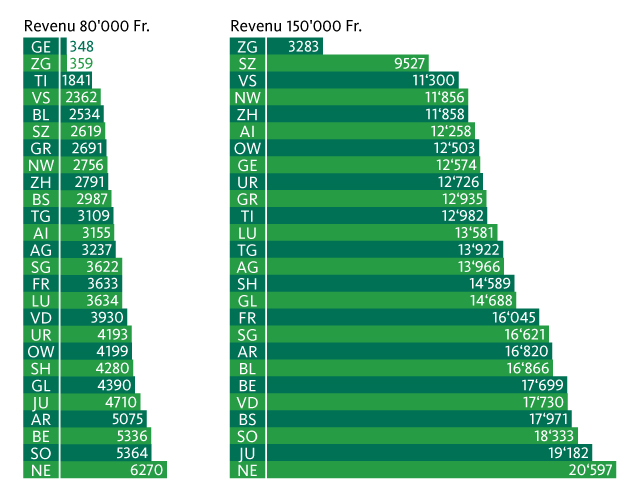

Pour un revenu brut de 80 000 francs, le fisc n’exige ainsi que 350 francs. Il est suivi, sans grande surprise, par le canton de Zoug, avec 360 francs (voir graphique ci-dessous). A l’autre bout de l’échelle on trouve les chefs-lieux de canton de Berne, Soleure et Neuchâtel, avec des factures d’impôts entre 5300 et 6300 francs, soit environ 5000 francs de plus qu’à Genève.

Comme le montre le graphique, Zoug est dans ce cas le plus avantageux, avec 3280 francs, suivi de Schwyz et de Sion. Pour les revenus élevés, les villes les plus chères sont Soleure, Delémont et Neuchâtel. Ici, la même famille payera jusqu’à 20 600 francs d’impôts. Il est par ailleurs intéressant de voir comment le classement de certains cantons varie entre revenus faibles et élevés: ainsi, Bâle-Campagne, avec son chef-lieu Liestal , est encore le cinquième plus avantageux pour les revenus modestes. En revanche, pour les familles riches, il est relégué à la 20e place. Et c’est exactement le contraire par exemple à Sarnen (Obwald): ce chef-lieu se classe 19e pour un revenu de 80 000 francs, mais se hisse à la 7e place pour les familles riches.

Vous découvrirez dans cet article l’importance de l’augmentation ou de la baisse d’impôts des divers cantons.

Genève et Zoug les plus avantageux

2. Rabais fiscal: jusqu’à 12 000 francs par enfant

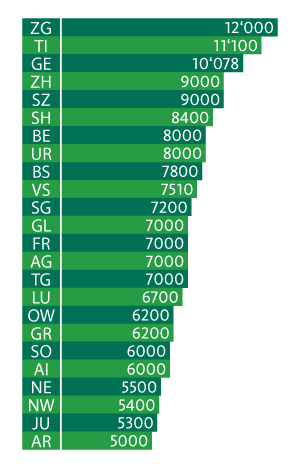

Déduction fiscale par enfant pour les familles

VD: Réglementation spéciale: système d’imposition avec un quotient familial.

Les déductions fiscales pour les familles ont fortement augmenté ces dernières années, notamment sous l’effet de l’entrée en vigueur, en 2011, de la loi fédérale sur les allègements fiscaux en faveur des familles avec enfants. A Berne, par exemple, la déduction pour enfant a pratiquement doublé en l’espace d’une décennie, passant de 4400 à 8000 francs. Le canton de Zoug, où une déduction sur le revenu de 12 000 francs par enfant est accordée, est encore plus généreux. Si l’enfant a 15 ans révolus, cette déduction augmente même à 18 000 francs. En revanche, les cantons d’Appenzell Rhodes-Extérieures, du Jura, de Nidwald et de Neuchâtel sont plus pingres, puisque la déduction qu’ils accordent pour un enfant mineur se situe entre 5000 et 6000 francs (voir graphique).

Par ailleurs, au plan fédéral, la déduction s’élève uniformément à 6500 francs par enfant. A cela s’ajoute une déduction supplémentaire de 251 francs par enfant sur le montant de l’impôt.

3. Les couples avec deux revenus faisant garder leurs enfants par des tiers paient beaucoup moins d’impôts

Les charges d’impôts indiquées au point 1) s’appliquent aux familles avec deux enfants dans lesquelles seul l’un des parents travaille et où les enfants sont gardés à la maison.

Lorsqu’au contraire, les deux parents travaillent et que les enfants sont accueillis dans une crèche ou une garderie, la charge fiscale diminue encore significativement selon les cantons.

Dans les Grisons, par exemple, la charge fiscale se réduit alors de 7800 à 2700 francs pour un revenu brut de 120 000 francs. En revanche, l’avantage fiscal est significativement plus faible à Berne: pour le même revenu, la charge fiscale diminue seulement de 12 000 à 8500 francs lorsque les deux parents travaillent et que les enfants sont gardés à l’extérieur.

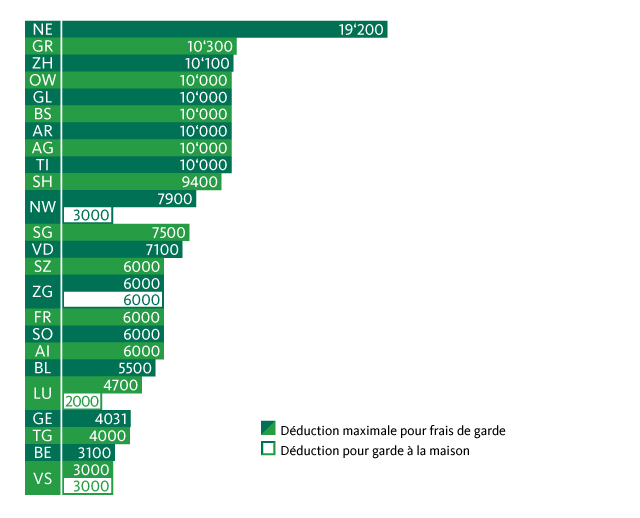

Ce que l’on appelle la «déduction pour frais de garde» est un élément important de cette imposition très différente selon les cantons. Dans le tableau ci-dessous, vous pouvez voir la déduction maximale pour frais de garde dans les différents cantons. Il est par ailleurs intéressant de noter que quatre cantons (Nidwald, Zoug, Lucerne et Valais) ont introduit une déduction pour la garde des enfants à la maison.

Déduction des frais de garde des enfants, par canton

4. Attention à la limite de revenu pour la déduction fiscale des frais de formation et de perfectionnement

La Confédération et les cantons autorisent aussi une déduction fiscale des frais de formation et de perfectionnement. Le contribuable doit pouvoir produire le justificatif des coûts correspondants. Le montant de la déduction varie d’un canton à l’autre. Seuls les cantons TG, TI, ZH et GE appliquent une limite d’âge de 25 ou 26 ans. Dans de nombreux cantons, il existe en revanche une limite de revenu pour les enfants à charge. Ici aussi, les écarts sont considérables entre les cantons, puisqu’ils vont de 10 000 à plus de 20 000 francs.

Il existe aussi de grandes différences entre les cantons concernant le montant maximum de la déduction fiscale des frais de formation et de perfectionnement. A Nidwald, par exemple, celui-ci s’élève à seulement 1600 francs, alors qu’au Tessin, en fonction de l’école, le revenu imposable peut ainsi être réduit d’un montant de jusqu’à 13 400 francs.

Les coûts de fréquentation d’une école privée sont également déductibles dans de nombreux cantons, au niveau de l’impôt fédéral. La condition est toutefois qu’ils soient étroitement liés à la scolarité de base.

5. «Pénalisation du mariage»: en plus des impôts, il faut prendre en compte les conséquences pour l’AVS

Fin février, le peuple votera sur l’initiative «Pour le mariage et la famille – contre la pénalisation du mariage». Le désavantage fiscal des couples mariés est, depuis déjà assez longtemps, considéré comme un sujet politique important. Toutefois, la Confédération et les cantons ont déjà mis en œuvre des mesures en vue d’atténuer ce qu’il est convenu d’appeler la «pénalisation du mariage». De ce fait, il existe depuis lors de nombreuses situations dans lesquelles un couple est fiscalement avantagé s’il est marié au lieu de vivre en concubinage. Une tendance à cet égard:

Moins un couple gagne d’argent, plus il est avantageux d’être marié. De même, plus les revenus sont différents au sein d’un couple, plus le mariage est intéressant.

Toutefois, dans la comparaison financière entre le mariage et le concubinage, les facteurs fiscaux ne sont pas les seuls à jouer un rôle. La forme de vie commune a également un impact important sur la prévoyance: ainsi, un couple marié reçoit de l’AVS une rente maximale de 3525 francs (soit 150% de la rente individuelle, qui est de 2350 francs). En revanche, dans le concubinage, les deux rentes individuelles maximales cumulées peuvent atteindre jusqu’à 4700 francs par mois. Cependant, en cas de décès d’un des époux, le conjoint à l’AVS aura le gros avantage de bénéficier d’une rente de survivant, alors qu’il ne recevra rien dans le cas du concubinage.

6. Seules les pensions alimentaires versées régulièrement sont déductibles des impôts

Toute personne versant une pension alimentaire mensuelle peut déduire celle-ci de son revenu. Inversement, le bénéficiaire doit la déclarer, tout en faisant valoir la déduction pour enfant. Dans le cas des pensions alimentaires pour enfants, cette règle ne s’applique que jusqu’à la majorité. Par contre, aucune déduction fiscale n’est accordée au prestataire d’une pension alimentaire versée sous forme de montant en capital unique. Mais celle-ci sera exonérée d’impôt pour le bénéficiaire. Seule exception: le canton du Valais, qui traite les prestations en capital selon les mêmes règles que les versements réguliers.

7. Dans un premier temps, une séparation augmentera la charge fiscale

Dans la plupart des cantons, les couples sont imposés séparément, l’année de leur divorce ou de leur séparation, ce qui a pour effet d’augmenter jusqu’à 50% la charge fiscale.

Par conséquent, si la séparation a lieu en fin d’année, pas de pension alimentaire ne pourra déjà être déduite des impôts pour l’année courante, ou seulement une part minime. Il est donc préférable de fixer la date d’un divorce au début d’une année. Cela vaut également pour les personnes vivant en partenariat enregistré.

8. Faire un prêt aux enfants?

Au lieu d’une avance sur hoirie ou d’une donation, les parents peuvent également accorder un prêt à leurs enfants. Sur le plan du droit fiscal, le patrimoine reste ainsi entre les mains du prêteur, qui doit en déclarer les éventuels intérêts au titre d’un revenu. Inversement, le bénéficiaire, c’est-à-dire l’enfant, pourra déduire le montant de l’emprunt de son patrimoine et les éventuels intérêts de son revenu. Avec un tel prêt, les enfants peuvent par exemple aussi effectuer des versements donnant lieu à des avantages fiscaux dans le troisième pilier, versements qu’ils n’auraient peut-être pas pu faire sans cet appoint.

En comparaison avec une donation, l’avantage du prêt est qu’au besoin, le remboursement du capital peut être demandé.

Mais il est important qu’un tel accord soit consigné dans un contrat écrit.

9. Attention en cas de donation

Les donations à un concubin peuvent, selon les cantons, être soumises à un impôt élevé sur les donations. Il en va de même pour les donations aux beaux-fils ou belles-filles. Dans le cas de personnes sans lien de parenté, le taux d’imposition peut même atteindre ici jusqu’à 50%. Un prêt peut alors constituer une alternative à la donation (cf. point 8). Au fait: en cas d’actifs dont la valeur est susceptible d’augmenter fortement, une transmission anticipée peut être intéressante, car l’accroissement de valeur jusqu’au partage de l’héritage ne sera pas soumis à l’impôt successoral. Il faut également prendre en compte que certains cantons appliquent une franchise en cas de donation.

10. L’héritage comporte-t-il des avoirs non déclarés?

Depuis 2010, la Confédération a introduit une simplification du rappel d’impôt en cas de succession. Le rappel d’impôt, intérêts moratoires inclus, est calculé uniquement sur les trois périodes fiscales précédant l’année du décès. Ce règlement ne s’applique toutefois que si les autorités fiscales n’avaient pas connaissance jusqu’alors d’une soustraction fiscale du défunt, et que les héritiers coopèrent, en particulier en dressant l’inventaire complet des biens successoraux. Par ailleurs, la procédure simplifiée ne s’appliquera qu’aux impôts de la personne défunte.

Abonnez-vous à notre newsletter en cliquant sur ce lien pour ne pas manquer la suite de notre série de conseils fiscaux.

Bonjour dans la rubrique numéro 2 rabais fiscal dans les statistiques il manque le canton de Vaud, c’est normal ? Bonne journée

Bonjour

Sous la tabelle nous avons mentionné que le canton de Vaud connaît une réglementation spéciale: c’est un système d’imposition avec un quotient familial.

Cordialement, Albert Steck