Aperçu des placements Avril 2023

La situation est fragile

En ce début de deuxième trimestre, la situation conjoncturelle n’est pas très encourageante. Sans céder au pessimisme excessif, il convient de tenir compte de l’augmentation des risques et de faire preuve de prudence.

Notre évaluation

Un environnement difficile

Quels sont les points communs entre la crise de l’énergie et la crise bancaire actuelle? Elles se sont calmées avant d’atteindre des proportions extrêmes. Autre point commun: le marché ne croit pas vraiment à la pérennité de cet apaisement et reste très sceptique. Par exemple, l’hiver clément observé en Europe apporte certes un grand soulagement. Mais les acteurs font preuve d’une grande réserve à l’approche de l’automne. Les mois d’hiver seront-ils à nouveau très doux? On ne peut que l’espérer. Les capacités de GNL développées jusqu’à présent seront-elles suffisantes? C’est plus que douteux. Les économies d’énergie suffiront-elles? Rien n’est moins sûr.

Crise bancaire: le sentiment de malaise persiste

Le tableau n’est guère différent dans le secteur bancaire. Il n’y a pas eu de «big bang» catastrophique, mis à part le chamboulement historique de la place bancaire suisse. À ce jour, la confiance dans le secteur financier mondial ne s’est pas effondrée et il n’y a pas eu de contagion de l’économie réelle. Mais derrière le soulagement subsiste un profond sentiment de malaise. Quinze ans après la crise financière mondiale, il est préoccupant que des gouvernements doivent à nouveau venir en aide à des établissements financiers, quelle que soit l’appellation donnée à ce type de mesures. On constate avec déception que le cadre «Too big to fail» instauré à l’époque est lacunaire et que des banques en difficulté peuvent encore semer la panique dans les sphères politiques et économiques. Et il est inquiétant de voir que des nuages noirs s’amoncèlent à l’horizon, surtout pour les banques régionales américaines (voir à ce sujet le Point de vue du 31 mars 2023).

Ces banques américaines, de petite et moyenne taille en particulier, constituent une menace latente pour l’économie américaine et donc pour la conjoncture mondiale. En effet, en vertu d’assouplissements réglementaires mis en place sous l’administration Trump, les établissements dont la somme au bilan est inférieure à 250 milliards de dollars ne sont soumis qu’à des prescriptions minimales en matière de risque. Résultat: la brusque envolée des taux d’intérêt engendre d’énormes problèmes de gestion et de garantie des engagements pour de nombreuses banques. La recherche de dépôts de clients s’intensifie donc aux États-Unis, tandis que l’octroi de crédits devient de plus en plus restrictif. Mais comme les banques régionales constituent l’épine dorsale financière de l’économie américaine, le risque de rationnement du crédit, ou credit crunch, a fortement augmenté. Et cette tendance s’accentue.

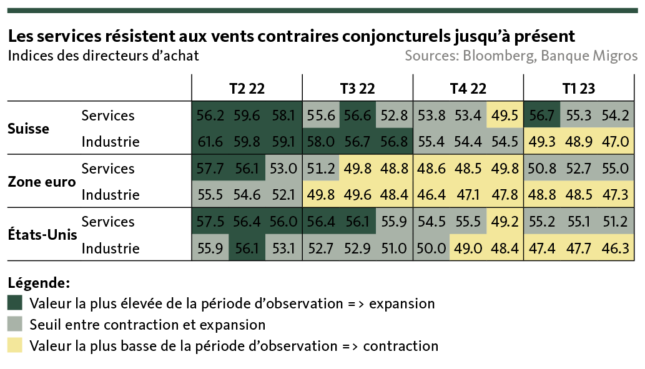

L’économie mondiale s’avère plus robuste que prévu

Mais cette débâcle n’a pas encore fortement affecté l’activité économique. Certes, après une forte reprise l’an dernier, la conjoncture est encore en berne et l’ambiance reste morose, notamment dans l’industrie. Mais le secteur des services continue de bénéficier des effets de rattrapage post-Covid et des vastes programmes d’incitation fiscale. Essentielle à la croissance économique, la demande des consommateurs privés ne s’est pas véritablement effondrée jusqu’à présent.

Mais cette situation conjoncturelle d’une robustesse globalement surprenante doit être évaluée avec une grande prudence selon nous. En effet, le revers de la médaille est que le marché du travail reste en surchauffe dans de nombreuses régions, ce qui engendre des pressions inflationnistes croissantes, avec tous les effets secondaires que cela implique. Certes, le taux d’inflation global diminue dans la plupart des pays occidentaux, en partie grâce à d’importants effets de base. Mais l’inflation sous-jacente a eu tendance à se généraliser, ce qui constitue un véritable casse-tête pour les banques centrales. En effet, ces dernières veulent éviter que l’anticipation d’une inflation excessive à long terme ne se généralise. Par conséquent, même si le cycle de hausse des taux touche à sa fin, nous ne prévoyons pas encore son arrêt imminent. Les vents contraires de la politique monétaire devraient donc encore se renforcer dans l’immédiat aux États-Unis et dans la zone euro, mais aussi en Suisse.

Sans compter qu’outre les aspects purement conjoncturels, de nombreuses autres sources de perturbation pourraient affecter l’évolution économique mondiale par contagion. Citons tout d’abord la guerre en Ukraine, dont les éventuels revirements sont tout simplement imprévisibles. Il convient également de noter l’intensification des frictions entre la Chine et l’Occident en raison de systèmes en porte-à-faux, en général, et de la question de Taïwan, en particulier. Bien que ces querelles se limitent pour l’instant aux sphères diplomatiques et économiques, les tensions militaires croissantes en mer de Chine méridionale et le rapprochement entre Moscou et Pékin sont très inquiétants.

Éviter de céder prématurément au pessimisme

Le durcissement des conditions de crédit aux États-Unis, l’inflation tenace, les vents contraires monétaires persistants et les perturbations géopolitiques imprévisibles: ce contexte est peu favorable à l’économie mondiale en ce début de deuxième trimestre. Mais pour le moment, nous ne pensons pas qu’il soit opportun de céder au pessimisme absolu. Par conséquent, notre scénario de base ne prévoit pas de contraction économique aux États-Unis, malgré un risque de récession accru. Un ralentissement conjoncturel semble inévitable dans la zone euro, mais il devrait être relativement bref et modéré. L’économie suisse, quant à elle, n’échappe pas à la situation conjoncturelle mondiale, mais reste résiliente grâce à sa structure et à ses entreprises robustes. Il n’y a encore aucun signe de récession en Suisse.

Il ne faut donc pas jouer les Cassandre en ce qui concerne la conjoncture mondiale. Mais gardons à l’esprit le fait qu’à l’heure actuelle, un rien risque de faire dérailler le développement économique. Pour rester dans l’imagerie pascale populaire, la conjoncture est encore aussi fragile qu’un œuf cru.

Notre positionnement

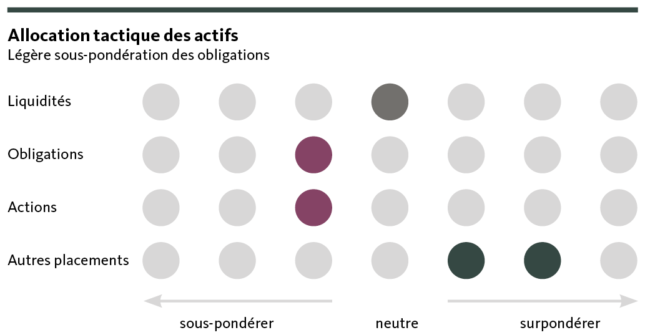

Nous restons défensifs compte tenu de l’augmentation des risques

Les récentes turbulences dans le secteur bancaire ont ravivé les risques pesant sur la croissance. Malgré tout, la lutte contre l’inflation reste la priorité absolue des banques centrales. Le contexte restera donc tendu pour les investisseurs à court terme. C’est pourquoi notre portefeuille conserve une orientation tactique légèrement défensive.

Obligations

Les turbulences dans le secteur bancaire ont accru la demande pour les valeurs refuges que sont les emprunts d’État, pénalisant les rendements. Mais l’apaisement actuel des incertitudes devrait permettre aux taux d’intérêt de remonter légèrement ces prochaines semaines. Ce potentiel de hausse est néanmoins limité par la fin imminente des cycles de relèvement des taux directeurs. À plus long terme, nous anticipons encore une baisse des taux d’intérêt, prévision basée sur nos hypothèses de détente de l’inflation et de ralentissement de la croissance. Nous renforçons légèrement nos positions en obligations en francs suisses, atténuant ainsi notre sous-pondération tactique des obligations.

Actions

Les marchés des actions se sont dans l’ensemble bien remis des turbulences temporaires liées à l’accroissement des risques affectant la stabilité des marchés financiers. Mais cet épisode a augmenté les risques relatifs à la croissance. Dans ce contexte, les marges et les bénéfices des entreprises devraient rester sous pression. Mais dans l’immédiat, la stabilité relative de la consommation privée soutient les marchés boursiers. Compte tenu de l’accroissement du risque de récession, nous conservons notre orientation modérément défensive et maintenons une légère sous-pondération des actions.

Placements alternatifs

Les marchés immobiliers internationaux restent confrontés à des taux d’intérêt élevés et à des vents contraires économiques. Mais cela s’applique peu au marché immobilier suisse qui, fort d’une demande élevée et d’une offre insuffisante, fait état d’une robustesse surprenante. C’est pourquoi l’immobilier suisse demeure un pilier important de notre allocation. Par ailleurs, l’or reste aussi un élément clé de diversification du portefeuille dans un contexte d’incertitudes persistantes.

Nos prévisions

Basées sur un ralentissement économique

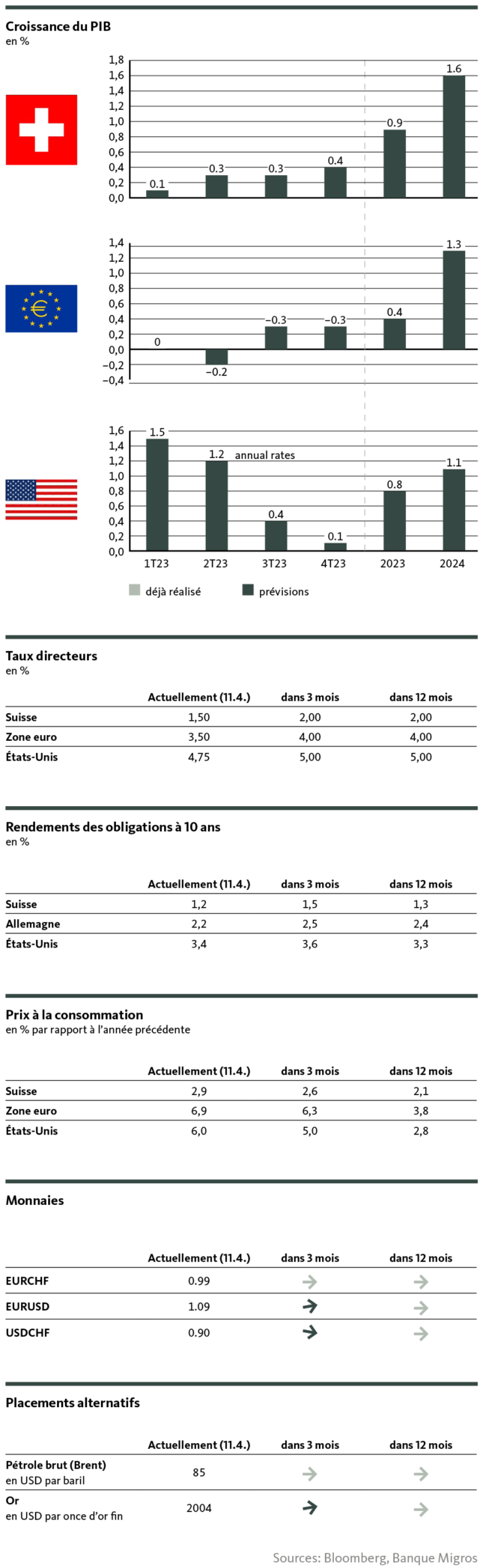

Conjoncture

La situation conjoncturelle mondiale reste morose, mais fait généralement preuve d’une robustesse surprenante. Cependant, cette situation est très fragile et les risques ont augmenté. Le durcissement des conditions de crédit aux États-Unis, l’inflation tenace et les vents contraires monétaires persistants pourraient freiner l’évolution économique.

Mais pour l’instant, nous ne prévoyons pas de contraction économique aux États-Unis, malgré un risque de récession accru. Un ralentissement conjoncturel semble inévitable dans la zone euro, mais il devrait être relativement bref et modéré. L’économie suisse, quant à elle, n’échappe pas à la situation conjoncturelle mondiale, mais elle reste résiliente. Il n’y a encore aucun signe de récession en Suisse.

Inflation

Certes, le taux d’inflation global diminue dans la plupart des pays occidentaux, en partie grâce à d’importants effets de base. Mais l’inflation sous-jacente a eu tendance à se généraliser, ce qui constitue un véritable casse-tête pour les banques centrales. En effet, ces dernières veulent éviter que l’anticipation d’une inflation excessive à long terme ne se généralise. Ce risque ne doit pas être sous-estimé car les prix des produits alimentaires augmentent plus que la moyenne. Cela affecte surtout les ménages à faible revenu, qui dépensent une part relativement élevée de leur revenu dans le commerce de détail et subissent donc une forte baisse de leur pouvoir d’achat.

Taux directeurs

Par conséquent, même si le cycle de hausse des taux touche à sa fin, nous ne prévoyons pas encore son arrêt imminent. La marge de manœuvre conjoncturelle est encore suffisante pour que les banques centrales continuent à lutter contre une inflation tenace et, surtout, généralisée. D’ici à l’été, nous prévoyons une légère hausse des taux directeurs aux États-Unis et dans la zone euro, mais aussi en Suisse. Nous restons convaincus que de fortes baisses de taux ne seront pas encore opportunes cette année.

Taux sur les marchés des capitaux

Malgré la situation difficile des banques régionales américaines, nous estimons que le risque de généralisation de la crise bancaire a été écarté, du moins pour l’instant. Les établissements européens sont, quant à eux, fondamentalement solides. Le revirement entamé anticipe donc largement une nouvelle hausse des rendements. Dans la zone euro, l’incertitude conjoncturelle pèse généralement sur les cours des obligations, si bien qu’à long terme, il faut s’attendre à un écartement des spreads par rapport aux rendements suisses et à un resserrement par rapport aux rendements américains.

Monnaies

Les cours de change qui importent le plus selon nous continuent d’évoluer dans une fourchette relativement étroite. Compte tenu de la fragilité de la conjoncture américaine et du potentiel limité de hausse des taux de la Fed, le dollar restera sous pression à court terme. À moyen terme, le billet vert sera notamment soutenu par la différence de taux, tandis que des raisons structurelles continueront de peser sur l’euro.

Dans un contexte encore incertain, le franc suisse reste très prisé et continue donc de s’apprécier. Cette vigueur du franc, en particulier face à l’euro, a un effet anti-inflationniste qu’apprécie la BNS.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent pas une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du destinataire. Le destinataire est expressément invité à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur migrosbank.ch/bib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. La Banque Migros ne garantit ni l’exactitude ni l’exhaustivité des présentes informations et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de l’utilisation de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.

© Migros Bank, Santosh Brivio (évaluation et prévisions), Michael Birrer (positionnement)