Aperçu des placements novembre 2024

Trump 2.0: Quo vadis?

Éditorial

La poule aux œufs d’or?

Chers investisseurs,

Durant la campagne électorale, Donald Trump a multiplié les promesses: entre croissance économique et diminutions des impôts, des taux d’intérêt et surtout, de l’inflation. Cette dernière a probablement été un facteur décisif dans sa réélection à la présidence américaine. Car même si aucun électeur ne peut dire non à des taux bas et à des baisses fiscales, c’est bien l’inflation galopante de ces dernières années qui a caracolé en tête du baromètre des préoccupations des citoyens américains. Bien que la Banque centrale américaine (Fed) soit parvenue à contenir considérablement l’inflation – sans pour autant faire suffoquer l’économie – beaucoup d’Américains frémissent encore à la vue de leur ticket de caisse. Et comment ne pas les comprendre: de nombreux biens de consommation courante ont vu leurs prix bondir depuis quelques années. Pourtant, les salaires nominaux américains ont augmenté plus fortement que l’inflation pendant la même période, ce qui a entraîné une hausse du pouvoir d’achat américain. Une bonne nouvelle pourtant passée inaperçue pour l’opinion publique américaine, restée les yeux rivés sur l’explosion ressentie des prix. Dans ce contexte, nul ne peut s’étonner que Donald Trump ait réussi à marquer des points auprès de nombreux électeurs en promettant de maîtriser l’inflation, ou même de baisser les prix.

Il est plus difficile de saisir comment le président américain fraîchement réélu compte tenir cette promesse, car les principaux piliers de son programme de politique économique ne vont pas réduire l’inflation. Bien au contraire. À commencer par les menaces de droits de douane, qui se répercuteront probablement et en grande partie sur les tickets de caisse des consommateurs américains. Là-dessus, avec la réduction annoncée de l’immigration, Donald Trump risque de ressusciter la spirale prix-salaires tant redoutée et, ce faisant, de relancer un puissant moteur inflationniste. La déréglementation et les baisses d’impôts stimuleront la croissance économique américaine, mais là aussi, très probablement au prix d’un retour de l’inflation.

On peut également se demander si le programme économique de Donald Trump, inflationniste sur le fond, est compatible avec ses promesses de baisse des taux d’intérêt. D’une part, la Fed réagira à une éventuelle résurgence de l’inflation en redoublant de prudence vis-à-vis des baisses prévues des taux directeurs. D’autre part, les réductions fiscales prévues ne feront qu’augmenter la dette, ce qui conduira le marché à exiger une prime de risque pour la détention des emprunts d’État américains. Ces deux facteurs auront finalement tendance à retarder la baisse des taux américains.

On attend donc avec impatience de voir comment Donald Trump compte tenir ses nombreuses promesses électorales, et si la poule aux œufs d’or tant promise ne va pas finir par être tuée dans l’œuf.

Et que peut attendre le reste du monde de ce Donald Trump 2.0? Quelles régions et entreprises pourraient en profiter? Lesquelles pourraient en pâtir? Quels sont les principaux risques? C’est ce que nous allons vous révéler dans ce numéro de l’Aperçu des placements.

Bien à vous,

Michael Birrer

Responsable Research & Advisory

Notre évaluation

Dur retour à la réalité en Europe

L’ombre de la présidence Trump plane déjà sur la conjoncture. La situation déjà difficile de l’Europe risque de se détériorer encore, mais la Suisse a quelques raisons d’espérer.

Donald Trump devient le 47e président des États-Unis et réinvestira la Maison-Blanche dans environ deux mois. Fait indéniable que de nombreux observateurs, en particulier en Europe, ont refusé d’admettre pendant la campagne électorale et sur lequel ils ont fermé les yeux. En effet, l’ancien président controversé avait bel et bien toutes ses chances.

Le réveil a été difficile. Donald Trump n’a pas seulement remporté les swing states, au centre d’une campagne intense. Il a en plus obtenu la majorité absolue des votes, et de très loin, parvenant à conquérir un nombre remarquable de nouveaux groupes d’électeurs par rapport à 2016. Parallèlement, les républicains ont conquis la majorité au Sénat et disposeront probablement aussi de la majorité absolue au sein de la Chambre des représentants.

Regarder les choses en face

En Europe, beaucoup ont été pris de court. Non seulement les milieux politiques et économiques doivent s’entendre avec cette nouvelle administration Trump, mais aussi avec un président qui, selon toute vraisemblance, pourra en faire à sa guise pendant au moins deux ans, à savoir qu’il n’aura guère à affronter de blocages parlementaires dans la mise en œuvre de sa politique.

La persistance européenne à exclure ce scénario qui lui semblait improbable est brutalement apparue au grand jour dans la nuit du 6 novembre. Et à cet égard au moins, la réélection de Trump a quelque chose de positif: l’Europe – comme le reste du monde – va opérer un dur retour à la réalité, face au style de gouvernance souvent erratique et imprévisible du parti républicain. L’heure n’est plus à l’espoir d’une coopération internationale et à la délégation de responsabilité, qui consistait à se laisser bercer par les positions américaines. Malgré son imprévisibilité, on peut en effet tirer une leçon de ce premier mandat de Donald Trump: avec «America first», le républicain mène une politique intransigeante guidée par les intérêts du pays. Charles de Gaulle a dit: «Les États n’ont pas d’amis, ils n’ont que des intérêts». Sous Donald Trump, cette primauté refoulée revient comme vérité dérangeante.

Dur retour à la réalité en Europe, qui apparaît particulièrement consternante. Sa capacité de défense reste désastreuse et ne mérite même pas d’être qualifiée comme telle dans de nombreux États membres. Pour faire face à un agresseur comme Poutine de façon raisonnablement crédible, il faudrait investir des milliards d’euros dans des structures militaires négligées depuis des décennies. Un argent que l’UE en difficulté n’a pas, car les dividendes de la paix ont été utilisés ailleurs. Le fait que le «hard power» de l’Amérique s’éloigne de plus en plus de l’Europe et se rapproche de son adversaire stratégique à l’Est – et pas seulement depuis Donald Trump – a été délibérément refoulé et ignoré à des fins électoralistes.

Qui paie la capacité de défense?

Il faut ouvrir les yeux. Depuis son premier mandat, Donald Trump n’a jamais caché qu’il aimerait voir partir au plus vite de nombreuses troupes stationnées sur le Vieux Continent. À en juger par les nouvelles majorités politiques à Washington, et comme il n’a désormais plus besoin de se livrer à des calculs politiques en vue d’une autre réélection, son niveau d’intransigeance pourrait bien atteindre des sommets. Et l’Europe n’aura probablement d’autre choix que d’augmenter massivement les dépenses consacrées à la défense, qu’elle le veuille ou non.

Et difficile de compenser ces dépenses supplémentaires par une hausse des recettes. En effet, dans la situation conjoncturelle actuelle, il est illusoire d’espérer une augmentation immédiate des recettes fiscales. Les grandes économies de l’UE font face à des vents contraires plus ou moins violents sur le plan conjoncturel et/ou sont confrontées à une situation financière (par exemple la France ou l’Italie) qui réduit leur marge de manœuvre à un vœu pieux.

Cette situation mouvementée va encore s’aggraver dans les années à venir. En effet, la politique «America first» de Trump devrait déplacer encore plus fortement les flux de capitaux internationaux vers les États-Unis. N’en déplaise aux cœurs libéraux (peut-être contraints eux aussi de regarder les choses en face), la question suivante livre une vérité qui dérange: faut-il davantage investir son capital dans une économie de plus en plus protectionniste, mais intérieurement placée sous le signe de la dérégulation, des incitations fiscales ou des avantages fiscaux pour les consommateurs déjà solides? Ou bien faut-il préférer un espace économique peut-être un peu moins protectionniste, malade d’une réglementation excessive, où la charge fiscale déjà élevée ne fait que s’orienter à la hausse et où la marge de manœuvre entrepreneuriale ne cesse de diminuer? Pas si simple.

Les châteaux en Espagne menacent de s’effondrer

Ces considérations à elles seules montrent que le retard compétitif de l’Europe par rapport aux États-Unis va continuer de se creuser sous Donald Trump – sans parler des droits de douane américains de 10% à 20%. Ce retour à la réalité, inévitable avec Trump, révélera sous une lumière crue que, dans sa quête de sphères morales, écologiques et sociales toujours plus élevées, l’Europe a négligé de façon coupable la dimension économique. Loi sur la chaîne d’approvisionnement, «New Green Deal», tournant énergétique, politique d’immigration (très) laxiste, réglementation de l’IA – toutes ces règles, qui se justifient d’un point de vue normatif, se heurtent le plus souvent à la réalité économique et, a fortiori, lorsque la superpuissance incontestée réglemente à tout va en usant de son avantage. Les nobles intentions de l’Europe ont un effet boomerang sur l’économie réelle, d’autant plus violent que ses objectifs sont trop ambitieux. Comme bien souvent, l’enfer est pavé de bonnes intentions.

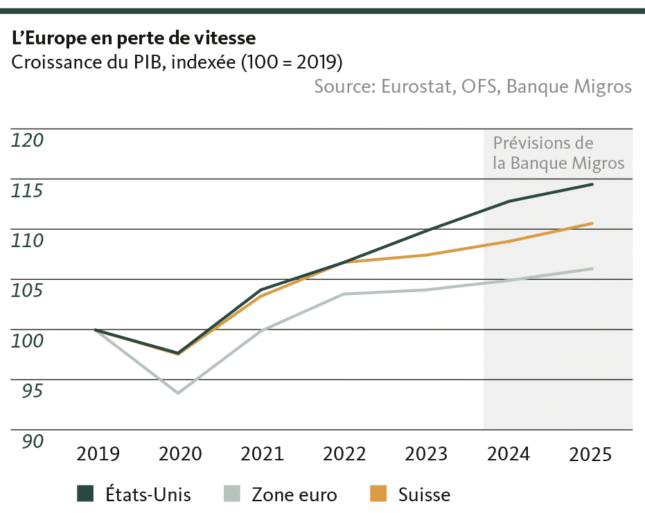

C’est la fin d’un aveuglement, qui a déjà frappé l’industrie automobile européenne indépendamment de Trump, et le réveil s’annonce douloureux pour l’Europe. Le Vieux Continent échappe pour le moment à la perspective d’un rattrapage économique, du moins dans la première phase de la présidence Trump. Le ralentissement conjoncturel et l’évolution latérale devraient au contraire se prolonger, en faveur d’une économie américaine encore plus robuste. Dans l’économie mondiale, le bonheur des uns fait le malheur des autres.

La Suisse entre deux eaux…

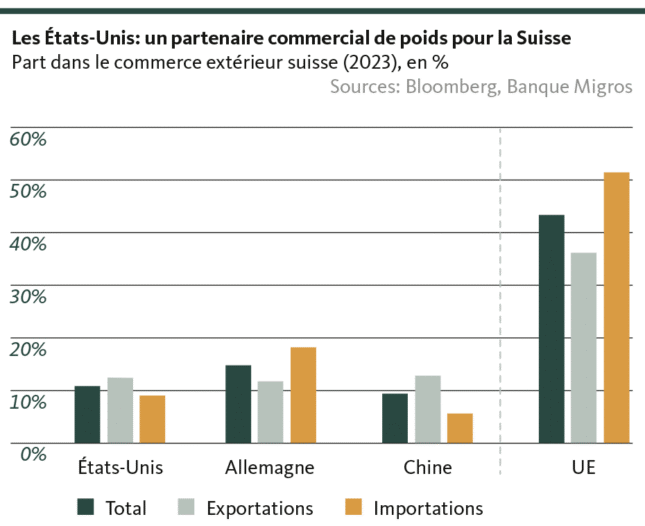

Du point de vue suisse, la nouvelle situation économique mondiale place une fois encore le pays sur une ligne de crête. L’UE représente 43% du commerce extérieur et revêt, à ce titre, une grande importance pour de nombreuses entreprises suisses. Si les vents contraires économiques se renforcent en Europe, l’économie suisse n’en sortira pas non plus complètement indemne. Si l’on ajoute à cela les droits de douane américains serinés à l’envi par Donald Trump, cela aura un impact énorme sur les exportations: les États-Unis sont désormais, avec la Chine, la première destination des exportations suisses – devant l’Allemagne.

Si Donald Trump met effectivement en place un régime douanier global et rigoureux, l’économie suisse en pâtirait doublement. D’une part, les exportations vers les États-Unis, déjà chères en raison de la vigueur du franc, se renchériraient brusquement et, de l’autre, le marasme économique s’aggraverait dans l’UE, notre principal partenaire commercial.

…avec une petite lueur d’espoir

Si, toutefois, la future administration Trump renonce à ces droits de douane, les perspectives ne sont pas si sombres pour l’économie suisse. Les établissements helvétiques qui exercent d’importantes activités outre-Atlantique profiteront eux aussi de la déréglementation à prévoir du secteur financier. Et le secteur pharmaceutique n’est pas en reste: l’échec de Kamala Harris écarte pour l’instant le risque d’une baisse des marges bénéficiaires aux États-Unis. De leur côté, les fabricants de biens de consommation devraient tirer profit des d’allégements fiscaux pour de larges couches de la population américaine.

Enfin, les relations entre la Suisse et les États-Unis semblent généralement meilleures lorsqu’un gouvernement républicain est au pouvoir à Washington. La relation entre les deux républiques sœurs a été marquée par plusieurs bras de fer pendant les mandats des présidents démocrates, à commencer par l’affrontement autour du secret bancaire sous Barack Obama. D’un autre côté, la Suisse n’a jamais été aussi proche de conclure un accord de libre-échange avec les États-Unis qu’à l’époque du premier mandat de Donald Trump. Si cela n’a pas marché durant le mandat précédent, c’est principalement du fait des intérêts particuliers de la Suisse, qui n’ont pas pu être alignés à temps pour l’entrée en fonction de Joe Biden.

À l’heure actuelle, difficile d’évaluer si un tel accord pourra être conclu sous le second mandat de Donald Trump ou au contraire, si de nouvelles barrières douanières vont se dresser sous peu. Nous aurions tendance à réagir de façon optimiste, et à considérer plutôt les menaces douanières comme le moyen de créer une base de négociation optimale pour les États-Unis. Mais avec un Donald Trump, rien n’est jamais vraiment sûr. L’imprévisibilité de Donald Trump évoquée plus haut place également la Suisse à l’épreuve d’une nouvelle réalité.

Santosh Brivio

Senior Economist

Banques centrales

La Fed marche sur des œufs

Devant la robustesse de l’économie américaine et les conséquences probables de la politique économique de Trump, la Fed va ralentir le rythme de ses assouplissements monétaires. La BCE et la BNS se préparent à de nouvelles baisses des taux.

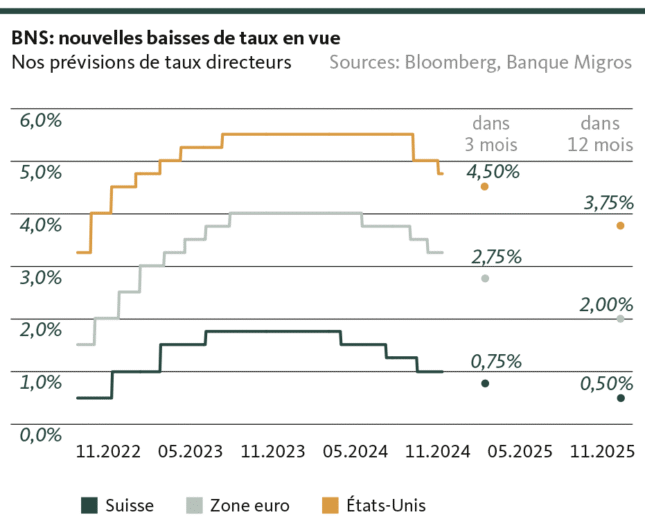

Banque nationale suisse

En juin 2021, l’inflation était descendue jusqu’à 0,6% en Suisse. Le mois d’octobre se situe donc dans la fourchette inférieure de la marge de fluctuation de la BNS (0 à 2%). L’autorité monétaire se concentre par conséquent sur les risques de ralentissement de l’inflation. Les prix se détendent toujours plus, et sont même déjà plus bas qu’il y a un an dans certains secteurs de consommation (comme les produits alimentaires). Cette dynamique s’explique par la hausse de la valeur externe du franc, qui fait diminuer le prix des biens d’importation et pèse sur le niveau des prix en Suisse. En réaction, la BNS a encore annoncé au moins deux nouvelles baisses des taux. Les interventions sur le marché des changes doivent constituer un instrument ponctuel et non systématique.

Banque centrale européenne

En abaissant ses taux en octobre, la BCE a fait pression sur le gaz et abandonné son rythme trimestriel initial. La dynamique de désinflation offre à la BCE une plus grande marge de manœuvre pour assouplir davantage sa politique monétaire sans avoir à craindre une nouvelle hausse de l’inflation. Le phénomène s’explique par la faiblesse de la conjoncture dans les plus grandes économies de la zone euro, où le taux d’épargne des ménages a récemment commencé à augmenter au détriment de la consommation privée. Dans ce contexte, une réduction du niveau général des taux d’intérêt est bienvenue. Dans le courant de l’année prochaine, la BCE devrait lever un peu le pied pour revenir progressivement au niveau neutre des 2%.

Réserve fédérale

Sans surprise, la Fed a procédé à une «légère» baisse des taux de 25 points de base juste après les élections présidentielles. Au cours de la conférence de presse, l’attention des médias s’est focalisée sur l’impact de l’élection de Trump, scrutant tout particulièrement son influence sur la politique monétaire, puisque le 47e président des États-Unis s’est montré plusieurs fois critique envers Jerome Powell, le président de la Fed qu’il avait nommé en 2018. J. Powell a bien entendu insisté sur l’indépendance totale de la banque centrale dans la définition de la politique monétaire. Au vu de l’atterrissage en douceur qui s’annonce, et qui ne peut d’ailleurs plus guère être considéré comme un atterrissage du point de vue de la croissance économique, et devant la perspective d’une pression accrue sur les prix après l’introduction de droits de douane, il faut s’attendre à ce que la Fed redouble de prudence. C’est aussi la perception du marché: courant octobre, les acteurs du marché ont nettement revu leurs attentes excessives et sont désormais en adéquation avec nos prévisions.

Valentino Guggia

Economist

Marchés des capitaux

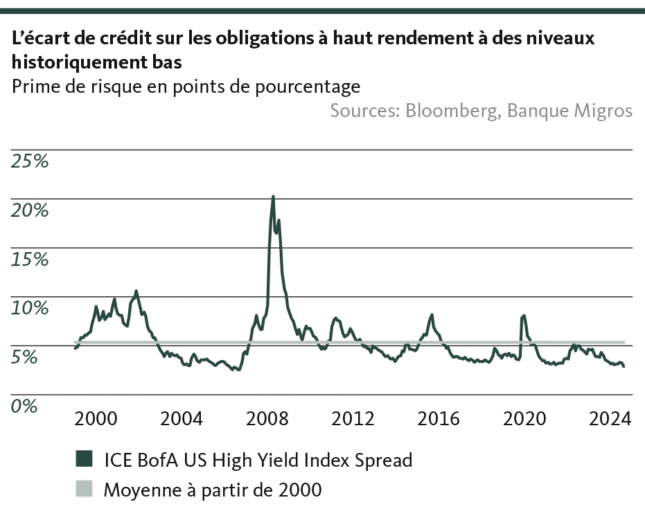

La prime de risque maintient des taux élevés

À l’étranger, les taux sur les marchés des capitaux se découplent de plus en plus des taux directeurs et la tendance «higher for longer» se consolide. La Suisse s’apprête, quant à elle, à entrer dans une nouvelle période de taux bas.

Suisse

Le rendement des emprunts d’État à 10 ans reste sous pression et stagne à environ 0,4% depuis quelques mois. Les deux nouvelles baisses des taux prévues sont solidement ancrées dans les déclarations des membres de la Direction générale de la BNS. Après la publication des chiffres de l’inflation en octobre, l’hypothèse d’une troisième baisse des taux d’ici à l’automne prochain s’est répandue sur le marché. En outre, les tensions géopolitiques alimentent la demande mondiale de valeurs refuges telles que les emprunts de la Confédération. C’est pourquoi nous partons du principe que le potentiel de hausse est fortement limité et qu’il est peu probable que la politique monétaire nous réserve des surprises.

Zone euro

Dans la zone euro, l’évolution des taux sur le marché des capitaux s’est découplée de la baisse des taux directeurs. Les emprunts d’État allemands à 10 ans ont enregistré une hausse de rendement de 2% à 2,4% avant de perdre légèrement du terrain. Cela montre à quel point les cours intègrent de plus en plus une prime de risque face aux préoccupations persistantes quant à l’endettement, au manque de discipline budgétaire de certains États membres importants et au marasme conjoncturel. Enfin, la crise politique actuelle en Allemagne alimente les incertitudes quant à une éventuelle reprise économique.

États-Unis

Les rendements des emprunts d’État américains ont eux aussi augmenté ces dernières semaines. Il faut s’attendre à un ralentissement de l’assouplissement monétaire en raison de la croissance économique résiliente. En outre, l’accroissement rapide de la dette publique aura son importance après l’élection de Donald Trump. Les allégements fiscaux en faveur des citoyens aisés et des entreprises iront de pair avec une réduction des dépenses publiques, de sorte que l’impact sur le déficit budgétaire n’est pas encore clair.

Valentino Guggia

Economist

Actions

Les marchés des actions sous Trump 2.0

Alors que le nouveau programme économique américain est axé sur la déréglementation, les baisses d’impôts et le soutien à l’économie américaine, ses effets bénéficieront au marché boursier américain. Ailleurs, le bilan sera plus variable.

États-Unis

Le secteur de l’énergie, en particulier les compagnies pétrolières et gazières, devrait grandement profiter de la déréglementation sous l’administration Trump. Cela dit, les entreprises axées sur l’énergie durable, déjà malmenées, pourraient devoir affronter encore de nouveaux obstacles.

Les valeurs financières peuvent elles aussi escompter des effets positifs. Les baisses d’impôts devraient aider les gestionnaires d’actifs, tandis que la hausse des taux d’intérêt devrait profiter aux assureurs-vie et aux banques. En outre, la déréglementation pourrait bien amener à un assouplissement des exigences de fonds propres, et donner ainsi des ailes au marché du private equity, marqué par les fusions et acquisitions.

Les petites et moyennes entreprises devraient également être gagnantes. D’une part, elles bénéficieront des réductions d’impôts prévues et, d’autre part, Trump a récemment mis sur la table un droit de douane généralisé de 60% sur les importations de marchandises en provenance de Chine et de 20% pour le reste du monde. Bien que nous ne nous attendions pas à l’instauration d’un régime douanier d’une telle ampleur, le secteur industriel américain devrait fondamentalement profiter d’un relèvement des droits de douane à l’importation et de la protection qui en découle contre la concurrence internationale.

Union européenne

Même sans une hausse massive des droits de douane américains, l’Europe est déjà confrontée à quelques difficultés, notamment à la situation politique et économique tendue en Allemagne, en particulier dans l’industrie automobile allemande, ainsi qu’à l’inquiétude quant à la situation conjoncturelle en Chine – un marché de croissance essentiel pour de nombreuses entreprises européennes, à commencer par le secteur des biens de consommation. Un relèvement sensible des droits de douane américains en Europe toucherait en premier lieu les entreprises dotées de faibles capacités de production aux États-Unis ou exportant massivement des productions chinoises directement vers les États-Unis.

Chine

Il faut s’attendre à une forte augmentation des droits de douane sur les importations chinoises. Nous doutons toutefois que ces hausses couvrent réellement l’ensemble du pays à hauteur des 60% répétés pendant la campagne électorale. Il n’en reste pas moins qu’ils vont porter un coup dur au marché boursier chinois. Il faut donc s’attendre à ce que Pékin redouble d’efforts sur le terrain monétaire et budgétaire afin de relancer la demande intérieure et atténuer a minima le choc douanier.

Les perspectives restent les mêmes dans l’ensemble

Nous restons globalement confiants en ce qui concerne les actions. La baisse des taux reste le principal facteur de rendement. Compte tenu de l’évolution incertaine des politiques douanières, il convient de renforcer la diversification entre les différentes régions et d’envisager des réallocations régionales dès que les choses seront plus claires.

Andrej Franz

Spécialiste en placement

Placements alternatifs

Tendance latérale pour l’or et le pétrole

La présidence Trump a également un impact sur les placements alternatifs. Le canal latéral des cours du pétrole reste bien couvert, alors que le prix de l’or ne retrouvera plus son niveau record de fin octobre.

Sur le terrain de la protection du climat et de l’environnement, on discerne déjà les contours du programme du gouvernement Donald Trump. Il faut par exemple s’attendre à un nouveau retrait de l’Accord de Paris sur le climat. Pour rappel: durant le premier mandat du républicain, les États-Unis s’étaient déjà retirés de l’accord, avant de faire, pour ainsi dire, marche arrière durant l’administration Biden et de revenir dans le champ international de la convention. Aujourd’hui, la perspective du nouveau mandat de Trump laisse aussi craindre une sortie américaine de la Convention cadre des Nations Unies sur les changements climatiques (CCNUCC). Dans ce cas, les États-Unis ne participeraient plus aux négociations mondiales sur le climat pendant au moins quatre ans, et la CCNUCC perdrait son plus gros contributeur financier.

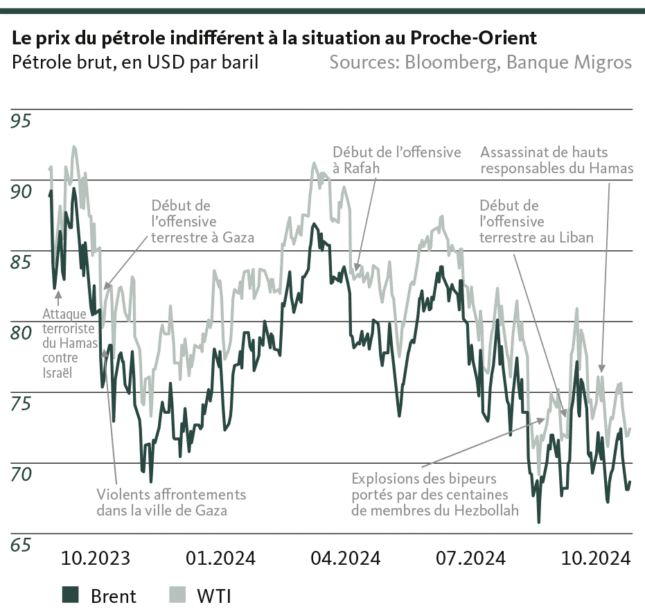

Un miroir de l’économie mondiale

Sur le plan de la politique intérieure aussi, les énergies renouvelables devraient subir une pression considérable sous la présidence Trump. Le républicain n’aura pas le regard tourné vers l’électromobilité, la production d’énergie alternative ou la décarbonisation; il s’attachera plutôt à promouvoir l’indépendance énergétique de l’Amérique. Il faut donc anticiper une réorientation vers les formes conventionnelles d’énergie fossile. Cela aura aussi des conséquences sur l’environnement de placement. Si Donald Trump met en œuvre sa politique énergétique comme prévu, le potentiel de prix du pétrole brut américain (WTI) sera limité, proche de son niveau actuel. Étant donné que les États-Unis voient leur importance s’amenuiser (toujours plus) en tant qu’acheteurs sur le marché international du pétrole, les éventuelles hausses de prix du pétrole européen (Brent) resteront très limitées, d’autant que l’évolution conjoncturelle en Europe ne laisse pas présager d’effet favorable du côté de la demande. Bien que la guerre se poursuive en Ukraine et au Proche et Moyen-Orient, nous estimons que notre prévision d’une évolution latérale des prix du pétrole reste solidement étayée.

L’or face à des vents contraires qui s’intensifient

Malgré la récente correction, nous considérons que le cours de l’or reste relativement bien soutenu pour l’instant. Les considérations de taux et d’inflation s’équilibrent pour l’instant, de sorte que l’évolution est globalement latérale. En fonction de l’actualité, il ne faut toutefois pas exclure de fortes fluctuations à court terme.

Santosh Brivio

Senior Economist

Notre positionnement

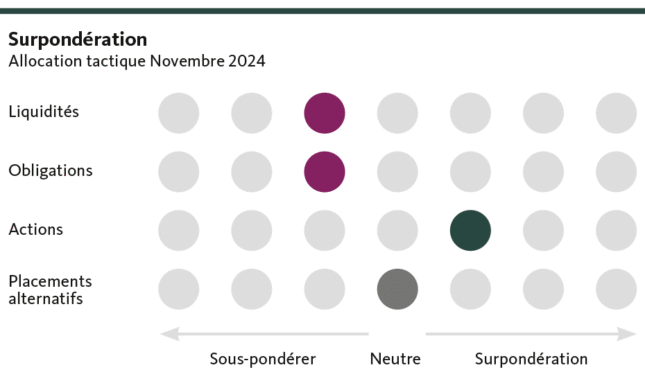

Pas de changement de l’allocation

Alors que le mois suivant la réélection de Donald Trump à la Maison-Blanche devrait s’accompagner d’une accalmie sur les marchés financiers, nous ne procédons pas à un changement de l’allocation neutre.

La victoire de Donald Trump a suscité une euphorie sur le marché boursier américain et le dollar s’est raffermi face à la plupart des monnaies. Parallèlement, les cours des cryptomonnaies ont atteint un pic. L’élection de Donald Trump ne change toutefois guère nos perspectives à moyen terme. Nous maintenons notre allocation légèrement cyclique.

Actions

Surpondération

Le marché américain des actions a nettement repris des couleurs suite à la victoire électorale de Donald Trump. Les marchés boursiers des autres pays industrialisés ont réagi avec plus de prudence, craignant que les droits de douane promis par Trump pendant la campagne électorale n’aient un impact sur la croissance économique. D’une manière générale, le contexte reste positif pour les actions dans un contexte de baisse des taux d’intérêt, de légère hausse de l’inflation et dans la perspective d’un atterrissage en douceur aux États-Unis.

Obligations

Légère sous-pondération

L’accélération de la désinflation dans le monde permet aux banques centrales de réduire leurs taux directeurs plus rapidement que ce que l’on pensait il y a quelques mois encore. Même si les facteurs géopolitiques continuent de générer une hausse des rendements à court terme, les obligations perdent généralement un peu de leur attrait avec la baisse des taux.

Placements alternatifs

Pondération neutre

La baisse des taux, conjuguée au ralentissement de la construction et à une demande toujours robuste, devrait soutenir le marché immobilier suisse. Rien n’indique que la tendance à la hausse des prix de l’immobilier résidentiel en Suisse devrait s’inverser. Après avoir atteint un nouveau record historique, l’or consolide son appui à un haut niveau.

Valentino Guggia

Economist

Zoom

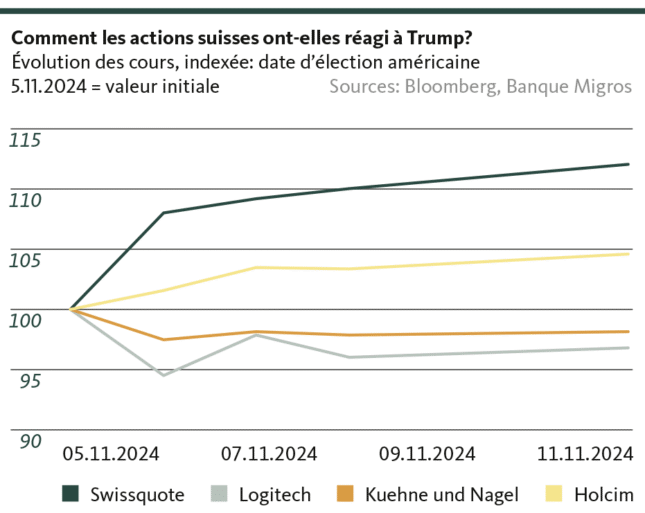

Trump: influence sur les actions suisses

Avec une valeur d’exportation de 56 milliards de francs par an, les États-Unis constituent le principal débouché commercial des entreprises suisses. Après la victoire électorale de Donald Trump et au vu de ses projets protectionnistes, les investisseurs doivent-ils repenser leurs portefeuilles?

L’élection de Donald Trump soulève de nombreuses questions pour les entreprises suisses. D’un côté, elles espèrent une politique favorable à l’économie, avec une déréglementation et une réduction des impôts sur les sociétés aux États-Unis. De l’autre, les droits de douane prévus sur les exportations ont de quoi les préoccuper. La Suisse est un pays exportateur, qui gagne un franc sur deux à l’étranger. Dans un monde où le protectionnisme gagne du terrain, il est indispensable que les entreprises suisses se préoccupent de leurs exportations. Mais alors que nous estimons que les droits de douane joueront un rôle plus important à l’avenir, quelles actions des entreprises suisses sont particulièrement bien positionnées et lesquelles seront pénalisées?

Au-delà des considérations entourant son secteur d’activité, une entreprise suisse doit surtout s’assurer une présence aux États-Unis. Les droits de douane étaient déjà un thème majeur durant le dernier mandat de Donald Trump et, depuis la guerre commerciale avec la Chine, de nombreuses entreprises suisses ont décidé d’implanter d’un site de production aux États-Unis. Avec quelque 300 milliards d’investissements directs, la Suisse est le septième investisseur étranger. En s’implantant aux États-Unis, les entreprises suisses peuvent non seulement échapper aux droits de douane, mais aussi profiter d’opportunités de croissance nettement meilleures et d’une réduction des impôts sur les sociétés par rapport à l’Europe. Cela concerne des entreprises suisses comme ABB, qui étend ses usines aux États-Unis, ou encore le cimentier Holcim, qui envisage d’introduire en bourse ses activités faîtières aux États-Unis l’an prochain. Alors que les valeurs industrielles suisses présentes aux États-Unis profitent de la croissance économique et de la réindustrialisation voulue politiquement, les projets de déréglementation de Donald Trump favorisent les valeurs financières suisses telles que Swissquote et Partners Group.

Les petites et moyennes entreprises (PME) suisses dont la part des exportations est importante et qui ne disposent pas de ressources financières suffisantes auront des difficultés à ouvrir une filiale de production aux États-Unis. Ce sont probablement elles qui pâtiront le plus des droits de douane à venir. Les entreprises dont la part de production est élevée en Chine, telles que Logitech, seront à la peine, car elles seront probablement confrontées à des droits de douane particulièrement élevés. Le second mandat de Trump pourrait également peser sur les opérations de l’entreprise logistique Kuehne + Nagel, car le nouveau régime douanier devrait exacerber les conflits géopolitiques et bousculer les chaînes d’approvisionnement. Les premières réactions boursières de certains titres suisses nous ont déjà montré les opportunités et les craintes autour de Trump.

Andrea Bally

Spécialiste en placement

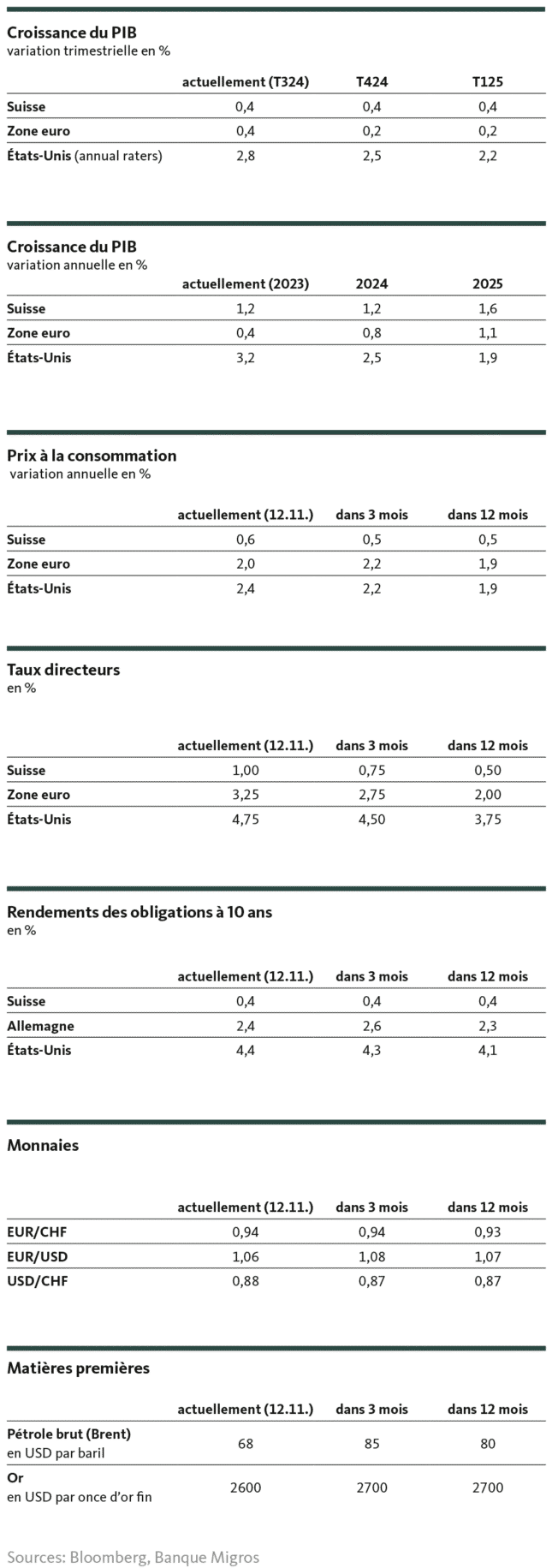

Nos prévisions

Du calme en perspective

Conjoncture

La conjoncture suisse demeure robuste et s’achemine vers une croissance annuelle solide. Aux États-Unis, les craintes d’une récession ont disparu pour l’instant, et le moteur de l’économie tourne à plein régime. La reprise dans la zone euro reste toutefois fragile et marquée par un regain des risques baissiers.

Inflation

Dans le monde entier, l’inflation montre des signes de ralentissement. Aux États-Unis, elle restera encore longtemps excessive, alors que dans la zone euro, elle devrait atteindre un plancher temporaire. La fin des effets de base fera de nouveau grimper les prix au quatrième trimestre au plus tard. En Suisse, la stabilité des prix n’est pas menacée à l’heure actuelle.

Taux d’intérêt

La BNS abaissera encore son taux directeur à deux reprises d’ici l’été. La BCE a accéléré le rythme pour ramener son taux directeur à un niveau neutre au cours des douze prochains mois. La Fed adopte une trajectoire plus prudente en raison de la robustesse de l’économie et de la possibilité de pressions inflationnistes liées au programme économique de Donald Trump.

Les taux d’intérêt demeurent à un niveau élevé persistant sur les marchés des capitaux étrangers. Le potentiel de hausse en Suisse est très limité.

Monnaies

Les mouvements du franc restent gérables, tant vis-à-vis du billet vert que de l’euro. Nous prévoyons une marge de négoce relativement étroite pour les deux paires de monnaies.

Santosh Brivio

Senior Economist

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent pas une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du destinataire. Le destinataire est expressément invité à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur migrosbank.ch/bib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. La Banque Migros ne garantit ni l’exactitude ni l’exhaustivité des présentes informations et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de l’utilisation de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.

© Migros Bank, Santosh Brivio, Valentino Guggia