Aperçu des placements Juin 2023

Une étape finale ardue

La situation conjoncturelle mondiale s’est assombrie en cette fin de premier semestre. La zone euro en particulier, mais aussi les États-Unis, font face à des vents contraires. Un positionnement défensif reste donc de mise.

Notre évaluation

Le sommet des taux d’intérêt se rapproche

Les sportifs d’endurance le savent bien: l’étape finale est toujours difficile. L’arrivée n’est plus très loin, mais le corps et l’esprit sont fatigués, et au-delà de ce que l’on espère être le dernier virage se cachent souvent un autre virage ou une autre montée.

Voilà plus ou moins la situation à laquelle la politique monétaire est confrontée. L’arrivée – le sommet des taux d’intérêt – est certes toute proche. Mais le risque demeure que le dernier virage attendu sera encore suivi par un autre.

L’inflation sous-jacente tenace reste un défi

Cette situation affecte principalement la Fed. Après la hausse des taux la plus forte depuis les années 1980, la Réserve fédérale américaine est plus près de la dernière ligne droite que toute autre grande banque centrale. Mais en dépit d’un relèvement des taux directeurs de 500 points de base à 5,25% actuellement (upper bound), un virage supplémentaire devrait encore apparaître sous la forme d’une nouvelle hausse de taux nécessaire. Cela s’explique principalement par l’inflation sous-jacente tenace qui reste à un niveau trop élevé en raison de la conjoncture étonnamment robuste et de la surchauffe persistante du marché du travail aux États-Unis.

La Banque centrale européenne (BCE) est plus éloignée de l’arrivée que la Fed. Le renchérissement annuel dans la zone euro a certes reculé récemment, passant d’un niveau record de 10,6% (octobre 2022) à 6,1%. Il reste toutefois nettement au-delà des 2% visés, et le taux de base (5,3% actuellement) est loin du niveau tolérable par la BCE. Cette dernière sera donc obligée d’intervenir en augmentant encore les taux.

La BNS sans compromis

La Banque nationale suisse (BNS) n’a pas encore atteint la dernière ligne droite non plus. La hausse des prix semble certes relativement modérée en Suisse, avec un taux annuel de 2,2% (taux de base de 1,9%). Elle dépasse toutefois l’objectif de 2% fixé par la BNS, ce qui constitue une épine dans le pied des gardiens de la monnaie suisse. Par le passé, en effet, la Direction générale de la BNS s’est engagée sans équivoque et sans compromis à maintenir la stabilité des prix. D’ici à la fin de l’année, il faut donc encore s’attendre à une ou deux hausses des taux en Suisse également, d’autant que l’économie nationale peut les absorber sans basculer en terrain récessif.

Mais la hausse des taux d’intérêt, qui se poursuit toujours, suscite également un effet de frein sur la conjoncture suisse. Après la forte croissance de 0,3% au premier trimestre, la dynamique conjoncturelle devrait donc s’essouffler pour l’instant.

Compte tenu du niveau relativement faible de l’inflation, la consommation privée en tant que moteur principal de la croissance ne devrait cependant pas être notablement freinée. Par contre, les forts vents conjoncturels contraires devraient avoir davantage d’impact, notamment dans les pays européens. L’inflation toujours excessive qui y sévit et qui – si l’on exclut les effets de base – n’a pas ou guère reculé empêche, pour l’heure, une reprise économique et peut même provoquer des phases de croissance négatives. En tant qu’économie ouverte et axée sur les exportations, la Suisse ne peut pas complètement se soustraire à ce contexte.

Dans nombre de régions, la politique monétaire a effectivement atteint la dernière ligne droite dans le cycle de relèvement des taux. Mais il faudra encore un peu de temps avant que le sommet ne soit définitivement atteint. Dans le même temps, le passage de la ligne d’arrivée se fait parfois largement au détriment de l’activité économique. L’étape finale est et reste ardue.

Notre positionnement

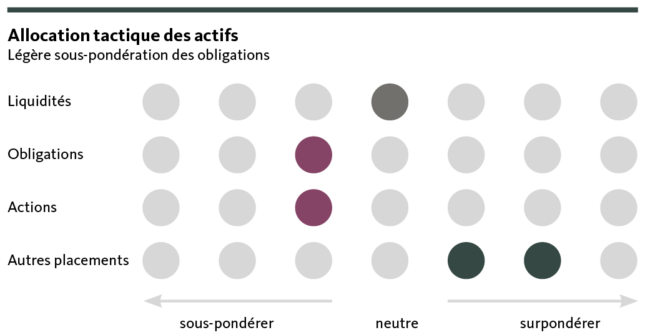

Nous maintenons une orientation légèrement défensive

Les perspectives pour le reste de l’année sont marquées par des risques en matière de croissance et d’inflation. La lutte contre l’inflation reste la priorité absolue des banques centrales. Il faut éviter le risque de la spirale prix-salaires sans ralentir excessivement la conjoncture. Par conséquent, l’environnement de placement reste pour l’instant tendu. C’est pourquoi notre portefeuille conserve une orientation légèrement défensive.

Obligations

Le cycle de resserrement des banques centrales touche à sa fin. Il faut encore s’attendre à quelques interventions pour l’année en cours, mais les premiers assouplissements interviendront l’année prochaine. C’est pourquoi les courbes des taux présentent des éléments inversés. À court terme, les hausses de taux imminentes et déjà intégrées généreront des rendements plus élevés; à plus long terme, il faut s’attendre à une baisse des rendements des emprunts longs du fait de la détente escomptée en matière d’inflation, de l’amélioration des perspectives économiques et de l’assouplissement de la politique monétaire. Aux États-Unis, en particulier, le niveau des rendements devrait rester élevé en raison des incertitudes politiques et économiques et de la réduction du bilan de la Fed. Nous maintenons pour l’heure la légère sous-pondération de cette classe d’actifs.

Actions

Malgré l’incertitude économique, les marchés des actions ont nettement progressé depuis le début de l’année. Les bénéfices des entreprises ont été meilleurs que prévu, et la consommation privée est restée solide en Suisse et aux États-Unis. Toutefois, la hausse des cours boursiers n’est pas généralisée, mais est plutôt due à la reprise des entreprises technologiques. Pour les mois à venir, nous tablons sur un ralentissement de la croissance, de sorte que les marges et les bénéfices des entreprises seront sous pression. Compte tenu du risque accru de récession, nous maintenons une légère sous-pondération des actions.

Placement alternatifs

Les marchés immobiliers internationaux restent sous pression en raison des taux d’intérêt élevés et des vents économiques contraires. Le marché immobilier suisse reste cependant toujours relativement peu impacté: fort d’une demande élevée et d’une offre insuffisante, il se montre étonnamment robuste. C’est pourquoi l’immobilier suisse reste un complément important du portefeuille. L’or reste lui aussi un élément de diversification du portefeuille dans un contexte d’incertitudes persistantes.

Nos prévisions

Le moteur de l’économie balbutie

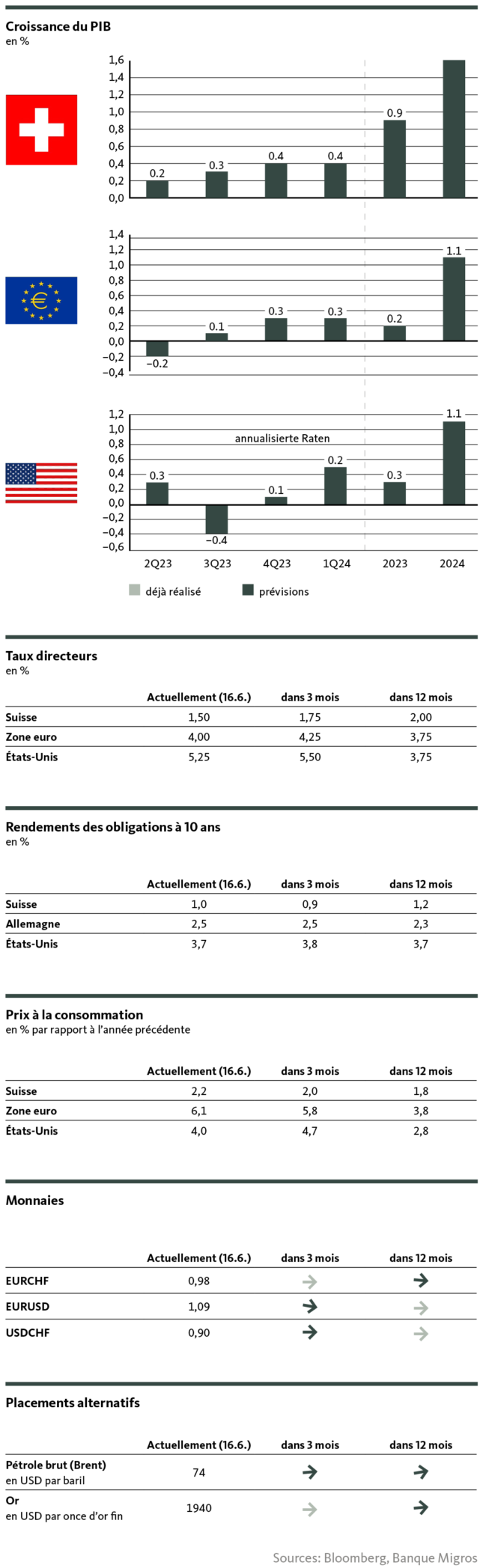

Conjoncture

Pendant les mois d’été, la conjoncture mondiale continuera de subir d’importants effets de freinage. Ceux-ci affecteront principalement la zone euro, où la consommation privée est à la peine du fait de la persistance d’une forte inflation, tandis que la hausse des taux d’intérêt grippe de plus en plus le moteur de l’économie.

Aux États-Unis, la conjoncture se révèle jusqu’à présent étonnamment imperméable aux tentatives de freinage massives de la Fed. Le marché du travail, en particulier, reste imperturbable et est toujours en surchauffe. Malgré la détérioration marquée des indicateurs avancés ces derniers temps, nous maintenons notre scénario de base qui prévoit que l’économie américaine devrait échapper de justesse à une forte récession.

L’économie suisse, quant à elle, reste relativement robuste. Mais après un excellent premier trimestre, le niveau élevé des taux d’intérêt et la conjoncture mondiale difficile laissent eux aussi des traces en Suisse, et la croissance devrait sensiblement s’essouffler. Toutefois, le poids des secteurs défensifs et la demande de consommation privée intacte continuent de soutenir la conjoncture suisse. Pour l’heure, aucune récession n’est en vue.

Inflation

L’inflation excessive recule dans de nombreuses parties du monde occidental. Nous estimons toutefois que ce ralentissement des pressions inflationnistes doit être considéré avec prudence: les taux d’inflation restent nettement supérieurs aux objectifs fixés par les banques centrales et les taux de base, en particulier, s’avèrent particulièrement résistants. De plus, le recul de l’inflation s’explique en grande partie par des effets de base, et la perte effective de pouvoir d’achat continue d’affecter considérablement la conjoncture, notamment en Europe. Dans ce contexte, le risque d’une spirale salaires-prix similaire à celle des États-Unis reste élevé au sein de l’Union monétaire.

Taux directeurs

Le sommet des taux d’intérêt se rapproche. Il n’est cependant pas encore atteint, ni en Suisse, ni aux États-Unis, ni dans la zone euro. Nous ne tablons toutefois plus que sur une augmentation gérable pour les trois zones économiques, et celle-ci devrait être achevée dans le courant de l’année. Nous ne prévoyons toujours pas de baisse des taux d’intérêt pour 2023.

Taux sur les marchés des capitaux

Nous estimons que la forte baisse des rendements des emprunts de la Confédération à dix ans ne sera pas durable. Au vu des incertitudes au sein de l’Union monétaire, nous tablons, à court terme, sur une pression à la hausse pour les taux d’intérêt sur les emprunts d’État européens, pression à laquelle les titres suisses ne pourront pas échapper.

Nous nous attendons à un niveau de rendement durablement élevé pour les bons du Trésor américain. Ceci en raison des vents conjoncturels contraires, des incertitudes liées à la campagne présidentielle américaine et de la nouvelle baisse du bilan de la Fed.

Monnaies

Compte tenu de la fragilité de la conjoncture américaine et des baisses de taux déjà intégrées par les marchés pour l’avenir immédiat, le dollar restera tendanciellement sous pression. Le billet vert devrait cependant avoir franchi le creux de la vague et rester couvert à la baisse, notamment du fait du différentiel de taux.

Pour des raisons conjoncturelles et structurelles, nous tablons sur un euro toujours à la traîne par rapport au franc suisse. Pour l’instant, un retour à la parité EUR/CHF ne se profile pas à l’horizon.

Disclaimer

Les informations contenues dans la présente publication de la Banque Migros SA servent à des fins publicitaires et d’information conformément à l’art. 68 de la loi sur les services financiers. Elles ne sont pas le résultat d’une analyse financière (indépendante). Elles ne peuvent en aucune façon être interprétées comme une incitation, une offre ou une recommandation portant sur l’achat et la vente d’instruments de placement, sur la réalisation de transactions particulières ou sur la conclusion de tout autre acte juridique, mais sont données uniquement à titre descriptif et informatif. Ces informations ne constituent ni une annonce de cotation, ni une feuille d’information de base, ni un prospectus. En particulier, elles ne constituent pas une recommandation personnelle ni un conseil en placement. Elles ne tiennent pas compte des objectifs de placement, du portefeuille existant, de la propension au risque, de la capacité de risque ni de la situation financière ou d’autres besoins particuliers du destinataire. Le destinataire est expressément invité à prendre ses éventuelles décisions de placement sur la base de ses propres clarifications, y compris l’étude des feuilles d’information de base et prospectus juridiquement contraignants, ou sur la base des informations fournies dans le cadre d’un conseil en placement. Les documents juridiquement contraignants sont disponibles sur migrosbank.ch/bib, pour autant qu’ils soient obligatoires et fournis par l’émetteur. La Banque Migros ne garantit ni l’exactitude ni l’exhaustivité des présentes informations et décline toute responsabilité en cas de pertes ou dommages éventuels de quelque nature que ce soit pouvant résulter de l’utilisation de ces informations. Les présentes informations constituent seulement un instantané de la situation à la date d’impression et ne sont pas automatiquement revues à intervalles réguliers.

© Migros Bank, Santosh Brivio (évaluation et prévisions), Valentino Guggia (positionnement)