Nel nuovo anno l’economia mondiale dovrebbe uscire dalla crisi. E così anche in Svizzera l’attenzione si focalizza maggiormente sui valori ciclici. Le qualità difensive non andrebbero però ignorate nella selezione dei titoli.

Il 2020 sarà ricordato come un anno nero nella storia dell’economia. Alla luce dei gravi danni economici, gli investitori azionari sono riusciti a scamparla senza pesanti conseguenze. Il merito è soprattutto della rapida e ampia risposta alla crisi da parte delle banche centrali e dei governi. Le generose misure di sostegno fiscale hanno attenuato le conseguenze del crollo economico, e il flusso di liquidità da parte delle banche centrali ha scongiurato lo scoppio di una crisi finanziaria. Ne hanno beneficiato anche i mercati azionari che, in una delle crisi economiche più gravi della storia, hanno vissuto il mercato ribassista più breve di tutti i tempi.

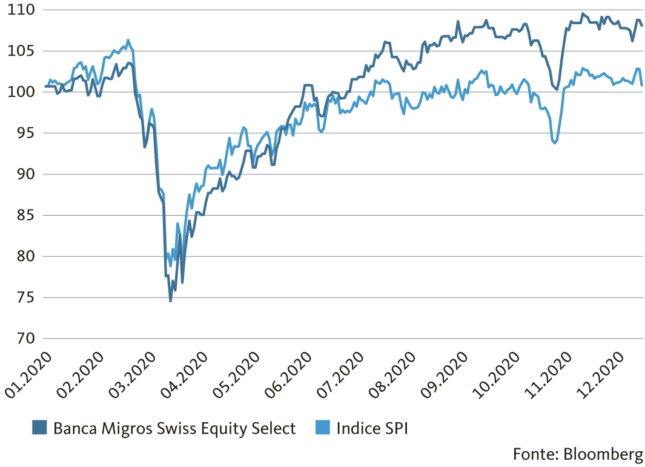

Le azioni svizzere si sono battute bene

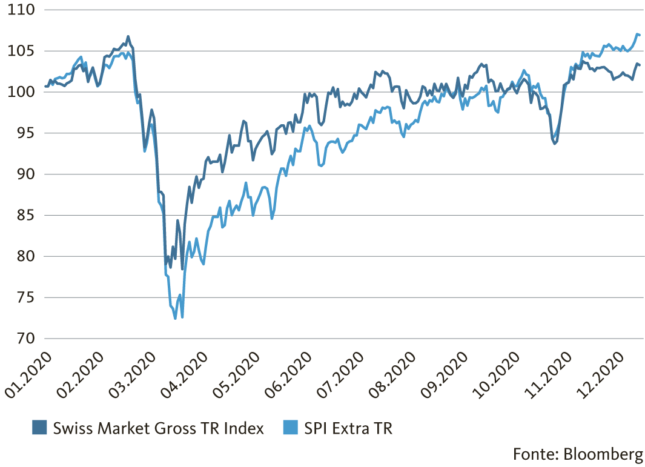

In questo difficile contesto il mercato azionario svizzero ha saputo mantenersi in buone condizioni nonostante l’anno di crisi. Come previsto, grazie al suo carattere difensivo le perdite nel crash sono state comparativamente modeste, in compenso lo SPI ha seguito a fatica la ripresa dei suoi corrispondenti statunitensi e dei mercati emergenti. Nel raffronto internazionale e in un’ottica annuale, il mercato azionario svizzero si colloca in una posizione intermedia. Mentre i titoli difensivi di maggiore spessore sono stati un importante sostegno soprattutto nel turbolento primo semestre, con la svolta data dallo sviluppo del vaccino sono state le small e mid cap ad acquisire rilevanza.

Le small e le mid cap stanno creando momentum

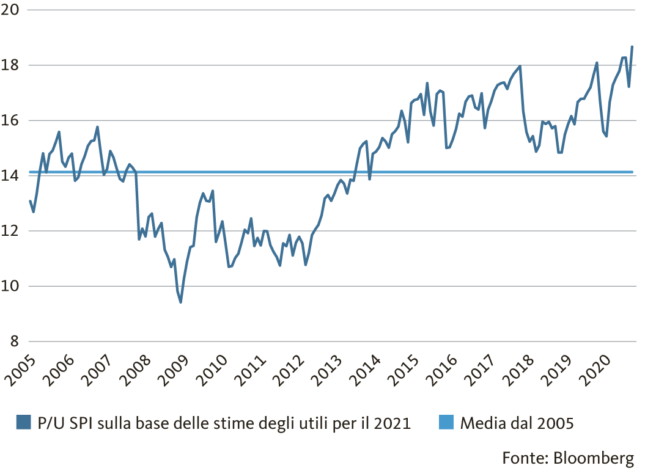

Le azioni non perdono attrattiva

Molti motori del rialzo sosterranno i mercati azionari anche nel nuovo anno. Prima fra tutti è la politica monetaria espansiva a contribuire in modo decisivo all’attrattiva delle azioni. Essa fa in modo che i rendimenti delle obbligazioni restino bassi e la domanda di azioni rimanga elevata.

Il mercato azionario svizzero è diventato più caro? Sulla base di un rapporto prezzo/utile (P/U) di ben 18, per il 2021 la valutazione è incoraggiante – la media dal 2005 è leggermente superiore a 14. Tuttavia, in relazione alle obbligazioni, la valutazione resta ragionevole, come suggerisce un’occhiata al premio di rischio, la differenza tra il rendimento degli utili delle azioni e il rendimento dei titoli di Stato a lungo termine, pari al 6%. TINA (There Is No Alternative) vige più che mai: in un contesto di crisi persistente degli investimenti, le azioni rimangono senza alternative come classe di asset.

Le azioni svizzere hanno registrato un relativo rincaro rispetto al P/U

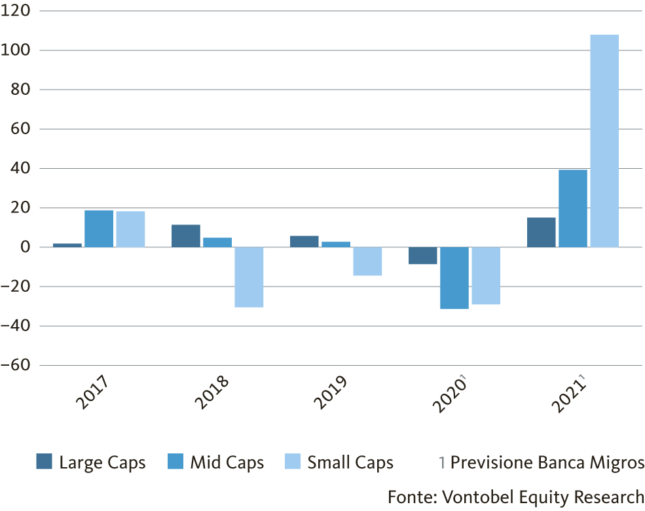

Aumento della crescita degli utili nelle small e mid cap

Resta ben poco margine per un’ulteriore espansione della valutazione. Nel 2021 l’aumento dei risultati societari deve stimolare l’andamento delle quotazioni. Sulla scia di migliori risultati societari, anche i P/U sono di nuovo leggermente in calo, ma è improbabile che nel contesto di una politica monetaria ultraespansiva si riducano tornando alle medie storiche. Delle valutazioni relativamente elevate fanno parte della «nuova normalità» in un mondo caratterizzato da un indebitamento elevato e da tassi d’interesse bassi a seguito del Covid-19.

Nella ripresa gli utili delle imprese a bassa e media capitalizzazione più sensibili alla congiuntura dovrebbero aumentare in misura nettamente superiore a quelli delle large cap. Prevediamo che le small e le mid cap svizzere possano approfittare dello slancio della seconda metà del 2020 e che nel nuovo anno offrano migliori opportunità di rendimento rispetto alle blue chip.

Small e mid cap con una forte crescita degli utili nel 2021

Potenziale di recupero per i titoli ciclici

In una fase di ripresa i titoli ciclici dovrebbero tornare a essere oggetto di attenzione degli investitori. Essi beneficiano fortemente della prevista accelerazione della crescita dell’economia mondiale. Con il recupero dei titoli ciclici, l’aumento del mercato poggia su basi più ampie. I titoli industriali svizzeri di alta qualità, tra cui SGS, Komax, Huber + Suhner e VAT, sono interessanti e offrono un notevole potenziale di rialzo delle quotazioni.

Ancora richiesta la tecnologia

Un tassello della «nuova normalità» è anche la digitalizzazione. Il suo dinamismo tenderà sì a normalizzarsi leggermente, ma il cambiamento strutturale verso gli ecosistemi digitali resterà ancora a lungo una tematica importante. Le imprese investiranno molto nella trasformazione digitale. La marcia trionfale dei titoli tecnologici è quindi ancora lungi dall’essere conclusa. Tuttavia, i venti contrari potrebbero farsi leggermente più intensi, non si profila infatti un’ulteriore riduzione sostanziale del livello reale dei tassi d’interesse, che lo scorso anno è stato un importante motore dei valori tecnologici.

Anche nella Borsa svizzera vi sono promettenti titoli IT: dopo un consolidamento il momentum di Logitech dovrebbe ancora proseguire, ALSO si trova in piena fase di espansione e il provider di software bancari Temenos è ottimamente posizionato per trarre vantaggio a lungo termine dal trend della digitalizzazione.

Tenere d’occhio i rischi

Nonostante il netto miglioramento delle prospettive congiunturali, gli investitori non dovrebbero perdere di vista i rischi. Possibili scogli nello sviluppo e nella distribuzione dei vaccini del Covid-19 minaccerebbero gravemente l’umore sui mercati azionari.

I valori difensivi rimangono quindi un’importante componente stabilizzante del portafoglio. I titoli di qualità svizzeri con interessanti distribuzioni di dividendi come Nestlé e Roche sono tra i nostri preferiti anche nel 2021.

Il certificato Banca Migros Swiss Equity Select batte l’ampio mercato