Die Schweizer Wirtschaft steht vor schwierigen Zeiten. Muss ich als Hausbesitzer nun ebenfalls Verluste befürchten?

Diese Gefahr ist gering. Den rekordtiefen Zinsen sei Dank. Dadurch sparen Sie als Eigentümer so viel Geld, dass Sie selbst einen massiven Einbruch der Immobilienpreise unbeschadet überstehen könnten. Wohlgemerkt: Ein solches Szenario erwarten wir nicht.

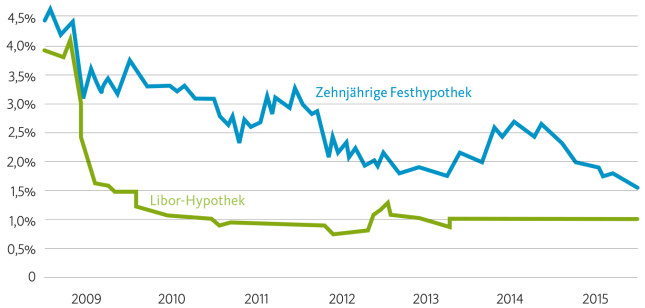

Doch rechnen wir den Crashtest einmal durch. Als Ausgangspunkt dient uns die Grafik. Daraus sehen Sie, dass sich ab 2008 zunächst nur die Libor-Hypothek stark vergünstigt hat. Allerdings bietet diese Hypothek dem Immobilienbesitzer weniger Sicherheit. So abrupt, wie der Zinssatz damals sank, könnte er irgendwann auch wieder steigen. Ganz anders bei der zehnjährigen Festhypothek, bei der man seine Ausgaben auf eine lange Frist fix kalkulieren kann. Diese war bisher allerdings deutlich teurer als die Libor-Hypothek. Daher verzichteten viele Hausbesitzer auf die Budgetsicherheit. Doch nun hat sich das radikal geändert:

Heute ist auch die langfristige Finanzierung enorm günstig. Die Einsparung erreicht rasch eine sechsstellige Summe.

Nehmen wir an, Sie besitzen ein Haus im Wert von einer Million Franken und die Hypothek beträgt 800 000 Franken. Im Jahr 2008 hätte Sie eine zehnjährige Festhypothek über die gesamte Laufzeit 360 000 Franken gekostet (pro Monat 3000 Franken). Der damalige Zinssatz von 4,5 Prozent entspricht übrigens ziemlich genau dem historischen Durchschnittszins.

Schweizer Hausbesitzer sparen 10 Milliarden Franken

Aktuell kostet die gleiche zehnjährige Festhypothek noch rund ein Drittel davon, nämlich 120 000 Franken. Damit sparen Sie im Vergleich zum historischen Durchschnitt als Hauseigentümer stolze 240 000 Franken. Das bedeutet: Die tieferen Zinskosten reichen aus, um einen Wertverlust Ihrer Immobilie von 24 Prozent nach zehn Jahren zu kompensieren. Im Beispiel könnte der Wert Ihres Hauses folglich von einer Million auf 760 000 Franken sinken, und Ihre finanzielle Situation wäre immer noch gleich wie im Jahr 2008. Ein beruhigendes Polster. Eindrücklich auch, um wie viel die Zinsausgaben aller privaten Wohneigentümer zusammen gesunken sind: 10 Milliarden Franken pro Jahr.

Mein Tipp, wenn in nächster Zeit eine neue Diskussion zu den Immobilienpreisen aufflammt: Sichern Sie Ihr Budget über eine langfristige Finanzierung ab, und legen Sie das eingesparte Geld auf die Seite. Dank dem Reservepolster können Sie sich danach getrost zurücklehnen.

ich bin wie Peter sehr irritiert über diesen Beitrag. Wenn der Wert dieser Beispiel-Liegenschaft auf 760’000 sinken sollte, dann wird die Migrosbank erst einmal verlangen, dass man diese hohe Hypothek von 800’000 massiv reduziert auf etwa 600’000! und das kann horrende Kosten bringen – lesen Sie die Verträge. Die Bank kann jederzeit aussteigen und trotzdem hohe Penaltys verlangen! Nur ich als Kunde nicht.

zweitens ist es höchst unwahrscheinlich, dass die Libossätze in den nächsten 10 Jahren auch nur annähernd an die 4.5% herankommen werden.

Wenn der Libor sukzessive auf 2% steigen sollte, dann fährt man immer noch viel besser als mit einer Festhypothek. und bei Rückzahlungsforderungen ist man viel flexibler, da die Liborhypotheken immer wieder erneuert werden.

Guten Tag

Das Beispiel ist sogar eher konservativ gerechnet, was ich anhand folgender Zahlen gerne verdeutlichen möchte: Dank den eingesparten Zinskosten von 240’000 Franken kann der Eigentümer nach zehn Jahren seine Hypothek von 800’000 auf 560’000 Franken reduzieren. Sinkt der Wert der Liegenschaft wie in diesem Extremszenario beschrieben von 1 Million auf 760’000 Franken, dann liegt die Hypothek nach wie vor unterhalb der Grenze von 80 Prozent des Immobilienwerts. Damit nicht genug: Der Immobilienbesitzer ist ja verpflichtet, die Hypothek zu amortisieren, was wir im obigen Beispiel noch gar nicht berücksichtigt haben. Diese Amortisation beträgt im vorliegenden Fall innerhalb von zehn Jahren 87’000 Franken. Somit kann der Eigentümer seine Hypothek nach zehn Jahren noch stärker reduzieren, nämlich bis auf 473’000 Franken (die oben erwähnten 560’000 Franken minus 87’000 Franken). Der Wert der Immobilie könnte folglich sogar auf 600’000 Franken sinken und die Hypothek würde noch immer unterhalb der 80-Prozent-Grenze liegen. Das Sicherheitspolster ist dank den tiefen Zinsen also enorm gross.

Zu der zweiten Frage, die Sie anschneiden: Wir haben in diesem Beispiel mit einer zehnjährigen Festhypothek gerechnet, weil wir dann den Zinssatz für die nächsten zehn Jahre fix kennen. Das bedeutet natürlich keineswegs, dass diese Hypothek für jeden Eigentümer zu empfehlen ist. Es gibt gute Gründe für eine kürzere Laufzeit oder auch eine Libor-Hypothek. Auf die Vor- und Nachteile der verschiedenen Hypothekarmodelle werden wir in einem neuen Blog-Beitrag noch in diesem Monat näher eintreten.

Freundliche Grüsse, Albert Steck

Als langjähriger Hypo-Kunde war ich bisher sehr zufrieden mit Ihrer Bank, insbesondere auch wegen Ihrer flexiblen Haltung wenn es um Rückzahlungen ging.

Jetzt stelle ich fest, beim Antrag einer neuen Hypo, dass man administrative Hürden schmackhaft machen will wie: Offerten für div. Renovationen, Originalunterlagen über mein Einkommen, Zahlungen der Rechnungen durch Ihre Bank ab blockiertem Konto. Dabei geht es nur um 100tausend. Ist das der neue Stil? Nun werde ich alle Renovationen aus eigenen Mitteln bezahlen. Dies erspart mir Vermögens- und Einkommenssteuern. A.N.

Dieser Artikel ist irreführend. Früher gab es Inflation und die Zinsen waren demnach auch viel höher.

Die Schulden reduzierten sich innerhalb 10 Jahre x 4.5% um 45% durch die Inflation.

Heute in der Nullphase haben wir eher deflationäre Tendenzen. Das heisst, dass die Finanzierung sehr tief ist, aber die Schulden entwerten sich nicht mehr automatisch. Sie bleiben und jeder Cent muss abgestottert werden.

Weiter kann ein Seitwärtstrend bei Immobilienpreisen nicht beobachtet werden. Weltweit. Entweder geht es nach unten oder nach oben. Das heisst, dass eine sanfte Landung eher ein Traum mit offenen Augen darstellt und bisher nie beobachtet werden konnte.

Deshalb liebe Hausbesitzer: Legt Euren Kohle auf die Seite und bereitet euch auf die Nachschussforderungen der Banken vor denn die wollen die Differenz sehen.

Leider habe ich zu spät bei der Migros Bank eine Festhypothek abgeschlossen, d.h. eine relativ günstig und die zweite musste ich leider zu einem höhern Satzabschliessen. Schade.

Ansonsten bin ich mit meinem Berater sehr zufrieden.